Adobe erlebt einen massiven Kurseinbruch, doch was steckt wirklich dahinter? Anleger stehen vor der entscheidenden Frage: Panik oder Kaufchance?

Erfolgreiche Investoren verstehen das

Die Aktie des Softwarekonzerns Adobe hat in den letzten Tagen einen deutlichen Kursrutsch erlebt. Dieses Phänomen ist nicht neu und zeigt einmal mehr, wie stark die Börse von Emotionen und Stimmungen getrieben wird. Trotz solider Quartalszahlen wurde die Aktie abverkauft.

Dabei handelt es sich um ein Muster, das sich in unregelmässigen Abständen immer wieder beobachten lässt. Ich hatte es bereits häufig thematisiert, aber aktuell sind gewisse Parallelen zu 2022 erkennbar.

Damals wie heute hatte der Markt eine lange Rallye hinter sich, dann drehte plötzlich das Sentiment.

Es kamen Rezessionssorgen auf. Damals haben sie sich als nicht gerechtfertigt herausgestellt, heute sind die realen Risiken aus meiner Sicht viel grösser.

Die wichtigste Erkenntnis ist jedoch, dass die Kurse kurzfristig vor allem durch Emotionen getrieben werden. Ist die Stimmung schlecht genug, werden auch starke Quartalszahlen abverkauft und umgekehrt.

Es gibt etliche Unternehmen, die 2022 Gewinnsprünge um 10 oder 20 % verzeichnet haben und deren Kurse trotzdem massiv eingebrochen sind.

Die laufende Korrektur muss längst nicht zu Ende sein. Sollten die USA in eine Rezession abdriften, könnte sich die Sache zu einem handfesten Bärenmarkt entwickeln.

Wer dann den Mut aufbringt und die Perlen einsammelt, während die Mehrheit zittert, wird dafür belohnt werden.

Börsendrama zweiter Akt

Bei Adobe lässt sich der zuvor beschriebene Effekt exemplarisch beobachten.

Der Gewinn lag in Q1 mit 5,08 USD je Aktie über den Erwartungen von 4,96 USD. Mit einem Umsatz von 5,77 Mrd. USD hat man die Analystenschätzungen von 5,65 Mrd. USD ebenfalls übertroffen.

Auf Jahressicht entspricht das einem Umsatzplus von 10 % und einem Gewinnsprung um 13 %.

Die Wachstumsdynamik hat nicht nachgelassen, in den vier vorherigen Quartalen wurden ebenfalls Wachstumsraten von 10-11 % erzielt.

Der operative Cashflow konnte auf Jahressicht auf 2,48 Mrd. USD mehr als verdoppelt werden.

Der Auftragsbestand (RPO) konnte um 12 % auf 19,69 Mrd. USD gesteigert werden. Das Wachstum sollte sich daher fortsetzen.

Hinzu kommen die anhaltenden Aktienrückkäufe. In den letzten 12 Monaten wurde die Zahl der ausstehenden Papiere von 456 auf 439 Millionen Stück reduziert.

Schwacher Ausblick? Nachlassende Dynamik?

Adobe eröffnete trotzdem schwächer, wurde im Handelsverlauf weiter abverkauft und schloss mit einem Minus von 13,85 %.

Für das zweite Quartal stellt man ein Ergebnis von 4,95 – 5,00 USD je Aktie sowie einen Umsatz von 5,77 – 5,82 Mrd. USD in Aussicht, was exakt den Erwartungen entsprach.

Die Prognose für das laufende Geschäftsjahr wurde bestätigt. Adobe erwartet ein Ergebnis von 20,20 – 20,50 USD je Aktie, einen Umsatz von 23,3 – 23,5 Mrd. USD und eine operative Marge von 46 %.

Auf Jahressicht entspräche das einem Umsatzplus von 9 % und einem Gewinnsprung um 11 %.

Die Prognose unterstellt nur einen minimalen Rückgang der ausstehenden Aktien von 438 auf 433 Millionen Stück. Sollte die Aktienzahl jedoch in derselben Grössenordnung sinken wie 2024, läge sie Ende 2025 bei 421 Millionen Stück. Das Ergebnis je Aktie würde entsprechend höher ausfallen.

Ausblick und Bewertung

Als Reaktion darauf, dass Adobe die Erwartungen übertroffen und die Prognose bestätigt hat, hagelte es negative Schlagzeilen und Downgrades.

Da Adobe mehr verdient hat als erwartet, hat man sich beispielsweise bei JP Morgan genötigt gefühlt, das Kursziel von 580 auf 540 USD zu senken. Tier 1 ruderte von 605 auf 528 USD zurück.

Die Analysten äusserten Bedenken hinsichtlich der Monetarisierung von KI-Initiativen und dem zunehmenden Wettbewerb durch Start-ups.

Unterdessen stellt CEO Narayen in diesem Jahr eine Verdopplung der Umsätze mit KI-Produkten in Aussicht.

Durch den Kurssturz von Adobe ist die forward P/E auf 18,5 gesunken. Die Aktie ist heute niedriger bewertet als zu irgendeinem Zeitpunkt in den letzten 10 Jahren, selbst an den absoluten Tiefs von 2020 oder 2022 war die Bewertung höher.

Der Markt hat demnach eine hohe Wahrscheinlichkeit für eine Disruption des Geschäftsmodells eingepreist.

Hinzu kommen Gerüchte, wonach die EU als Reaktion auf die US-Drohungen Zölle auf digitale Güter erwägt.

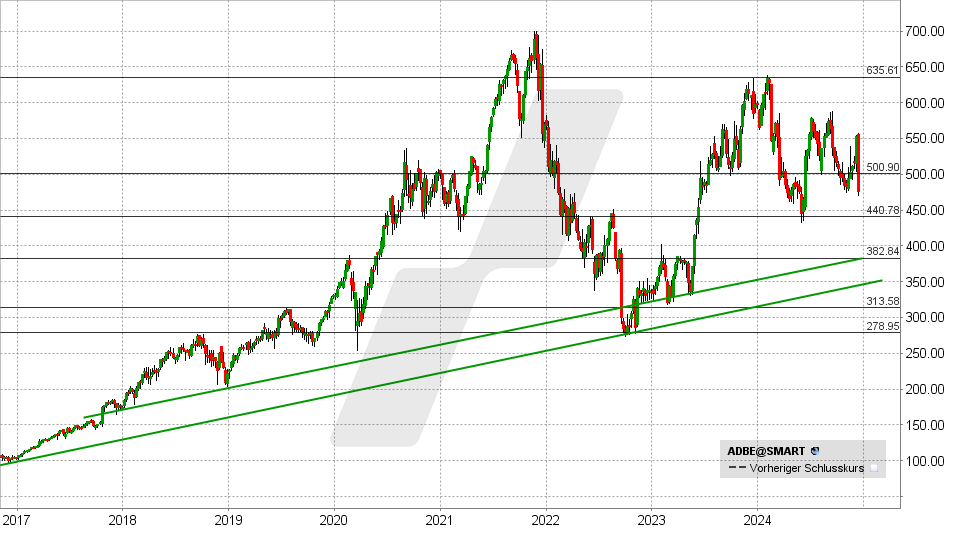

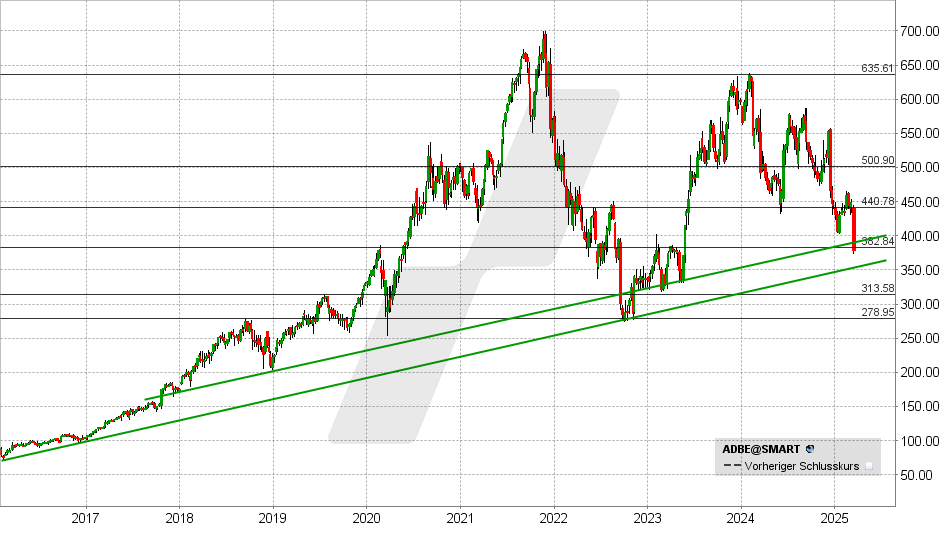

Adobe ist zu den mehrjährigen Aufwärtstrends zurückgekehrt. Aus Sicht der Bullen muss dieser Bereich unbedingt verteidigt werden. Sollte die untere Aufwärtstrendlinie nahe 350 USD durchbrochen werden, müssen weitere Kursverluste in Richtung 314 – 320 USD und 280 USD eingeplant werden.

Sollte hingegen eine Rückkehr über 383 und besser noch über die obere Aufwärtstrendlinie gelingen, würde sich die Lage deutlich entspannen.

In diesem Szenario wäre eine Erholung mit möglichen Kurszielen bei 404 sowie 440 und 460 USD denkbar.

Geschäftsmodell

Adobe ist eines der bekanntesten Technologieunternehmen der Welt und geradezu omnipräsent. Jeder kennt Adobe Acrobat und PDFs.

Zu den bekanntesten Produkten von Adobe gehören die Adobe Creative Cloud, eine Sammlung von mehr als 20 Anwendungen, darunter Photoshop, Illustrator, InDesign, Premiere Pro und After Effects. Diese Tools decken ein breites Spektrum von Grafikdesign über Videobearbeitung bis hin zu Webentwicklung ab und haben sich als Industriestandard etabliert.

Der Bereich digitale Erlebnisse wird durch die Adobe Experience Cloud abgedeckt, eine Plattform für Datenanalyse, Kundeninteraktion und Marketing-Automatisierung.

Das Unternehmen hat Millionen von Kunden, und seitdem man auf ein Abo-Modell umgestellt hat, ist man zu einer echten Cashmaschine geworden.

Die Einnahmen von Adobe sind demnach wiederkehrender Natur, was das Geschäft gut planbar macht.

Derzeit setzt man verstärkt auf die Integration von Künstlicher Intelligenz (KI). Mit Adobe Sensei und Adobe Firefly. Sensei umfasst intelligente Funktionen wie automatisierte Bildbearbeitung und vorausschauende Datenanalyse.

Adobe Firefly ist eine bahnbrechende Ergänzung in Adobes Portfolio, die KI in kreative Arbeitsprozesse integriert. Dieses KI-gestützte Tool wurde speziell entwickelt, um kreative Aufgaben zu vereinfachen und zu beschleunigen. Firefly ermöglicht es Nutzern unter anderem, Bilder und Designs durch Texteingaben zu erstellen.

Mehr als 13.000 Investoren & Trader folgen mir und meinen täglichen Ausführungen auf Guidants.

Sind Sie mit Ihrem Broker wirklich zufrieden? Ich bin bei LYNX.

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen