Sie suchen einen Broker, der Ihnen den weltweiten Handel mit unzähligen Aktien – und somit auch den besten Turnaround-Aktien – ermöglicht? Dann informieren Sie sich hier über LYNX, den Aktien Broker.

- Wie findet man die richtigen Turnaround-Aktien 2025?

- Turnaround – Wovon?

- Die drei Varianten eines möglichen Turnarounds

- Turnaround-Spekulation: Die Story entscheidet!

- Die Charttechnik muss das Signal für Turnaround Aktien geben!

- Die Jagd auf Turnaround-Aktien im Umfeld von Wachstumsschwäche, geopolitischen Krisen und hohen Leitzinsen

- Beste Turnaround Aktien: Liste nach Performance

- Fazit: Turnaround-Investments erfordern Disziplin

- Sie möchten in Tournaround Aktien investieren?

Wie findet man die richtigen

Turnaround-Aktien 2025?

Die gute alte, von Börsenlegende André Kostolany geprägte Regel hat schon ihre Berechtigung: Was billig scheint, kann noch viel billiger werden. Man muss also schon genau hinschauen, um einen echten Turnaround-Kandidaten zu finden. Und es bedarf der nötigen Disziplin, die Gewinne geschickt zu verwalten, wenn die Spekulation aufgeht, und, wichtiger noch, um konsequent die Reissleine zu ziehen, wenn der Kandidat seine Prüfung nicht besteht und der Turnaround ausbleibt. Wobei wir erst einmal klären wollen, was mit einem Turnaround eigentlich gemeint ist.

Turnaround – Wovon?

Bei der Turnaround-Strategie geht es um die Wende in der Ertragskraft eines Unternehmens und nicht um einen rein charttechnischen Turnaround. Die von der Charttechnik generierten bullischen Signale nach Trendwendeformationen sind eine andere, rein technisch basierte Strategie. Richtig ist zwar, dass eine nachlassende Ertragskraft des Unternehmens normalerweise auch mit fallenden Kursen einhergeht. Und richtig ist auch, dass sich die Turnaround-Strategie, wenn sie vernünftig angewendet wird, der Charttechnik als einer Art „Prüf-Indikation“ bedient. Aber:

Keineswegs alle Aktien, die eine Bodenbildung vollziehen und vollenden, sind wirklich Turnaround-Kandidaten. Wer auf einen Turnaround setzt, will nicht zehn oder zwanzig Prozent Kurspotenzial nach einer Korrektur mitnehmen. Der Turnaround-Jäger sucht nach Chancen in Grössenordnungen von 100 oder 200 Prozent! Und dazu braucht es eine Wende aus einer kritischen Umsatz- und Gewinnsituation. Anders ausgedrückt: Ein in die Bredouille geratenes Unternehmen, an das viele schon nicht mehr glauben, muss die Kurve kriegen!

Die drei Varianten eines möglichen Turnarounds

Wenn die Aktie eines Unternehmens ins scheinbar Bodenlose fällt und niemand mehr an eine Wende glauben mag, weil es wirkt, als wäre es mit dem Unternehmen vorbei und womöglich schon die Insolvenz droht, gibt es drei grundsätzliche Möglichkeiten, wie aus dem Drama doch noch ein für den Turnaround-Jäger gewinnbringendes Happy End werden kann:

- Erholung aus eigener Kraft. Das Unternehmen vollzieht eine Restrukturierung und erschliesst neue Kunden und Märkte.

- Die Situation des unter Druck geratenen Marktumfelds, in dem das Unternehmen operiert, bessert sich merklich.

- Das Unternehmen fusioniert mit einem anderen oder wird übernommen, wobei die Anleger von Übernahmeangeboten für die umlaufenden Aktien profitieren.

Turnaround-Spekulation: Die Story entscheidet!

In allen drei Fällen muss sich der Investor, der nach einer solchen Chance sucht, das Unternehmen genau anschauen. Aber muss man dazu nicht das nötige Wissen besitzen, um Bilanzen präzise zu verstehen? Das wäre hilfreich, keine Frage. Aber:

Normalerweise sind die entscheidenden Eckdaten eines Unternehmens leicht zugänglich. Und die relevanten Nachrichten ebenso. Was tut der Vorstand, um die Misere zu bekämpfen? Wird gestritten, weist man sich gegenseitig die Schuld zu … oder wird entschlossen gehandelt? Wie stellt sich die Lage der Branche, in der das Unternehmen agiert, insgesamt dar? Was denken SIE persönlich, wenn Sie die Nachrichten zum Unternehmen lesen?

Letzteres ist der eindeutig wichtigste Punkt. Es geht vor allem um die Story! Da sollte man es halten wie eine andere Börsenlegende, Warren Buffett: Wenn Sie selbst an das Unternehmen glauben, das Sie ins Visier genommen haben, ist das schon einmal ein ganz wichtiger Pluspunkt. Wenn Sie hingegen nur wegen der gefallenen Kurse auf einen Turnaround spekulieren, in Ihrer Beurteilung aber eigentlich das Gefühl haben, dass die entsprechende Aktie zu Recht gefallen ist und eigentlich noch weiter fallen könnte: Finger weg!

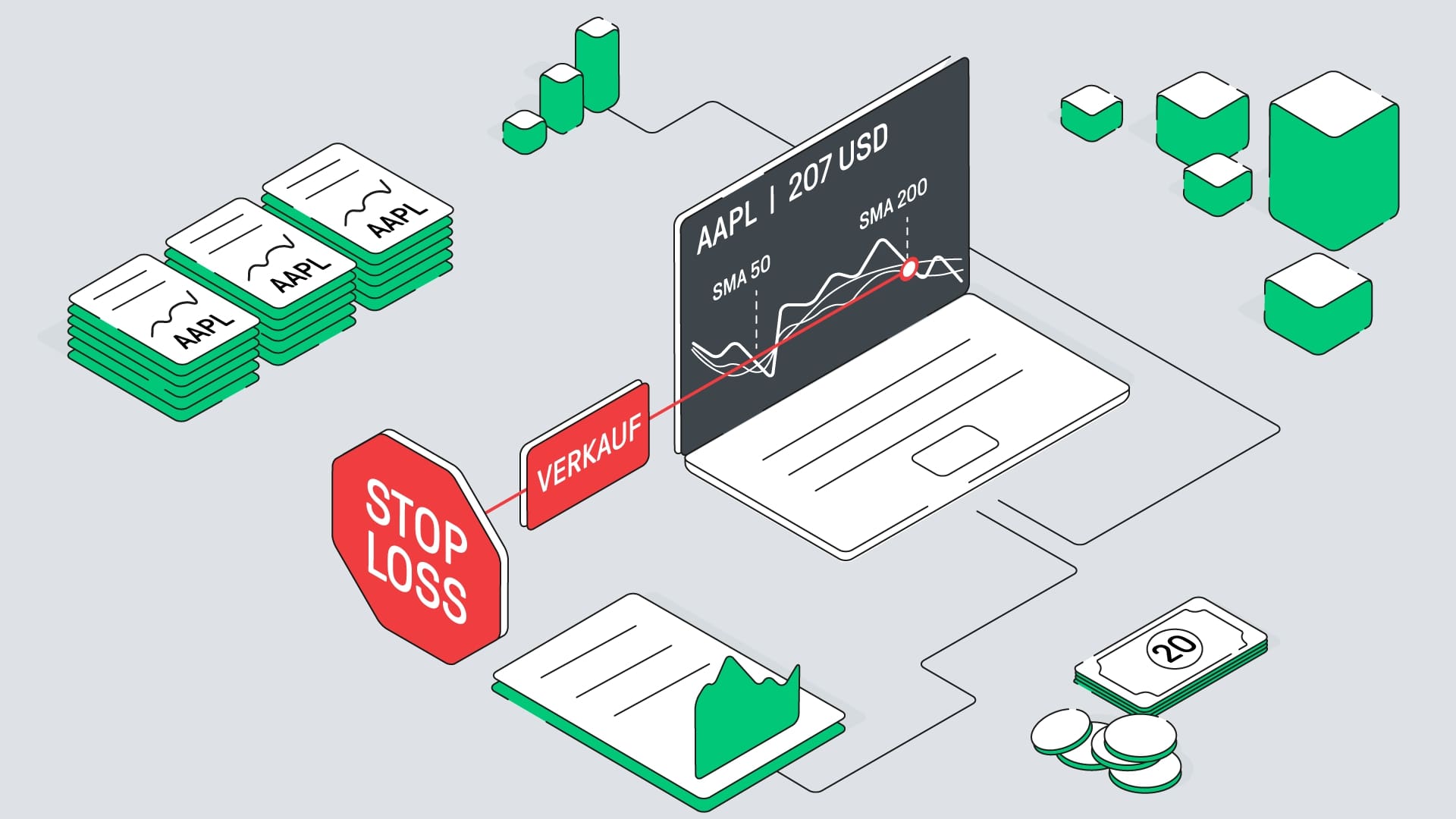

Die Charttechnik muss das Signal für Turnaround Aktien geben!

Dabei steht natürlich immer eine Frage im Raum: Wenn ich erkenne, dass ein Unternehmen die Kurve kriegt, sehen das denn dann nicht alle? Antwort: Grundsätzlich schon. Aber:

Ein Turnaround-Jäger wartet zwar einerseits nicht, bis die Umsätze und Gewinne des Unternehmens wieder alte Höhen erreicht haben, greift andererseits aber auch nicht in ein fallendes Messer. Es muss darum gehen, einen Moment abzupassen, in dem das Chance/Risiko-Verhältnis günstig ist. Und das ist dann gegeben, wenn die vorher verprügelte Aktie einen Boden gebildet hat und eine saubere Trendwende vollzieht – charttechnisch ebenso wie fundamental, d. h. aus wirtschaftlicher Sicht. Ein Turnaround-Jäger ist kein Zocker, der unbedingt am Tief einsteigen will. Solche Versuche kommen einem immer teuer zu stehen – das geht einmal gut und neunmal schief.

Nein, man wartet, bis die Wende im Unternehmen dann auch noch mit der Wende im Chartbild einhergeht. Die Charts allein bringen nichts, die reine Chance auf eine Besserung der Ertragslage im Unternehmen auch nicht: Es muss beides zusammengehen, wenn die Erfolgschance gut sein soll!

Um diese Strategie nicht nur rein theoretisch zu beschreiben, sondern auch mit „Fleisch“ zu versehen, sehen wir uns vier ganz unterschiedliche Unternehmen und ihre Aktien an, die entweder Kandidaten für einen Turnaround sein könnten oder aber in die Kategorie „Lieber (noch) nicht“ gehören.

Die Jagd auf Turnaround-Aktien im Umfeld von Wachstumsschwäche, geopolitischen Krisen und hohen Leitzinsen

Die vergangenen zwölf Monate waren zwar insgesamt durch von einem Rekordhoch zum nächsten laufenden Aktienindizes bestimmt, was viele Anleger dazu verführt haben dürfte, diese Aufwärtstrends eher nur mit einem Auge zu verfolgen. Aber bei genauem Hinsehen stellt man fest, dass die Gesamtsituation ungewöhnlich ist, was insbesondere für Turnaround-Chancen interessant ist.

So fällt auf, dass sich die Trends der einzelnen Aktien innerhalb der insgesamt weiterhin robust wirkenden Aktienindizes in den USA und Europa drastisch auseinanderbewegen. Manche Aktien laufen stur von einem Rekord zum nächsten, während andere immense Kursverluste aufweisen. Der Grund ist, dass man erkannt hat, dass verschiedene Branchen grosse Probleme bekommen haben, z. B. die Automobilindustrie, die Baubranche oder die Medizintechnik. Dort wird konsequent verkauft, das Kapital aber dann nicht als Barreserve gehalten, sondern in Aktien von Branchen wie z. B. Banken oder Versicherungen umgeschichtet, die bislang weiter Wachstum zeigen. Hier hätten wir also, trotz des übergeordnet aufwärts weisenden Trends am Gesamtmarkt, eine Vielzahl potenzieller Turnaround-Kandidaten.

Aber Vorsicht: Nicht alles, was stark gefallen ist, ist auch eine Turnaround-Chance. Man muss genau unterscheiden, was bei den einzelnen Unternehmen vorgeht und was der Grund für den Kursabstieg war bzw. weiterhin ist. Dabei ist es allerdings kein zwingendes Kriterium, dass das Unternehmen bereits rote Zahlen schreibt. Es würde reichen, wenn der Gewinn unter Druck gekommen ist und der bisherige Abstieg der Aktie einpreist, dass das Unternehmen in die Verlustzone rutschen könnte. Das kann dann sehr wohl ein Ziel für den Turnaround-Jäger sein, denn:

Welche Aktien in den wichtigen Indizes sind in letzter Zeit am meisten gestiegen oder gefallen? Was sind die Top-Aktien 2025? Welche Aktien haben die beste Performance über die letzten 5 Jahre und welche Aktien sind stark gefallen? Hier finden Sie es heraus: DAX Top Flop – Euro Stoxx Top Flop – Dow Jones Top Flop – Nasdaq 100 Top Flop

Wenn es womöglich nicht zu diesen roten Zahlen kommt oder wenn die Verlustzone schnell wieder verlassen wird, werden die Anleger das genauso zeitig vorwegnehmen, wie man im Vorfeld den Abstieg des Unternehmensgewinns vorweggenommen hatte. Und da liesse sich durchaus einiges finden, was man als Turnaround-Chance bezeichnen könnte. Sehen wir uns einmal vier potenzielle Kandidaten an:

Sartorius Vz.: Ein klassischer Turnaround-Kandidat

Die im DAX notierte Vorzugsaktie des Medizin- und Labortechnikunternehmens Sartorius (ISIN: DE0007165631 – Symbol: SRT3 – Währung: EUR) hat bis Ende 2021 eine gewaltige Hausse erlebt. Die Nachfrage stieg immens, die Gewinnmarge stieg dadurch ebenso, der Unternehmensgewinn verfünffachte sich zwischen 2018 und 2022. Aber bereits 2022 kam es zu einer Trendwende. Der Grund: Die durch die Corona-Lockdowns und die darauffolgenden Lieferengpässe massiv hochgefahrenen Lagerbestände der Kunden trafen auf eine rapide sinkende Nachfrage, nicht zuletzt wegen der Inflation. Und die Hoffnung, dass eine Belebung der Konjunktur in China das Ruder herumreissen würde, bleibt bis heute, im November 2024, unerfüllt. Die Folge: Die Aktie gab bereits fast den gesamten Kursanstieg seit dem Corona-Crash im März 2020 wieder ab. Eine interessante Aktie für einen Turnaround, denn:

Dass der Gewinn drastisch gefallen ist, ist zwar richtig. Aber man darf damit rechnen, dass sich das Bild wieder aufhellt. Wann es dazu kommt, ist nicht vorhersehbar. Aber erste Anzeichen einer Stabilisierung lassen sich bereits in den jüngsten Statements des Unternehmens finden. Sobald sich die Nachfragesituation ein wenig aufhellt und die Aktie eine Bodenbildung nach oben abschliesst, wäre Sartorius allemal eine lukrative „Beute“ für Turnaround-Jäger.

Bayer: Ein ganz besonderer Fall

Die Aktie des Pharma-Riesen Bayer (ISIN: DE000BAY0017 – Symbol: BAYN – Währung: EUR) ist in Sachen Turnaround ein ganz besonderer Fall. Mit der Übernahme des US-Konzerns Monsanto hatte sich Bayer nicht nur eine gewaltige Kaufsumme aufgelastet, sondern auch ein problematisches Erbe angetreten. Denn jetzt ist es Bayer, der bei den Schadenersatzforderungen wegen Gesundheitsschäden durch Glyphosat und PCB, die in Monsanto-Produkten eingesetzt wurden, in den USA ein ums andere Mal vor Gerichten steht. Viele Schadenersatzklagen wurden bereits zu Gunsten der Kläger entschieden – Milliardensummen wurden gezahlt. Und die Liste ausstehender Klagen ist noch lang. Hinzu kommt, dass auch Bayer von einer schleppenden Nachfrage gebremst wird. Restrukturierung und Sparen waren die Reaktionen des Konzerns. Doch auch, wenn die Konzepte sich gut anhören: Die Wende beim Unternehmensgewinn bleibt bislang aus. Aber:

Bayer ist ein Unternehmen von immenser Substanz. Derzeit ist der Buchwert höher als der Wert der umlaufenden Aktien, das sieht man nicht alle Tage. Doch zu viele Anleger haben in den letzten Jahren zu früh auf einen Turnaround gesetzt. Das Ergebnis: Jeder Versuch einer Aufwärtswende misslang, zuletzt verliess die Aktie die das Jahr 2024 dominierende Seitwärtsspanne nach unten. Bayer ist definitiv ein Turnaround-Kandidat. Aber einer, den man mit Vorsicht und Geduld angehen muss. Hier zu glauben, dass die Aktie billiger doch nicht mehr werden könnte, hat sich bisher immer als falsch erwiesen. Daher muss auch hier beides her: bessere Bilanzdaten und ein sauberes Kaufsignal der Charttechnik!

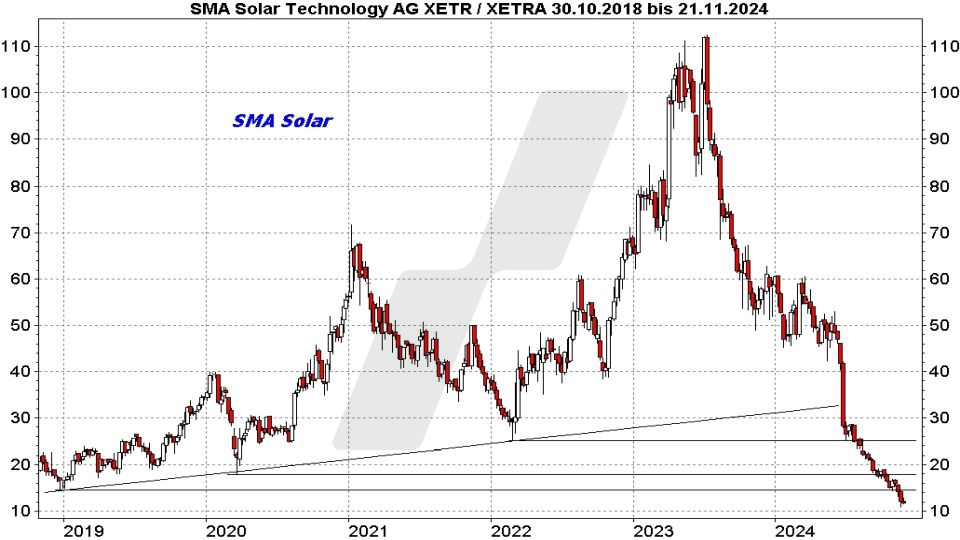

SMA Solar: Die Krise ist eingepreist, jetzt heisst es Warten auf „good news“

SMA Solar (ISIN: DE000A0DJ6J9 – Symbol: S92 – Währung: EUR) gehörte mehrere Jahre lang zu den Aktien, mit denen man auf der Long-Seite anscheinend nichts falsch machen konnte. Das führte dazu, dass nicht gerade wenige Anleger in die seit Sommer 2023 auf einmal fallenden Kurse hinein immer wieder neu einstiegen oder zukauften – und jetzt vor einem Scherbenhaufen stehen. Der deswegen entstand, weil der Hersteller von seitens der Photovoltaik-Branche benötigten Solar-Wechselrichtern in einer extrem volatilen Branche agiert. Steigt die Nachfrage, steigen die Gewinnmargen und hebeln den Unternehmensgewinn schnell und weit nach oben. Aber sobald sich die Lage verschlechtert, passiert das Gleiche in die Gegenrichtung. Und genau in dieser Situation einer nachlassenden Nachfrage und massivem Druck auf die Gewinnmargen findet sich SMA Solar aktuell wieder. Was die Basis einer Turnaround-Chance ist, zumal:

Die Chance, dass sich SMA Solar aus der bilanziellen Verlustzone befreit, ist durchaus gegeben, denn hier geht es um einen Wachstumsmarkt und nicht um eine Branche, deren Stern dauerhaft sinken würde. Hinzu kommt, dass die Anleger die Lage längst einpreisen. Aber Vorsicht ist dennoch geboten, denn auch, wenn die Aktie fast 90 Prozent seit dem Rekordhoch verloren hat: Wer jetzt einsteigt, würde dennoch prozentuale herbe Verluste erleiden, wenn der Kurs noch ein, zwei Euro weiter nachgibt. Auch hier ist absolute Disziplin also zwingend. Es braucht beides, bessere Nachrichten und ein charttechnisches Signal, das eine Aufwärtswende unterfüttert, um aus dieser potenziellen Chance eine Einstiegsgelegenheit zu machen!

VARTA: Ein Vertreter der Abteilung „lieber nicht“!

Aus Gewinn wurde Verlust und die Aktie, ein ehemaliger Highflyer, liegt am Boden? Wenn das die Grundlage für eine Turnaround-Chance ist, dann wäre man ja bei VARTA (ISIN: DE000A0TGJ55 – Symbol: VAR1 – Währung: EUR) genau richtig, könnte man meinen. Aber in diesem Fall sollte man die Aktie besser nicht einmal auf die Beobachtungsliste setzen, denn hier zeichnet sich ein Sonderfall ab, der statt zu einem Turnaround nach oben zu einem Totalverlust führen könnte. Was ist hier anders als bei den vorherigen Beispielen?

Nachdem VARTA nicht imstande war, den Verfall der Lage durch ein Sanierungskonzept zu stoppen, wurde ein neues erdacht. Das wird zwar vermutlich das Unternehmen retten, hat aber die Nebenwirkung, dass die Aktionäre ausgebootet werden. Denn das Konzept sieht die Herabsetzung des Grundkapitals auf null Euro vor. Damit sind die bestehenden Aktien dann komplett wertlos. Und darauf zu wetten, dass es vielleicht doch einen anderen Weg geben wird, ist schlicht unsinnig, denn als weiterer Schritt sollen dann neue Aktien an die vorherigen Grossaktionäre ausgegeben werden, die dann aber nicht börsennotiert wären, was denen, die jetzt die Sanierung finanziell unterfüttern, ideal in die Karten spielt. Diese Aktie sieht also nur aus wie ein Turnaround-Kandidat, ist aber tatsächlich ein nahezu sicheres Groschengrab: Erwägen Sie gar nicht erst, hier zu kaufen!

Beste Turnaround Aktien: Liste nach Performance

| Turnaround-Aktie | Kurs | 52 W Tief | 52 W Hoch | YTD | 6 M | 1 J | 5 J |

|---|---|---|---|---|---|---|---|

| SMA Solar | 17,68 | 10,52 | 56,95 | 30,10 % | -2,21 % | -67,05 % | -31,05 % |

| Sartorius VZ | 221,10 | 199,70 | 375,00 | 3,46 % | -12,57 % | -39,93 % | -0,85 % |

| Bayer | 22,55 | 18,40 | 31,03 | 16,78 % | -26,02 % | -20,72 % | -57,16 % |

| Varta | 1,23 | 0,57 | 15,45 | -18,97 % | -18,00 % | -91,66 % | -98,22 % |

Fazit: Turnaround-Investments erfordern Disziplin

Auf einen Turnaround zu setzen, erfordert Besonnenheit, Disziplin und Geduld. Aber wer diese Eigenschaften mitbringt, könnte mit dieser Strategie immense Erfolge erzielen. Das ist mehr als einfaches Trading, hier kommt es auf Sachverstand und einen klaren Blick an. Aber all das sind Attribute, die jeder Investor erwerben könnte. Und der Lohn sind dann eben bei aufgehenden Turnaround-Trades keine 10 oder 20 Prozent, sondern nicht selten eben 100 oder 200 Prozent Gewinn. Es lohnt sich also, sich mit diesem Thema zu beschäftigen und nach Turnaround Aktien Ausschau zu halten!

Sie möchten in Tournaround Aktien investieren?

Als Aktien-Broker bieten wir Ihnen den Börsenhandel der vorgestellten Tournaround Aktien direkt an den Heimatbörsen der Unternehmen an. Damit profitieren Sie von einem hohen Handelsvolumen und engen Spreads.

Über den Online-Broker LYNX profitieren Sie als Daytrader, Anleger oder Investor von einem ausgezeichneten Angebot, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u. v. m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.