UBER Aktie – Kaufen oder Finger weg?

Am 10. Mai startete der Handel der UBER-Aktie. Im Vorfeld gab es einen gewaltigen Wirbel um diesen Börsengang. Er wurde als der „IPO des Jahres“ (IPO = initial public offering) bezeichnet. Im Vorfeld wurden Ausgabepreise für die Aktie zwischen 60 und 65 US-Dollar vermutet und manch einer begann sich schon reich zu rechnen. Doch dieser Börsengang wurde zu einem Flop wie kaum einer vor ihm. Und jetzt? Kaufen oder Finger weg?

Viele waren bei der Zeichnung leer ausgegangen, weil weitaus mehr Anleger die Aktie direkt im Vorfeld des Börsendebüts haben wollten, sie also „überzeichnet“ war. Man hätte als deutscher Investor kaum Chancen gehabt, da eine Partie Aktien zugeteilt zu bekommen. Aber dadurch hätte man letztlich Glück gehabt, denn:

Die UBER-Aktie fiel an ihrem ersten Handelstag 7,62 Prozent unter ihren Ausgabepreis von 45 US-Dollar. Ein extrem ungewöhnliches Szenario. Und ein Fingerzeig dahingehend, dass man diesen Kursrückgang besser nicht als perfekte Einstiegschance zum Schnäppchenpreis ansehen sollte. Warum ging das UBER Börsendebüt derart daneben?

Wir hatten im März bereits zur Vorsicht geraten

Weil sich in den Tagen vor diesem Börsenstart negative Signale die Klinke in die Hand gaben. Aber blenden wir zunächst noch einmal zurück. Wir hatten in dem Artikel „UBER geht an die Börse – sollten Sie beim IPO dabei sein?“ vom 4. März (den Artikel finden Sie am Ende der Seite, in diesem finden Sie auch alle wichtigen grundlegenden Informationen zum Unternehmen) ein Fazit gezogen, das skeptisch ausfiel:

„Unter dem Strich bleibt festzuhalten, dass ein zukünftiger UBER-Investor sich darüber im Klaren sein muss, dass er in ein schnell wachsendes, aber noch klar defizitäres Unternehmen investieren würde, das zwar bereits eine starke Marktstellung hat, diese aber erst in den kommenden Jahren zu Bilanzgewinnen führen wird – vorausgesetzt, die Pläne von UBER gelingen.

Und, natürlich, sollte der Preis, zu dem UBER seine Aktien an den Erstzeichner bringen will, nicht so hoch liegen, dass man fürchten müsste, dass nicht nur keine Gewinnspanne zwischen diesem Zuteilungspreis und dem ersten Börsenkurs entsteht, sondern die Aktie dann im Börsenhandel womöglich sogar unter den IPO-Preis fällt (was z.B. bei der SNAP-Aktie nicht allzu lange gedauert hatte).“

Dass nicht nur wir so dachten, zeigte sich in den Tagen und Wochen vor diesem Börsengang. Der „Hype“, der um dieses Unternehmen gemacht wurde, hatte für UBER selbst und seine Ambitionen am Aktienmarkt den Nachteil, dass der Aspekt der derzeit gewaltigen Defizite umfassend diskutiert wurde. Und es wurde dadurch vielen klar, was die Experten bereits im Vorfeld als Problem angeführt hatten: Es ist keineswegs ausgemachte Sache, dass UBER schon in den kommenden Jahren den Sprung in die Gewinnzone schafft. Es ist nicht einmal sicher, dass das überhaupt geschehen wird.

Gegenwind durch LYFT und einen nervösen Gesamtmarkt

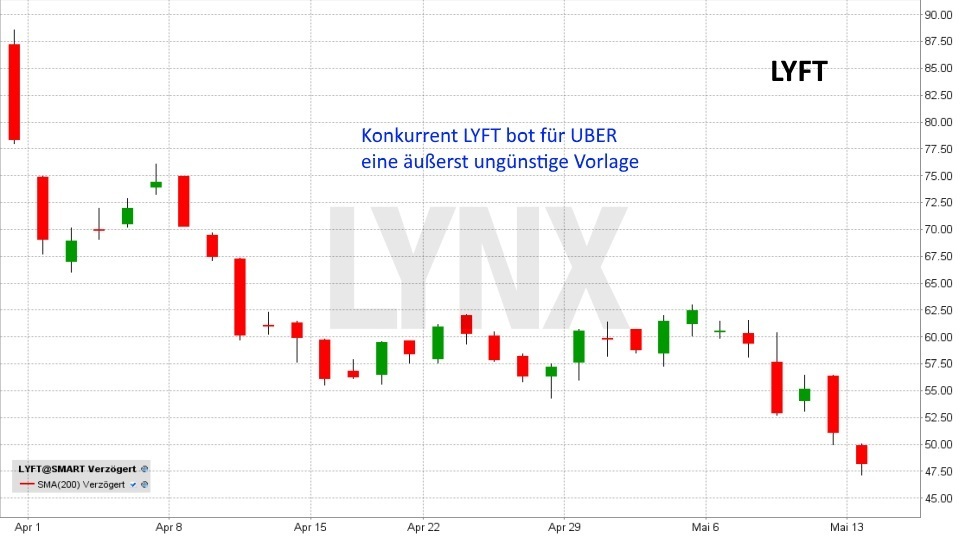

Der zweite Problempunkt war, dass UBER zeitlich so nahe nach dem US-Konkurrenten LYFT an die Börse ging. LYFT ist ebenso ein Fahrdienstleister, dessen Aktivitäten sich aber auf Nordamerika beschränken und der dadurch „kleiner“ ist. Nichtsdestotrotz ist LYFT damit die einzige, nennenswerte Aktie der Branche, die an der Börse notiert ist und mit der man UBER vergleichen könnte. Also zog man LYFT als „Barometer“ heran. Was der Stimmung im Vorfeld des UBER-IPO gar nicht gut tat, denn die LYFT Aktie fiel schon an ihrem zweiten Handelstag unter den Ausgabepreis von 72 US-Dollar … und kennt seither nur den Weg nach unten, wie der folgende Chart zeigt:

UBER: Scheibchenweise selbst zerlegt

Vielleicht wäre der UBER-Handelsstart deutlich besser verlaufen, wenn UBER die Spur gehalten hätte, statt selbst und für alle sichtbar nervös zu werden. Man bekam den Eindruck, dass das Unternehmen in dieser Situation am liebsten gar nicht an die Börse gehen wollte. Doch die Unterlagen waren eingereicht, die Präsentationen abgeschlossen, jetzt zurück zu ziehen, hätte ein Zeichen der Schwäche sein können.

Doch was UBER dann tat, wurde erst recht als „Angst“ wahrgenommen. Sicher, dass die US-Aktienmärkte insgesamt in den Tagen zuvor nach unten drehten, war kein ideales Umfeld. Aber nichtsdestotrotz hätte die Sache gutgehen können, wenn UBER nicht den Ausgabepreis aus Sorge, man könnte auf seinen Aktien sitzenbleiben, verdächtig tief angesetzt hätte.

Wir hatten es eingangs erwähnt: Gerüchte waren im März und April umgegangen, dass die Aktie zwischen 60 und 65 US-Dollar kosten könnte. Eine Gesamtbewertung des Unternehmens zwischen 100 und 120 Milliarden US-Dollar wurde herumgereicht. Das Problem war, dass das nicht Begeisterung auslöste, sondern die Diskussionen begannen, was UBER denn wirklich wert sein könnte. Und schon wurden die skeptischen Stimmen lauter.

Zuletzt hatte UBER selbst im Zuge der Präsentationen (Roadshow) angeblich gegenüber potenziellen Investoren von einer Preisspanne zwischen 48 und 55 US-Dollar gesprochen. Dann ging es unmittelbar vor Beginn der kurzen Zeichnungsfrist auf eine Spanne zwischen 44 und 50 US-Dollar nach unten. Und zugeteilt wurden die Aktien dann mit 45 US-Dollar auch noch am unteren Ende dieser im Vorfeld gesenkten Spanne.

Dieser Zuteilungspreis wurde am Abend vor dem ersten Handel, also am Donnerstag, den 9. Mai, festgelegt. Das passierte in einer nervösen Phase am Gesamtmarkt. Dadurch wurde der Grund für diesen niedrigen Zuteilungspreis genau so wahrgenommen, wie es wohl auch war: UBER war nervös geworden und fürchtete, dass die Aktie gleich von Beginn an zum Flop würde, wenn sie zu teuer ausgegeben würde. Immerhin fielen um sie herum in den Tagen zuvor die Kurse, die Atmosphäre war also in der Tat denkbar ungünstig. Und Konkurrent LYFT markierte gerade in dieser Phase neue Tiefs, wie Sie im vorstehenden Chart sehen konnten.

Der „Leeres-Restaurant-Effekt“

Diese ungute Korrelation führte dazu, dass Anleger, die die UBER-Aktie gerade erst zu 45 US-Dollar bekommen hatten, bemüht waren, sie umgehend loszuwerden. Hinzu kamen Akteure, die UBER gleich von vorne weg leer verkauften und so auf den Kurs drückten. Es hatte ohnehin schon zwei Stunden gedauert, bis der erste gehandelte Kurs an der Börse zustande kam, dadurch wurden alle noch nervöser.

Zunächst hatten die Händler die Aktie noch in einer Spanne zwischen 46 und 48 US-Dollar taxiert. Aber schon dieses zunächst erwartete Mini-Plus reichte vielen offenbar, um den Verkauf einzuleiten. Was die Dauer bis zum ersten Kurs erhöhte und dazu führte, dass der erste Kurs mit 42 US-Dollar ganze drei US-Dollar unter dem Ausgabepreis lag.

Das war ein Start, wie er ungünstiger nicht hätte sein können. Denn das wirkte wie bei einem leeren Restaurant: Wenn Gäste glauben, das sei ein guter Ort für ein Dinner, dann aber überraschend viele leere Tische vorfinden, erweckt das den Eindruck, dass das Restaurant nichts taugt. Sie gehen wieder, die Tische bleiben auch weiterhin leer und so reagieren andere Gäste danach ebenso. Kurz:

Wenn der Start erst einmal verpatzt ist, tut man sich sehr schwer, wieder ein positives Bild zu schaffen. Der folgende Chart zeigt den Verlauf der UBER-Aktie am Freitag sowie am Montag auf Fünf-Minuten-Basis:

Sie sehen, dass der Kurs dann kurz nach Handelsbeginn zwar doch noch auf 45 US-Dollar lief und eine Zeitlang nahe diesem Ausgabepreis blieb. Aber an diesem Kurs kam er nie vorbei und drehte zum Handelsende des Freitags erneut nach unten, schloss dann mit 41,57 US-Dollar sogar unter dem allerersten Kurs und mit einem fatalen Minus von 7,62 Prozent und fiel am Montag mit einem erneuten dramatischen Minus von 10,37 Prozent noch deutlich weiter.

Ein schlechtes Omen für die UBER Aktie

Damit steht diese Aktie vom ersten Tag an unter einem schlechten Stern. Ein Börsendebüt (IPO), das umgehend fallende Kurse aufweist, ist selten. In dieser Ausprägung erst recht. Damit zeigt sich eine Aktie vom ersten Tag an ohne Dynamik, wehrlos gegenüber den Leerverkäufern, sprich den Bären. Und ein Blick auf die Bewertung ist nicht hilfreich, denn:

Dass UBER sich beim IPO damit mit ca. acht Milliarden US-Dollar an Einnahmen durch die Ausgabe von ca. zehn Prozent des Gesamtbestands der Aktien zufrieden gab, statt zehn oder zwölf Milliarden zu erlösen, macht deutlich:

Ein Unternehmen, das selbst in dieser Hinsicht lieber nimmt, was es bekommt, statt auf dem eigenen „Wert“ zu bestehen, den ihm viele Analysten im Vorfeld zugebilligt hatten, scheint selbst an diesem in den Raum gestellten Wert zu zweifeln. Warum sollten die Anleger dann anders denken?

Angenommen, wir würden hier eine Konstellation sehen, in der a) die UBER-Aktie diese Hürde von 45 US-Dollar überwindet und b) positive Unternehmenszahlen andeuten, dass der Weg hin zum Erreichen der Gewinnschwelle doch nicht so weit ist wie man derzeit vermuten darf, wäre der Einstieg zu erwägen. So aber wirkt es, als sei UBER vom ersten Tag an ein Turnaround-Kandidat, der bislang aber noch keine Anzeichen aufweist, dass eben dieser Turnaround auch gelingen wird, daher: besser erst einmal links liegen lassen!

Sie möchten an der Börse in Aktien investieren?

LYNX bietet Ihnen den Börsenhandel von Aktien und anderen Wertpapierklassen direkt an den Heimatbörsen an. Damit profitieren Sie von einem hohen Handelsvolumen und engen Spreads. Sie haben über LYNX ausserdem die Möglichkeit Aktien leer zu verkaufen, um auch von fallenden Aktienkursen zu profitieren.

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot von LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Sie möchten ausländische Aktienkurse in Euro umrechnen? Dann nutzen Sie unseren Währungsrechner für über 130 Währungen.

Das müssen Sie als Trader wissen!

Artikelserie: Trading-Strategien – Nachhaltig erfolgreich traden

- Die besten Trading-Strategien

- Die Dividendenstrategie: Die besten Dividenden-Aktien

- Die Value-Strategie von Warren Buffett: Der nette Milliardär von nebenan

- Die Trendfolge-Strategie: Trading mit Systemen (1): Trendfolge-Indikatoren

- Die Bottom Fishing Strategie: Geduld wird belohnt

- Die Swing Trading-Strategie

- Gewinne mitnehmen – Die besten Strategien

- Gewinnoptimierungs-Strategie Pyramidisieren

- Die Momentum- oder auch Top/Flop-Strategie

Artikelserie: Die Technische Analyse – Lassen Sie Charts für sich arbeiten!

- Trends, Widerstände und Unterstützungen: Das Fundament jeder Analyse

- Trendwende- und Konsolidierungsformationen: Die wichtigsten Chartmuster in Trends

- Markttechnik: Mit diesen Indikatoren sind Sie komplett ausgerüstet

- Absicherung: Stoppkurse richtig setzen

- Candlestick-Charts: Was diese Charts alles können

UBER geht an die Börse … sollten Sie beim IPO dabei sein?

UBER IPO – Wie viel Potential und Risiko steckt in der UBER Aktie?

Der Fahrdienstleister UBER geht an die Börse. Und der Börsengang dürfte nicht mehr allzu weit entfernt sein, denn das Unternehmen hat die dafür nötigen Unterlagen bereits bei der US-Börsenaufsicht SEC eingereicht. Noch ist der genaue Termin offen, aber es kann schnell gehen. Und es wird spannend werden.

UBER ist mittlerweile bekannt wie ein bunter Hund, wächst rasant, macht aber noch Verluste. Das Unternehmen wird kontrovers diskutiert, von der Konkurrenz immer wieder angegangen und hat dennoch bereits Kultstatus, obwohl es gerade erst vor zehn Jahren als Limousinen-Vermieter angefangen hat. UBER wird einer der vom Kapitalvolumen her grössten Börsengänge 2019 werden. Sollte man beim UBER IPO mitmischen?

Wir werfen einen Blick auf die bisher bekannten Fakten. Und wir werden diesen Artikel umgehend aktualisieren, wenn UBER die konkreten Eckdaten, sprich Bookbuilding-Spanne bzw. den Ausgabepreis und, natürlich, den Termin des Börsengangs bekannt gibt. Denn erst dann wird es nähere Informationen zum UBER Aktienkurs geben.

Bei IPOs genau hinsehen ist Pflicht!

Börsengänge, auf Neudeutsch IPOs (initial public offering) sind eine ungemein spannende Sache. Wer da gleich vom Start weg in ein spannendes, zukunftsweisendes Unternehmen investiert, kann sich über Jahre hinweg starker Gewinne erfreuen. Zumal man, wenn man eine solche Aktie beim Börsengang zeichnet und zugeteilt bekommt, oft deutlich weniger bezahlt als diejenigen, die dann erst beim ersten Kurs an der Börse einsteigen und dadurch einen schönen Performance-Vorsprung hat. Voraussetzung: Man liegt mit seiner positiven Einschätzung richtig.

Vielen wird es auch heute noch, 20 Jahre danach, im Kopf herumgeistern, welche exorbitanten Profite man mit neu an die Börse gehenden Hightech-Aktien machen konnte, bevor die Internetblase im Frühjahr 2000 platzte. Da ging es bisweilen um dreistellige Zeichnungsgewinne, die dann durch rasante Kurssteigerungen unmittelbar nach dem ersten Kurs an der Börse noch viel grösser wurden. Was man dabei vergisst: Im Frühjahr 2000 war der Goldregen eben vorbei, es sei denn, man hatte sich die wirklich starken Unternehmen herausgepickt. Das macht sehr deutlich: Man muss schon genau hinschauen, welche Aktie man sich da ins Depot holen will.

Auch Börsengänge der letzten Zeit waren keineswegs immer ein gutes Geschäft für die Anleger. Man denke da an SNAP, die DWS Group und Spotify, die derzeit unter dem Niveau ihrer Börsen-Erstnotiz liegen. Worauf gilt es zu achten, um eine gute Chance zu haben, mit einem IPO gute Gewinne einzufahren?

Die Position in der Branche muss stark, die Gewinnperspektive klar erkennbar sein. Das Management muss überzeugen. Der Ausgabepreis, der für die Erstnotiz der Aktien verlangt wird, sollte so liegen, dass die Aktie ihr Börsenleben nicht gleich mit einer überzogen hohen Bewertung beginnt. Gehört UBER zu den Kandidaten, die diese Voraussetzungen erfüllen? Sehen wir uns zuerst an, was genau UBER tut.

Was ist UBER?

UBER vermittelt Fahrdienste auf verschiedene Weise. UberX und UberBlack vermitteln Mietwagen mit Fahrern. UberPop vermittelt private Fahrer mit eigenen Autos. Darüber hinaus bietet UBER mit dem Dienst UberEats einen Mahlzeiten-Lieferservice an, zudem gibt es UberFreight, über das Unternehmen Lkw-Transportkapazitäten vermittelt bekommen.

All diese Vermittlungen laufen über die Uber-App. UBER organisiert die Fahrdienste und behält dafür von den Fahrern eine Gebühr ein. Das in Kalifornien beheimatete Unternehmen ist über die bislang knapp zehn Jahre seines Bestehend immens gewachsen und agiert nahezu weltweit. Für 2018 meldete UBER einen Umsatz von 11,2 Milliarden US-Dollar, 43 Prozent mehr als 2017.

Der Bekanntheitsgrad von UBER basiert indes nicht nur auf dem schnellen Wachstum, sondern auch auf dem vehementen Widerstand, den die Taxibranchen einzelner Länder leisten. Kritik gibt es auch an der Unternehmenskultur und der Sicherheit. Nichtsdestotrotz wächst UBER weiter. Aber wie sieht es mit den Gewinnen aus?

Schwarze Zahlen noch nicht erreicht – ein Problem?

UBERs Umsatz wächst und wächst. Dass er 2018 von Quartal zu Quartal prozentual weniger zulegte, ist dabei eher ein mathematischer Faktor. Nominal, in US-Dollar gerechnet, bleibt das Wachstum beeindruckend. Aber Wachstum alleine bringt dem Investor auf Dauer wenig. Er will sehen, dass „sein“ Unternehmen Gewinne macht und ihn auf absehbare Zeit dann auch mit Dividenden für das von ihm gegebene Kapital entlohnt. Wie sieht es da aus?

Auf den ersten Blick vielversprechend, auf den zweiten aber noch nicht. Richtig ist, dass UBER 2018 „nur“ netto 370 Millionen US-Dollar Verlust machte. 2017 waren es noch 4,5 Milliarden. Aber dieses weitaus geringere Minus resultierte daraus, dass UBER seine Aktivitäten in Russland und Teilen Südostasiens eingestellt und verkauft hatte, weil man dort nicht Fuss fassen konnte. Einerseits klingt das vernünftig. Andererseits macht das deutlich, dass man hier als kommender Aktionär durchaus „Venture Capital“, Risikokapital, bereitstellen würde, denn:

UBER agiert nach dem Prinzip vieler moderner Dienstleistungsunternehmen: Erst geht es alleine um das Wachstum, dann, wenn die Marktstellung dominant genug ist, kommt der Gewinn. Das ist auch der grundsätzlich richtige Weg, amazon.com hat es vorgemacht. Aber das heisst nicht, dass alle, die diesen Weg gehen, auch erfolgreich sein werden. Und wenn man sich überlegt, dass der Börsenwert von UBER 2018 von Analysten um 70 Milliarden, heute von den ersten Analysten sogar bei 120 Milliarden US-Dollar gesehen wird, wird klar: Hier geht es nicht um „Peanuts“, die auf dem Spiel stehen. Und es ist ja nicht so, dass UBER konkurrenzlos wäre.

UBER IPO – Die potenziellen Risiken und Chancen

Das Unternehmen LYFT ist ein Fahrdienst-Vermittler, der 2012 ebenfalls in Kalifornien ins Leben gerufen wurde. LYFT ist zwar vom Umsatzvolumen her noch deutlich kleiner als UBER und agiert bislang von allem in den USA und Kanada, hat aber immerhin General Motors als grossen Investor und Teilhaber im Rücken.

UBER hat als grosse Investoren die US-Grossbanken Goldman Sachs und Morgan Stanley, Google Ventures und die japanische Softbank aufzubieten. Und UBER ist in seiner Entwicklung weiter, ist längst weltweit präsent. In den USA hat UBER laut Daten von 2018 im Fahrdienst-Markt einen Anteil von 69 Prozent, LYFT einen von 28 Prozent. Aber:

LYFT will nicht nur ebenfalls an die Börse gehen, man darf vermuten, dass sie schneller sein werden als UBER. Für LYFT könnte der Start schon im April oder Mai erfolgen, denn Mitte März beginnt man dort schon mit der „Roadshow“, der Präsentation des Unternehmens vor potenziellen Grossinvestoren. Und neben LYFT sieht sich UBER der klassischen Konkurrenz in Form der üblichen Taxi-Dienste und landestypischer Mitfahrdienste gegenüber, wie hierzulande z.B. mytaxi, das Daimler als entscheidenden Teilhaber hat.

UBER wird also keinen „Durchmarsch“ erleben, sondern hat nahezu überall Konkurrenten, die es in Schach zu halten gilt.

Fazit zur UBER Aktie: Hier geht es um „Venture Capital“

Unter dem Strich bleibt festzuhalten, dass ein zukünftiger UBER-Investor sich darüber im Klaren sein muss, dass er in ein schnell wachsendes, aber noch klar defizitäres Unternehmen investieren würde, das zwar bereits eine starke Marktstellung hat, diese aber erst in den kommenden Jahren zu Bilanzgewinnen führen wird – vorausgesetzt, die Pläne von UBER gelingen.

Und, natürlich, sollte der Preis, zu dem UBER seine Aktien an den Erstzeichner bringen will, nicht so hoch liegen, dass man fürchten müsste, dass nicht nur keine Gewinnspanne zwischen diesem Zuteilungspreis und dem ersten Börsenkurs entsteht, sondern der UBER Aktienkurs dann im Börsenhandel womöglich sogar unter den IPO-Preis fällt (was z.B. bei der SNAP-Aktie nicht allzu lange gedauert hatte).

UBER ist also allemal interessant, aber erst, wenn Informationen zum angedachten Ausgabepreis der Aktien, zum Volumen des IPO, der konkreten Art und Weise, wie Anleger UBER bekommen könnten und zum Termin vorliegen, lässt sich ein Urteil zu der Fragestellung fällen, ob man hier mitmischen sollte. Dazu, sobald Daten vorliegen, umgehend mehr an dieser Stelle!