Jenoptik hat ein Rekordergebnis eingefahren, die Aktie notiert jedoch auf Mehrjahrestief. Steht eine Neubewertung bevor oder ist die Skepsis der Anleger gerechtfertigt?

Jenoptik im Überblick

Jenoptik hat sich auf die Entwicklung und Herstellung von optischen und photonischen Technologien spezialisiert und bietet eine breite Palette von Produkten und Dienstleistungen an.

Das Unternehmen ist in drei Hauptgeschäftsfeldern tätig: Advanced Photonic Solutions, Smart Mobility sowie Non-Photonic. Diese Bereiche umfassen Produkte und Lösungen für verschiedene Anwendungen, darunter optische Systeme, Imaging-Lösungen, Kameras, Laser und Lasertechnik, LiDar-Sensoren und Komponenten, Prüf- und Messgeräte, Optoelektronik, Verkehrsüberwachungssysteme, Medizintechnik und vieles mehr.

Die Produkte und Lösungen von Jenoptik kommen in einer Vielzahl von Branchen zur Anwendung, darunter beispielsweise die Automobilindustrie, Elektronik und Informationstechnik, Life Science und Medizin, Industrie, Maschinenbau und Halbleiter.

Rekordergebnis trotz aller Skepsis

Das sind spannende Geschäftsfelder, die Aktie dümpelt jedoch seit Jahren vor sich hin – und das nicht ganz grundlos.

Der Umsatz konnte zwar sukzessive gesteigert werden, der Gewinn jedoch nicht.

Jenoptik hat zwar durchweg schwarze Zahlen geschrieben, hatte aber immer wieder Probleme mit der Profitabilität. Im einen Jahr konnte der Gewinn deutlich gesteigert werden, im nächsten war er wieder rückläufig.

Unterm Strich ist das Ergebnis von 2017 bis 2023 nicht nachhaltig gestiegen und dementsprechend ist es auch der Kurs nicht.

Es wäre jedoch möglich, dass der Knoten jetzt endlich geplatzt ist. Fakt ist jedenfalls, dass Jenoptik 2024 ein Rekordergebnis eingefahren hat und endlich die bisherige Bestmarke von 2018 übertroffen hat.

Wie wir seit heute wissen, konnte der Umsatz im Geschäftsjahr 2024 um 4,7 % auf 1,12 Mrd. Euro gesteigert werden.

Zum Wachstum haben alle Sparten beigetragen.

Bewertung auf Tiefststand

Gleichzeitig hat sich die Profitabilität verbessert. Die EBIT-Marge konnte von 11,9 % auf 13,1 % gesteigert werden, das EBIT kletterte um 16 % auf 146,6 Mio. Euro.

Das Ergebnis hat sogar um 27,6 % auf 1,62 Euro je Aktie zugelegt.

Den Anlegern scheint das nicht auszureichen. Die Aktie hat nach Bekanntgabe der Geschäftszahlen um 3,09 % auf 22,56 Euro nachgegeben.

Jenoptik kommt demnach auf ein KGV von 14,0.

Die starken Gewinnsteigerungen der letzten beiden Jahre von jeweils mehr als 20 % spiegeln sich in keiner Weise im Kurs wider.

Dadurch hat sich das KGV in etwa halbiert.

Da die Börsenmedien einen Grund finden müssen, woran das liegt, wird darauf verwiesen, dass die Dividende in geringerem Umfang erhöht wurde als erhofft. Meinetwegen.

Asymmetrisch

Aus meiner Sicht ignoriert der Markt die Gewinnsteigerungen jedoch, weil sie sich bisher immer als Strohfeuer herausgestellt haben und der Gewinn nicht nachhaltig gestiegen ist.

Diese Haltung ist nachvollziehbar.

Für Anleger ergibt sich daraus jedoch eine interessante Gesamtkonstellation. Der Kurs ist nicht weit von den Mehrjahrestiefs entfernt, obwohl ein Rekordergebnis eingefahren wurde.

Sollte der Gewinn wieder einbrechen, dürften sich die Kursverluste in Grenzen halten. Denn selbst wenn das Ergebnis wieder um 10 oder sogar 30 % sinkt, wäre Jenoptik im langjährigen Vergleich noch niedrig bewertet.

Sollte es dieses Mal jedoch anders sein und der Gewinn auch in den kommenden Jahren steigen, ist eine Neubewertung der Aktie notwendig.

Könnte mehr gehen?

Für 2025 stellt Jenoptik einen unveränderten Umsatz (plus/minus fünf Prozent) und eine EBITDA-Marge von 18 – 21 % in Aussicht, nach 19,9 % im letzten Geschäftsjahr.

Das hört sich erstmal nach Stagnation an und das spiegeln auch die Konsensschätzungen wider. Derzeit geht man davon aus, dass das Ergebnis 2025 wieder bei 1,62 Euro je Aktie liegen wird.

Es gibt jedoch einige Argumente, die ein optimistischeres Bild zulassen. Natürlich legt der Vorstand einen Ausblick vor, den man auch erfüllen oder übertreffen kann.

Darüber hinaus passen die Prognosen für die einzelnen Sparten nicht wirklich zu einem Ausblick auf Konzernebene, also einem weitgehend stabilen Umsatz und EBITDA.

Denn Stagnation wird nur in zwei von vier Sparten erwartet. In den anderen beiden rechnet man mit Wachstum und einem überproportionalen Anstieg des EBITDA.

Ferner muss ein stabiles EBITDA nicht zwingend in einem stabilen EBIT oder Ergebnis münden.

Im letzten Geschäftsjahr kletterte das EBITDA auch nur um 5,7 %, das EBIT jedoch um 16 % und der Gewinn sogar um 27,6 %.

EBITDA steht nicht grundlos für „Gewinn vor Zinsen, Steuern, Abschreibungen auf Sachanlagen und immaterielle Vermögensgegenstände“.

Das gilt umso mehr, da die Investitionen im laufenden Geschäftsjahr „deutlich unter dem Vorjahresniveau“ liegen sollen.

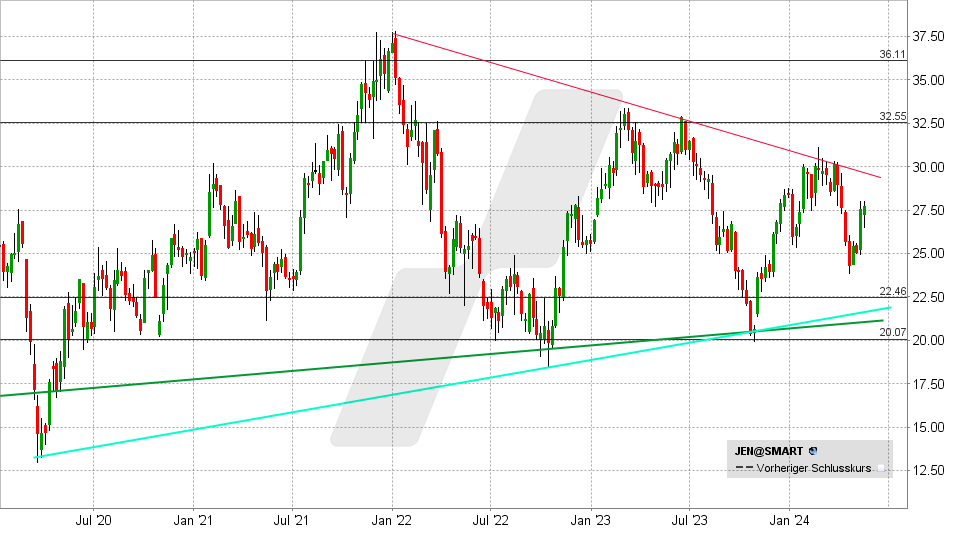

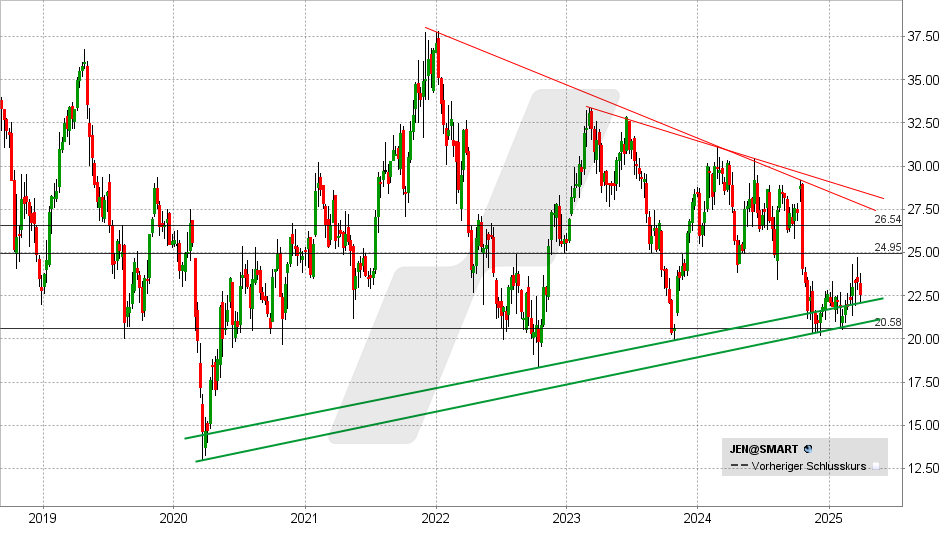

Derzeit notiert die Aktie wieder am unteren Ende des mehrjährigen Dreiecks. Dementsprechend haben die Bullen vorerst die besseren Karten und können auf eine Erholung zur Oberseite des Dreiecks hoffen.

Eine klare Richtungsentscheidung erfolgt erst, wenn diese Formation nachhaltig durchbrochen wird.

Mehr als 13.000 Investoren & Trader folgen mir und meinen täglichen Ausführungen auf Guidants.

Preisgekrönte Handelsplattform und niedrige Gebühren. Mein Broker ist LYNX.

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen