Einmal ist keinmal, zweimal ist eine Wiederholung und dreimal ist eine Tradition. Nike stürzt das vierte Quartal in Folge ab.

Das ist jetzt Tradition

Im Rheinland sagt man, einmal ist keinmal, zweimal ist eine Wiederholung und dreimal ist eine Tradition.

Nike ist inzwischen viermal in Folge nach den Quartalszahlen abgestürzt. Jedes Mal hagelt es wieder Hiobsbotschaften.

Daher hat man kürzlich den CEO vor die Türe gesetzt und mit Elliott Hill ein Urgestein zurückgeholt.

Der bisherige CEO John Donahoe von Nike hat in seinen vier Jahren auf dem Chefposten so ziemlich alles falsch gemacht und obendrein war er intern umstritten und unbeliebt.

Nachdem er den Posten übernommen hatte, verliessen eine ganze Reihe von Führungskräften das Unternehmen, unter ihnen auch der damalige CEO und Elliott Hill. Hill verantwortetet damals das Direct-to-Consumer-Geschäft, Marketing und die Kundenbeziehungen von Nike.

Als bekannt wurde, dass John Donahoe gefeuert und durch Hill ersetzt werden wird, löste das einen Kurssprung aus.

Er wird den Posten jedoch erst am 14. Oktober übernehmen und auch dann wird er die Probleme nicht von heute auf morgen lösen können.

Daher hatte ich in der letzten Analyse bereits gewarnt:

„Die Bullen sollten sich jedoch nicht zu früh freuen. Die Tatsache, dass man den CEO vor die Türe gesetzt hat, spricht dafür, dass das laufende Quartal alles andere als gut verlaufen ist.“

Es kam, wie es kommen musste

Und genau so ist es auch gekommen. Im ersten Quartal, das Geschäftsjahr von Nike beginnt im Juni, ist der Umsatz um 10 % auf 11,6 Mrd. USD gesunken.

Das hochprofitable DTC-Geschäft war sogar um 13 % auf 4,7 Mrd. USD rückläufig. DTC steht für Direct-to-Consumer, also den direkten Verkauf an den Endkunden ohne Zwischenhändler.

Der Gewinn war um 26 % auf 0,70 USD je Aktie rückläufig, lag aber über den Erwartungen von 0,55 USD je Aktie.

Dem CFO zufolge hat sich im August eine Verbesserung der Dynamik in den Nike-Stores abgezeichnet, doch es wird eine gewisse Zeit dauern, bis sich die Lage wieder nachhaltig verbessert.

(„A comeback at this scale takes time, but we see early wins […] saw store traffic improve in August“)

Interessanterweise hat der scheidende CEO kein einziges Wort zu der gestrigen Pressemitteilung beigesteuert (Link zu Nike).

Stattdessen verabschiedet man ihn mit einer Ohrfeige und betont nochmal, dass man sich auf die Rückkehr von Elliott Hill freut. (“Our teams are energized as Elliott Hill returns to lead NIKE’s next stage of growth.”)

Probleme auf allen Ebenen

Ob und wann Hill das Unternehmen wieder in die Erfolgsspur zurückbringen kann, wird man sehen. Er steht jedenfalls vor grossen Herausforderungen, denn die Probleme erstrecken sich über nahezu alle Regionen und Geschäftsbereiche.

Nicht nur der Umsatz der Kernmarke Nike war um 9 % rückläufig, bei Converse ging es auch um 14 % abwärts.

Der Umsatz war im Schuhgeschäft um 10 % rückläufig und bei Kleidung um 9 %. Einzig das Equipment-Segment, auf das allerdings nur ein Zwanzigstel des Konzerngeschäft entfällt, konnte um 15 % wachsen.

In Nordamerika verzeichnete man ein Minus von 11 %, in Europa, dem mittleren Osten und Afrika -12 %, in China -3 % und in Asien/Pazifik ein Minus von 2 %.

Nike hat ganz offensichtlich ein grundlegendes Problem, dass sich über alle Bereiche hinweg erstreckt.

Ich habe keinen Vergleichswert aus den Vorjahren, aber die Vermutung liegt nahe, dass Verbraucher aktuell mit vergleichsweise hohen Rabatten rechnen können.

Derzeit läuft ein „Sale zum Saisonende“ mit Rabatten von bis zu 50 %.

Vorerst dürfte es in ähnlicher Weise weitergehen, denn auch für das zweite Quartal stellt man einen Umsatzrückgang um 8-10 % in Aussicht, bisher war man von 7 % ausgegangen.

Darüber hinaus hat man die Jahresprognose einkassiert und keine neue vorgelegt.

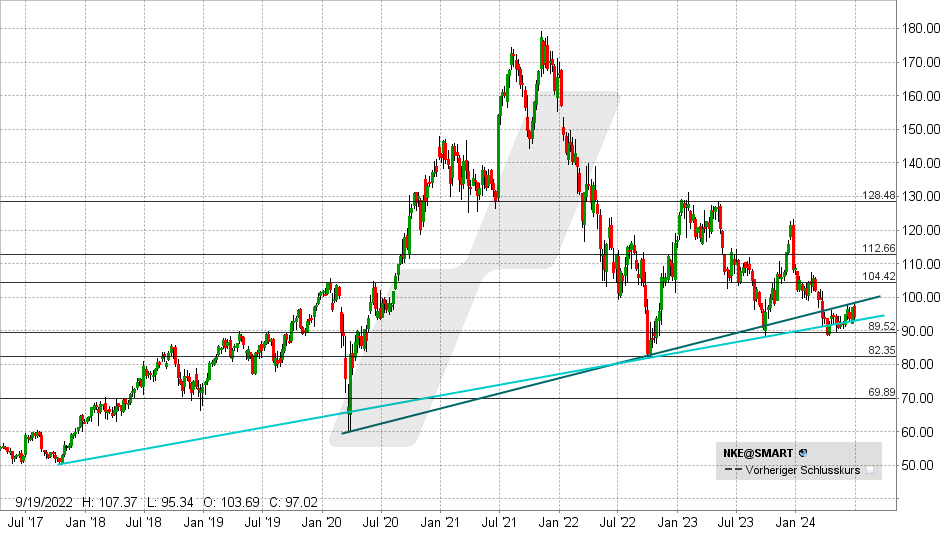

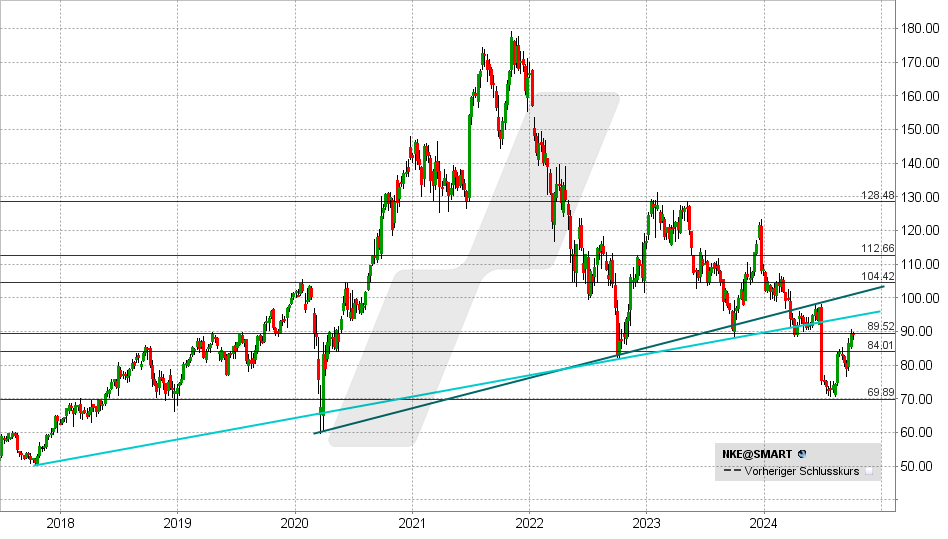

Dass der Aktienkurs daraufhin nachgegeben hat, dürfte keine Überraschung sein. Derzeit notiert Nike vorbörslich 5,59 % im Minus bei 84,15 USD.

Die charttechnische Lage ändert sich dadurch kaum. Die mehrjährigen Aufwärtstrends sind ohnehin durchbrochen und die Bären haben die Oberhand.

Fällt die Aktie im regulären Handel unter 84 USD, wäre ein erneuter Rücksetzer in Richtung 80 oder sogar 70 USD denkbar.

Aus fundamentaler Sicht gibt es ebenfalls wenige Gründe, die für nachhaltig steigende Kurse sprechen.

Den Konsensschätzungen zufolge wird der Gewinn in diesem Geschäftsjahr um 23 % auf 3,02 USD je Aktie sinken. Nike kommt demnach auf eine forward P/E von 27,8. Das ist für Nike weder eine aussergewöhnlich hohe oder niedrige Bewertung.