Shopify beweist eindrucksvoll, dass starkes Wachstum und Profitabilität im E-Commerce weiterhin möglich sind. Wie lange geht die Rallye noch weiter?

Plötzliches Umdenken

Heute hat mich, wie so oft in den letzten Tagen, eine E-Mail erreicht, in der sich ein Leser für meinen Artikel zu Grail Inc bedankt hat:

Der Gral: 1 Mrd. Cash bei 500 Mio. Börsenwert

Der Kurs hat sich innerhalb weniger Monate verdreifacht und ich freue mich ausserordentlich über derartige Erfolgsgeschichten, von denen es aktuell sehr viele gibt. Und natürlich auch über das Feedback.

Es scheint so, als wäre die Börse bei einer Vielzahl von Aktien, die ich in den letzten Monaten vorgestellt habe, aufgewacht.

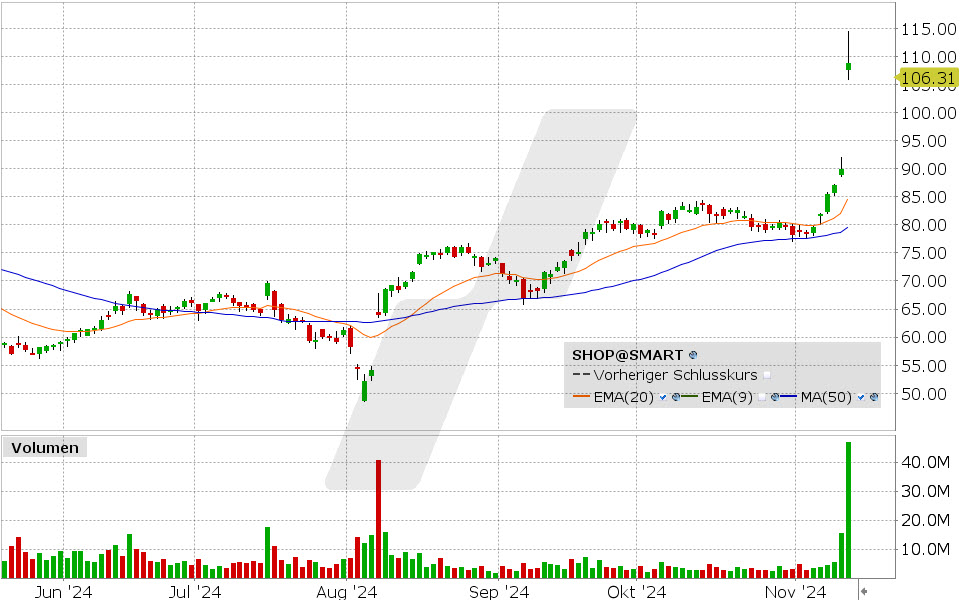

Ein weiteres Beispiel dafür ist Shopify. Seit der letzten Analyse ist die Aktie um 70% gestiegen und seit der vorletzten um 120% (weitere Hinweise erfolgten im März, Mai und Juli 2022).

Was genau zu dem Umdenken geführt hat, ist schwer zu sagen, denn die Zahlen waren auch davor schon sehr gut. Aber während der S&P500 seit Anfang November faktisch auf der Stelle tritt, sieht das bei vielen Einzelaktien komplett anders aus.

Und es gibt wenig Gründe, warum bei Shopify bereits das Ende der Fahnenstange erreicht sein sollte.

Solange immer wieder starke Quartalszahlen vorlegt werden, geht eine Rallye in der Regel einfach weiter, ungeachtet einer Überbewertung.

Das zeigt beispielsweise auch der „Namensvetter“ Spotify:

Spotify: Es läuft noch viel besser, als irgendwer hätte erahnen können

Keine neue Erfolgsgeschichte

Shopify läuft es aber nicht nur aktuell, sondern schon seit langer Zeit. In den letzten fünf Geschäftsjahren konnte man den Umsatz von 1,58 auf 7,06 Mrd. USD steigern.

Nach einem Gewinneinbruch, der auf Planungsfehlern zurückzuführen war, ist man längst wieder auf allen Ebenen in die Erfolgsspur zurückgekehrt.

Shopify bietet umfassende Lösung für Unternehmen jeder Grösse, um Online-Shops zu erstellen, zu verwalten und zu skalieren. Was Shopify von der Konkurrenz abhebt, ist sein flexibles und benutzerfreundliches System, das sowohl für Start-ups als auch für etablierte Marken geeignet ist.

Das Kerngeschäft von Shopify basiert auf einer abonnementbasierten SaaS-Lösung. Händler können zwischen verschiedenen Preismodellen wählen, die sich nach den Bedürfnissen ihres Unternehmens richten.

Hinzu kommen hauseigene Payment-Services, auch für den stationären Handel. Dadurch hat Shopify eine Brücke zwischen Online- und Offline-Handel geschaffen, der eine nahtlose Integration ermöglicht.

Erstaunlicher Umsatzsprung

Kundenbindung ist hoch, denn sobald ein Unternehmen erst einen Shop bei Shopify eingerichtet, ist der Aufwand, um zur Konkurrenz zu wechseln, enorm. Fortan fliessen laufend Gebühren und Provisionen an Shopify.

Da jeder weitere Kunde von Shopify kaum Kosten, aber Einnahmen generiert, ist das Geschäft offensichtlich gut skalierbar. Das ist immer gut, umso mehr in einem gigantischen Markt wie E-Commerce. Darüber hinaus kann Shopify das Wachstum aus dem laufenden Cashflow finanzieren, da das Geschäft durch wiederkehrende Einnahmen geprägt ist.

Im vierten Quartal lag der Gewinn mit 0,44 USD je Aktie über den Erwartungen von 0,43 USD. Mit einem Umsatz von 2,81 Mrd. USD hat man die Analystenschätzungen von 2,72 Mrd. USD ebenfalls übertroffen.

Auf Jahressicht entspricht das einem Umsatzplus von 31% und einem Gewinnsprung von 30%.

Im gesamten Geschäftsjahr ist der Wert aller Waren und Dienstleistungen, die über ein Shopify-System verkauft wurden von 235,9 auf 292,3 Mrd. USD gestiegen.

Momentum auch im neuen Jahr

Der Umsatz von Shopify selbst konnte um 26% auf 8,88 Mrd. USD und der freie Cashflow um 76% auf 1,60 Mrd. USD gesteigert werden.

Die FCF-Marge verbesserte sich von 13% auf 18%.

Die Barmittelreserven sind auf Jahressicht von 6,28 auf 7,25 Mrd. USD gestiegen. Shopify könnte zeitnah damit beginnen, eigene Aktien zurückzukaufen. Leisten könnte man es sich problemlos.

Shopify geht davon aus, dass sich die Dynamik aus dem vierten Quartal auch im ersten Quartal 2025 fortsetzen wird. Auf Jahressicht soll der Umsatz im niedrigen zwanziger Prozentbereich zulegen.

Der Konsensschätzungen zufolge soll der Umsatz in diesem Jahr um 29% auf 12,08 USD je Aktie steigen und der freie Cashflow um 36% auf 2,28 USD je Aktie.

Über die hohe Bewertung kann man natürlich streiten, bei den vorliegenden Wachstumsraten ist der Weg des geringsten Widerstands die Oberseite.

Mit dem Ausbruch über 120 USD ist es zu einem prozyklischen Kaufsignal mit möglichen Kurszielen bei 130, 140 und 150 USD gekommen. Die Aktie bewegt sich weitgehend in 10-Dollar-Schritten.

Sollte die Aktie unter 120 USD fallen, muss mit einem Rückfall in Richtung 110 und 100 USD gerechnet werden.

Mehr als 13.000 Investoren & Trader folgen mir und meinen täglichen Ausführungen auf Guidants.

Sind Sie mit Ihrem Broker wirklich zufrieden? Ich bin bei LYNX.

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen