Eine schlechte Aktie kann das gesamte Depot ins Wanken bringen. Lernen Sie, wie Sie mit nur zwei Kennzahlen massive Verluste vermeiden könnten.

Es gibt viele Methoden, um Problemkandidaten zu identifizieren, und jeder Anleger sollte möglichst viele von ihnen kennen.

Wer Problemkandidaten identifizieren kann, erspart sich eine Menge Ärger.

Ein Ansatz ist ein Blick auf den Buchwert und die Verschuldung.

Wie man auf keinen Fall in die besten Unternehmen der Welt investiert

Im Allgemeinen wird ein hoher Buchwert als positiv erachtet. Aus meiner Sicht sind der Buchwert und Debt/Equity vollkommen nutzlose Kennzahlen.

Der einfachste Beweis dafür ist, dass es statistisch betrachtet kaum eine Kennzahl gibt, die eine geringere Korrelation zur Kursentwicklung von Aktien hat als der Buchwert.

Das wäre schon Grund genug, sich nicht weiter mit dem Buchwert zu beschäftigen, doch das ist nur die Spitze des Eisbergs.

Tatsächlich hätte ein Fokus auf hohe Buchwerte beziehungsweise ein niedriges KBV (Kurs-Buch-Verhältnis, P/B) dazu geführt, dass man systematisch die erfolgreichsten Unternehmen der Welt ausgeschlossen hätte.

Nvidia, Apple, Microsoft, Alphabet, Amazon, Meta und Tesla haben ein KBV zwischen 6 und 60.

In den meisten Screenern wird ein KBV von über 5 als hoch eingestuft. Anleger und Fonds, die ein niedriges Kurs-Buch-Verhältnis voraussetzen, hätten diese Aktien demnach nie kaufen dürfen. Tatsächlich gibt es erstaunlich viele Fonds und Anleger, die nach diesem Schema arbeiten, vor allem vermeintliche „Value“ -Investoren und -Fonds.

Warum ein hoher Buchwert kein Zeichen von Stärke ist

Aus meiner Sicht ist an einem Buchwert, für sich genommen, nichts Positives. Ja, Sie haben richtig gehört.

Ein hoher Buchwert bedeutet, dass das Unternehmen viele Assets (Maschinen, Lager, Gebäude usw.) besitzt und diese zum Betrieb benötigt.

Denken Sie genau darüber nach. Was ist gut daran, viele Assets zu benötigen? Könnte man sich ein perfektes Unternehmen zaubern, würde es kein Betriebskapital und keinerlei Investitionen benötigen, um Geld zu verdienen. Nicht umgekehrt.

Ein hoher Buchwert bedeutet also vor allem, dass das Unternehmen hohe Investitionen tätigen musste und das Geschäft kapitalintensiv ist. Ein hohes KBV deutet darüber hinaus darauf hin, dass die internen Renditen wahrscheinlich schlecht sind.

Das ist auch einer der Gründe, warum all diese vermeintlichen Value-Indizes, ETFs usw. nicht funktionieren. Sie sind vollkommen sinnfrei konstruiert, wahrscheinlich von Menschen, die Value-Investing nicht mal in den Grundzügen verstanden haben.

Sie kaufen einfach niedrige Buchwerte und belohnen damit Unternehmen mit hohem Accounting Value (Buchhaltungswerte). Gleichzeitig bestrafen sie hohe Kapitalrenditen und Unternehmen, die Value kreieren (Value Creation). Unternehmen aus den Sektoren IT, Internet oder Software schaffen es nicht in diese Indizes.

Buchwert und KBV sind ein miserabler Massstab für die Bewertung eines Unternehmens.

Man möchte doch einen möglichst niedrigen Preis im Verhältnis zur Value Creation (Gewinn, Cashflow) zahlen, nicht zum Accounting Value (Buchwert).

Warum Apple eigentlich pleite sein müsste

Da der Buchwert bereits so eine zweifelhafte Qualität hat, können Sie sich vorstellen, wie es mit Debt/Equity aussieht. Diese Kennzahl basiert schliesslich auf dem Buchwert (Equity) und setzt diesen in Verhältnis zu den Schulden (Debt).

Hat ein Unternehmen einen niedrigen Buchwert, ist der vermeintliche Verschuldungsgrad (Debt/Equity) in vielen Fällen hoch.

Bei Apple liegt der Wert für Debt/Equity bei 2,1. Demnach wäre Apple überschuldet, was natürlich Unfug ist.

Unternehmen zahlen ihre Schulden aber nicht aus dem Betriebsvermögen, sondern aus dem Gewinn und Cashflow.

Diese beiden Beispiele zeigen, wie sinnfrei manche Kennzahlen sind und warum blindes Screening nicht zum Erfolg führt.

Wie ein simpler Filter Unternehmen mit Insolvenzrisiko entlarvt

Das Einzige, was man mit diesen Kennzahlen anfangen kann, ist im Fall von Krisen Insolvenzkandidaten zu identifizieren.

Dazu muss man den Markt nur nach Unternehmen mit einem niedrigen Kurs-Buch-Verhältnis und einem hohen Debt/Equity filtern (P/B unter 1, LT Debt/Equity über 1).

Denn das niedrige KBV deutet darauf hin, dass das Unternehmen eine niedrige Kapitalrendite erzielt. Kombiniert man das mit hohen Schulden, hat man einen Molotowcocktail, der nur noch auf einen Funken wartet.

Wenn also mal wieder eine Aktie implodiert und Sie darüber nachdenken, ob es sich um eine Gelegenheit handelt, stellen Sie vorher sicher, dass es sich nicht um einen potenziellen Molotowcocktail handelt.

Das ist nur eine Methode, um sich und sein Kapital vor Schaden zu bewahren, aber eine wichtige.

Spirit Airlines: Ein Paradebeispiel für den Molotowcocktail

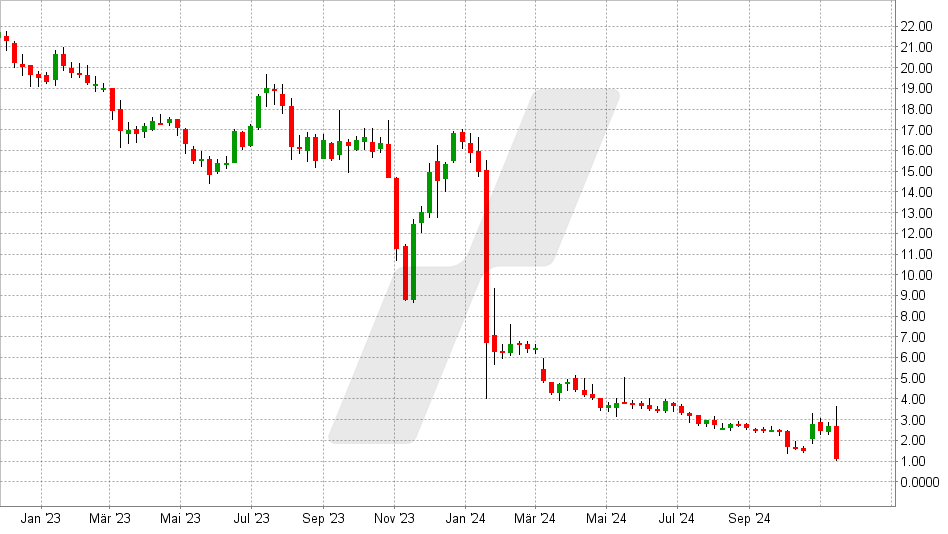

Nehmen wir beispielsweise Spirit Airlines. Der Kurs kennt seit Monaten nur eine Richtung, aber jeden Tag kauft irgendjemand Aktien des Unternehmens.

Und irgendwer hat vor einigen Monaten noch bei 10 oder 20 USD gekauft und die Aktie bis heute im Depot.

Dabei hätte man zu jedem Zeitpunkt leicht erkennen können, dass es sich bei Spirit Airlines um einen potenziellen Insolvenzkandidaten handelt.

Die Aktie hat einen Buchwert von etwa 7,20 USD je Aktie und einen Debt/Equity von 8,7.

Es handelt sich um den typischen Molotowcocktail, gemischt aus einem niedrigen KBV und einem hohen Debt/Equity.

Mit den beiden Kennzahlen lässt sich leicht überschlagen, wie hoch die Verschuldung je Aktie ist. Sieben mal neun ergibt 63. Spirit Airlines hat demnach grob überschlagen 63 Dollar Schulden je Aktie.

Wer mit einem Funken Verstand hätte die Aktie bei 10 oder 20 USD gekauft, wenn ihm das bewusst gewesen wäre?

Wer ist der Nächste?

Vor wenigen Stunden hat man bekanntgegeben, dass Spirit einen Restrukturierungsunterstützungsvertrag (Restructuring Support Agreement, RSA) abgeschlossen hat, der von einer grossen Mehrheit der Anleihegläubiger unterstützt wird. Ziel ist eine umfassende Restrukturierung der Bilanz.

Im Kern bedeutet das:

Kapitalerhöhung und Entschuldung, freiwilliges Chapter-11-Verfahren, Delisting von der New York Stock Exchange.

In Deutschland würde man das wohl StaRUG nennen.

Hier einige namhafte Unternehmen, bei denen ebenfalls eine Kombination aus niedrigem KBV (P/B) und hohem Debt/Equity vorliegt:

General Motors, Ford, Macy’s, Walgreens, Warner Bros. Discovery, Goodyear, Sunrun, Advance Auto Parts und Kohl’s Corp.

Es ist sicherlich nicht der einzige Grund, warum diese Aktien nicht laufen, und es gibt in jedem der Beispiele sicherlich auch positive Aspekte – die Gefahr von niedrigen Kapitalrenditen und einer hohen Verschuldung lässt sich jedoch nicht in Abrede stellen.

Besonders gefährlich ist diese Kombination in zyklischen Branchen. Als es 2020 zu einem massiven Einbruch des Ölpreises kam, habe ich mit derselben Methode ein halbes Dutzend Insolvenzkandidaten identifiziert – die Hälfte von ihnen gibt es heute nicht mehr.

Namen wie Chesapeake Energy, Diamond Offshore Drilling und Whiting Petroleum sind heute nur noch eine Randnotiz der Geschichte.

Aktuelle Beispiele aus dem Öl- und Gas-Sektor, die diesen Filterkriterien entsprechen, sind Ecopetrol, Crescent Energy, Cool Company, Par Pacific Holdings, Gran Tierra Engery und Top Ships.

Die meisten Anleger werden diese Namen noch nie gehört haben, gemeinsam haben diese Aktien jedoch einen Börsenwert von nahezu 30 Mrd. USD. Dreissig Milliarden, die nur darauf warten, sich in der nächsten Krise potenziell in Luft aufzulösen.

Mehr als 13.000 Investoren & Trader folgen mir und meinen täglichen Ausführungen auf Guidants.

Stabilität in stürmischen Zeiten. Bei LYNX selbstverständlich.

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen