China, mit knapp 1,4 Milliarden Einwohnern das bevölkerungsreichste Land der Erde, ist zugleich die zweitgrösste Volkswirtschaft nach den USA und damit ein für die Weltwirtschaft entscheidender Faktor. Das Land gilt seit Jahren als deren Wachstumsmotor. Läuft es in China, läuft es auch in Europa, dem Rest Asiens und den USA. Aber wenn nicht, wird es überall brandgefährlich.

Wäre das immense Wachstum der chinesischen Wirtschaft nicht gewesen, hätte es in manchen der letzten Jahre in Europa und den USA kaum noch Wachstum gegeben. Im folgenden Artikel gehen wir daher genauer auf die Wirtschaft des Reichs der Mitte ein und liefern Ihnen interessante Fakten, warum Sie die Entwicklung an den dortigen Aktienmärkten genau im Auge behalten sollten.

Wenn China hustet, bekommt die Welt Schnupfen

Die Sorge, dass dieser Motor der Märkte ins Stottern kommen könnte, hat in den letzten Jahren immer mal wieder dafür gesorgt, dass es bei DAX, Euro Stoxx 50, Dow Jones oder Nasdaq 100 zu scharfen Abwärtsbewegungen kam. Bislang ist es immer gelungen, die Investoren wieder zu beruhigen. Aber sich darauf zu verlassen, dass das auch in Zukunft gelingt, wäre gewagt. Denn hinter der momentan völlig unproblematisch wirkenden Hülle stetigen Wachstums und absoluter Kontrolle der Lage durch die dortigen Behörden verbergen sich Risiken, die gerade deshalb nicht einschätzbar und eingrenzbar sind, weil die chinesische Regierung eine so intensive Kontrolle ausübt. Denn das, was aus China an Konjunkturdaten herauskommt, kann korrekt sein, muss es aber nicht.

Stimmen die Zahlen?

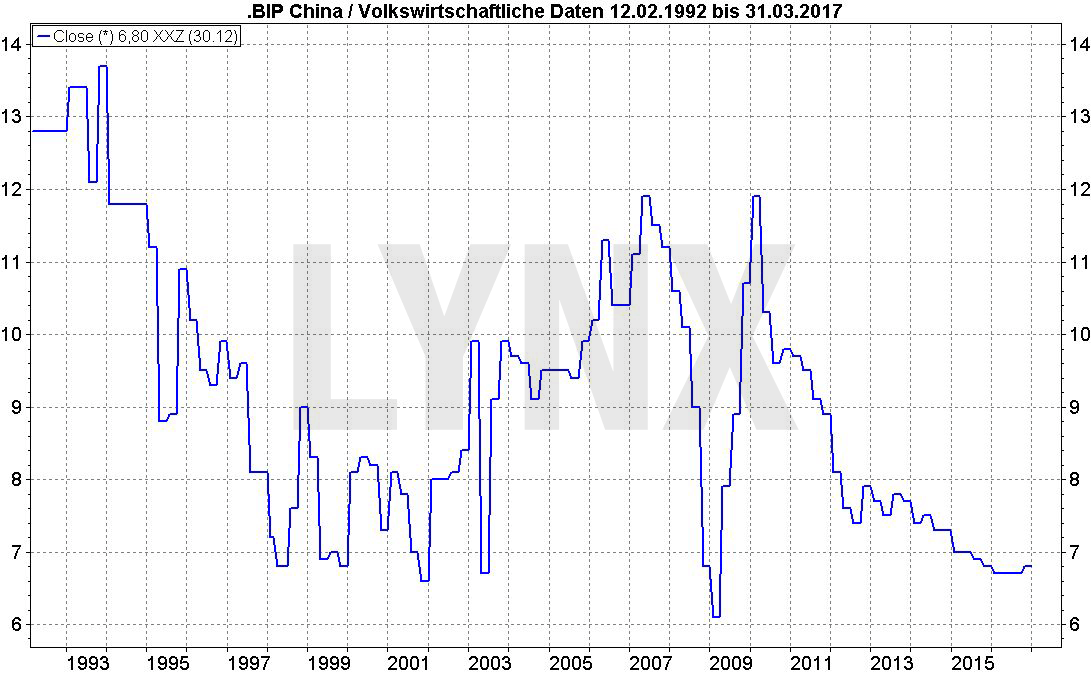

Dass das Wachstum des chinesischen Bruttoinlandsprodukts seit einiger Zeit Quartal für Quartal präzise so ausfällt, wie es vorab von der chinesischen Regierung geplant wurde, macht stutzig. Wie kann es gelingen, so etwas in einer derart gigantischen Volkswirtschaft derart genau zu steuern? Und wie gelingt es überdies, diese Daten so extrem schnell nach dem Ende eines Quartals zu präsentieren und die Daten nie im Nachhinein korrigieren zu müssen?

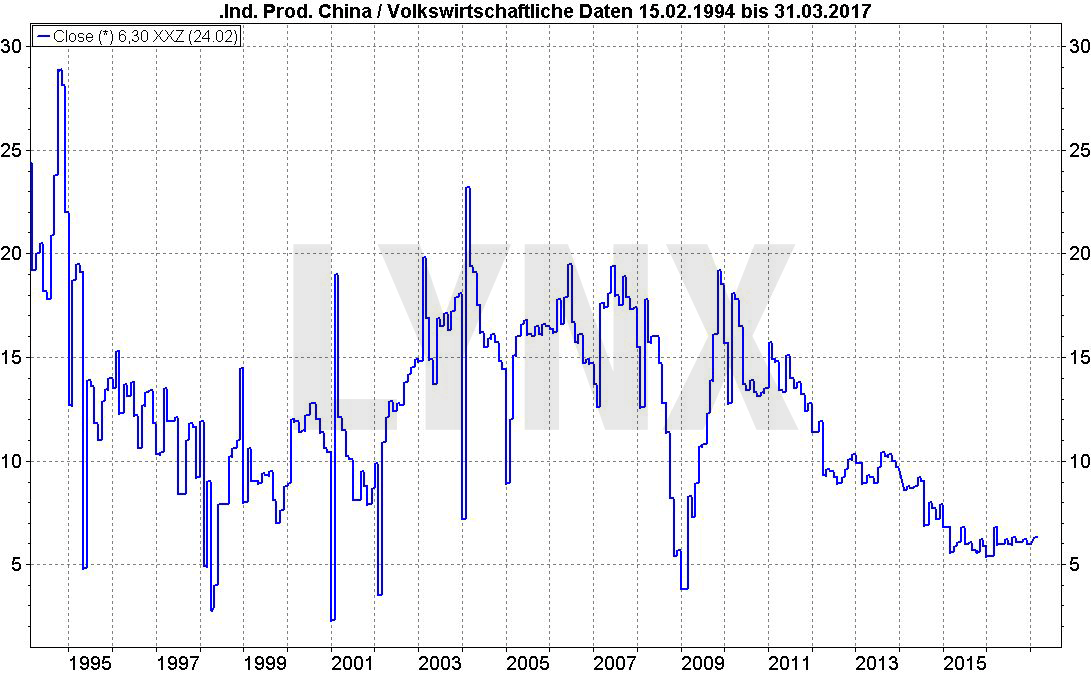

Dass die Wachstumsrate momentan zwischen 6,5 und 7,0 Prozent liegt und damit weit niedriger als früher – siehe den Chart, der das Wachstum des chinesischen Bruttoinlandsproduktes über die letzten 25 Jahre zeigt – ist nicht das Problem. Denn China wächst ja auf einem mittlerweile immens hohen Niveau, da wären 6,5 bis 7,0 Prozent immer noch grandios. Doch der Gedanke, dass die Wachstumsdaten nicht zutreffen, liegt nahe – das Ganze wirkt einfach zu perfekt. Was auch für die Industrieproduktion oder die Einzelhandelsumsätze gilt: Da sehen wir seit Jahren Wachstumsraten um sechs Prozent bei der Industrie (siehe den folgenden Chart), um zehn Prozent beim Einzelhandel (immer im Vergleich zum Vorjahresmonat) … ohne nennenswerte Sprünge nach oben oder unten. Ist so etwas möglich? In Europa und den USA jedenfalls nicht.

Und sollten diese Daten eher am Reissbrett entstanden sein, ist klar: Für Untertreibungen gäbe es keinen Grund. Doch wo liegt eigentlich das Problem? Solange China für die anderen grossen Wirtschaftsräume ein lukrativer Markt bleibt, solange die Exporte nach China weiterhin „brummen“, gibt es doch eigentlich keinen Grund, sich darüber Gedanken zu machen. Könnte man denken. Aber das wäre zu kurz gedacht … davon abgesehen, dass die Exporte ins Reich der Mitte sukzessive abnehmen.

Wir brauchen China – aber braucht China uns noch?

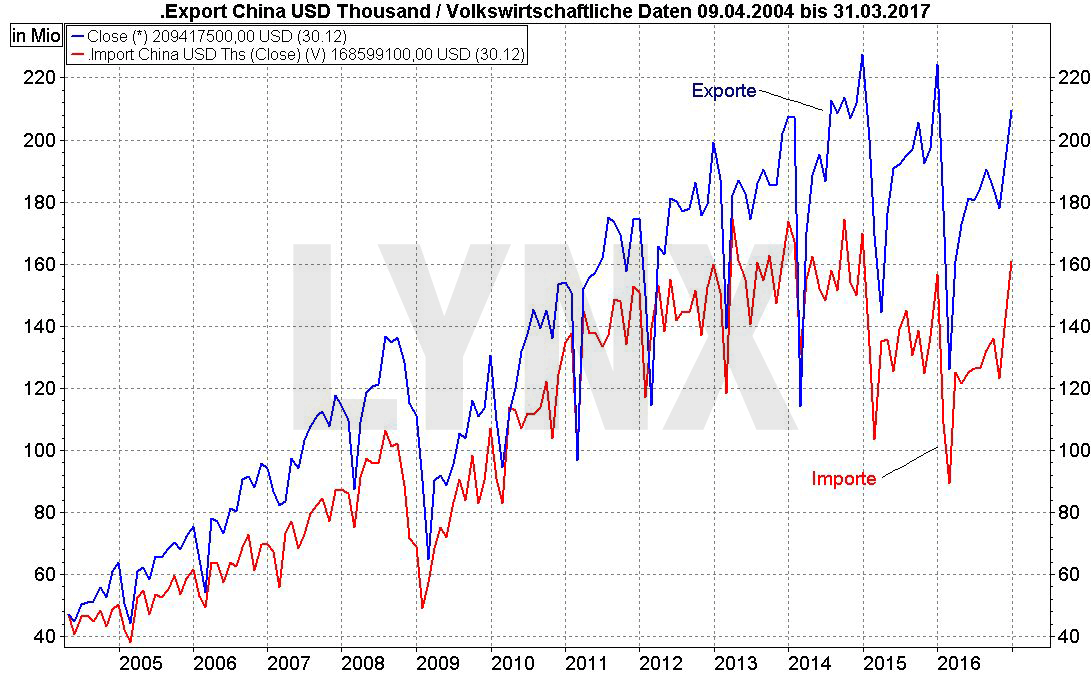

Die folgende Grafik zeigt, dass die Summe der Güter, die China Monat für Monat importiert (rote Linie), in den letzten Jahren abgenommen hat. Die Differenz zum Wert der Waren, die

China in den Rest der Welt exportiert, nimmt dabei zu. Das basiert auf zwei Aspekten:

Der erste Faktor ist die zunehmende Unabhängigkeit der chinesischen Wirtschaft. Vor zehn, zwanzig Jahren musste noch viel an Hochtechnologie und Knowhow ins Land importiert werden. Heute aber ist Chinas Wirtschaft so diversifiziert und stark aufgestellt, dass das Land vieles von dem, was aus Europa und den USA importiert wird, nicht zwingend bräuchte. Es wird gekauft, weil es von den Konsumenten nachgefragt wird. Gäbe es diese Importe hingegen nicht mehr, würde man trotzdem über die Runden kommen, auch, was die Rohstoff-Versorgung angeht, bei denen das Land in einigen Bereichen wie den Industriemetallen gewaltige Vorräte angelegt hat. China ist auf den Rest der Welt nicht mehr angewiesen … und das macht Investoren in eben diesem „Rest der Welt“ ein wenig Sorge.

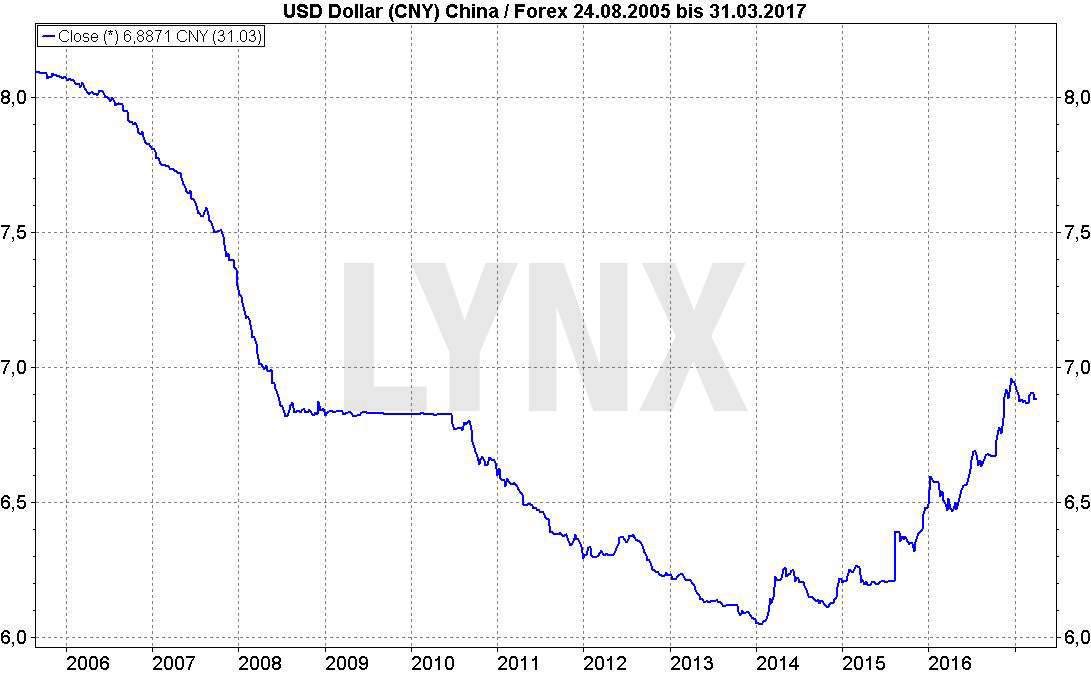

Der zweite Faktor ist die chinesische Währung, der Renminbi bzw. Yuan. Die Währung wird, das sehen Sie im folgenden Chart, der die Wertentwicklung des US-Dollars zum chinesischen Yuan zeigt, immer schwächer. Und je mehr Yuan man für einen US-Dollar zahlen muss, je „billiger“ der Yuan somit wird, desto günstiger werden die aus China exportierten Waren in den USA. Für Europa gilt, was die Schwäche des Yuan angeht, in geminderter Form dieselbe Tendenz.

Der Chart zeigt dabei auch, dass sich der Yuan bislang nur auf ein Niveau abgeschwächt hat, das dem von 2008/2009 entspricht. Vorher war die Währung Chinas zum US-Dollar noch deutlich schwächer gewesen. Dass die US-Regierung aber jetzt schon auf die Barrikaden geht und über unfairen Wettbewerb schwadroniert zeigt, wie gross die Angst ist, dass China den US-Unternehmen durch billigere Waren das Wasser abgräbt. Vor zehn Jahren hatte man da noch wenig Sorge, denn was man nach China exportierte, kompensierte das Problem leicht. Heute aber braucht China Europa und die USA eben weitaus weniger.

Das ist eine Gefahr, die momentan nicht in den Schlagzeilen auftaucht und sich an den Aktienmärkten in den USA und Europa daher auch nicht niederschlägt. Aber das muss kein Dauerzustand sein. Vor allem, wenn das Thema des chinesischen Wachstums hinzukommt, das zwar mit Blick auf die von dort kommenden Konjunkturdaten unverrückbar stabil wirkt. Aber selbst, wenn diese auffällig konstanten Daten stimmen sollten, gibt es noch eine andere Gefahr, die wie ein trojanisches Pferd daherkommt:

Brandgefährlich: Ein Boom auf Pump

Auf den ersten Blick wirkt der zunehmende Wohlstand der Chinesen, auch, wenn er vor allem die Menschen in den schnell wachsenden Metropolen betrifft und die Landbevölkerung nicht erreicht, wie ein Segen. Für Chinas Binnenwirtschaft ebenso wie für die Unternehmen, die ihre Waren nach China importieren. Aber die Sache hat einen brandgefährlichen Haken: Schulden.

Genaue, zuverlässige Zahlen dazu gibt es nicht. Aber der Internationale Währungsfonds (IWF) warnt seit langem von einem Platzen der Blase. Man schätzt dort, dass man in China mittlerweile vier Yuan investieren müsse, um das Bruttoinlandsprodukt um einen Yuan zu steigern. Das Wachstum wird also immer „teurer“, weil viel Geld in alte Industrien investiert wird, vieles in Überkapazitäten festhängt oder schlicht gegen die Wand gefahren wird wie bei den gigantischen Geisterstädten, die geplant und gebaut werden, ohne dass sie bislang wirklich genutzt würden. Das rasante Wachstum der letzten Jahrzehnte basiert ohnehin schon lange auf einem Schuldenberg. Aber den abzubauen gelingt nicht so einfach.

Da trotz des fallenden Yuan die Exporte nicht mehr wachsen und der Binnenkonsum das nicht aufzufangen vermag (siehe die obere Grafik, die die wachsende Schere zwischen Export und Import zeigt), nehmen die Staatsaufträge zu. Aber das ist ein „künstliches“ Wachstum, das nur Sinn haben würde, wenn diese Investitionen auch wirklich nötig wären. Was sie oft aber nicht sind. Aber das ist nicht das einzige Problem:

Auch die private Verschuldung steigt. Den lockenden Konsum auf Pump zu finanzieren ist auch im Reich der Mitte mittlerweile zu einem normalen Prozedere geworden. Welche Konsequenzen das haben kann, wenn der Wachstumsmotor bei einer hohen privaten Verschuldung plötzlich stottert, hat man im Zuge der Immobilienkrise in den USA und in geringerem Mass auch in Europa erlebt. Und gerade der Immobilienmarkt scheint völlig aus den Fugen zu geraten. Gerade in den Grossstädten gehen die Preise durch die Decke – und die Käufer stehen Schlange, weil sie sicher sind, dass die Preissteigerungen weitergehen werden. Eine trügerische Sicherheit, wie man seit dem Platzen der Immobilienblase in den USA 2008/2009 weiss.

Bislang scheint es der chinesischen Regierung nicht zu gelingen, diese Blasen zu entschärfen. Und sollten sie platzen, würde ein steil abfallender Konsum in China auch die Unternehmen in den USA und Europa treffen.

Das Misstrauen wächst: Dem Aktienmarkt geht die Luft aus

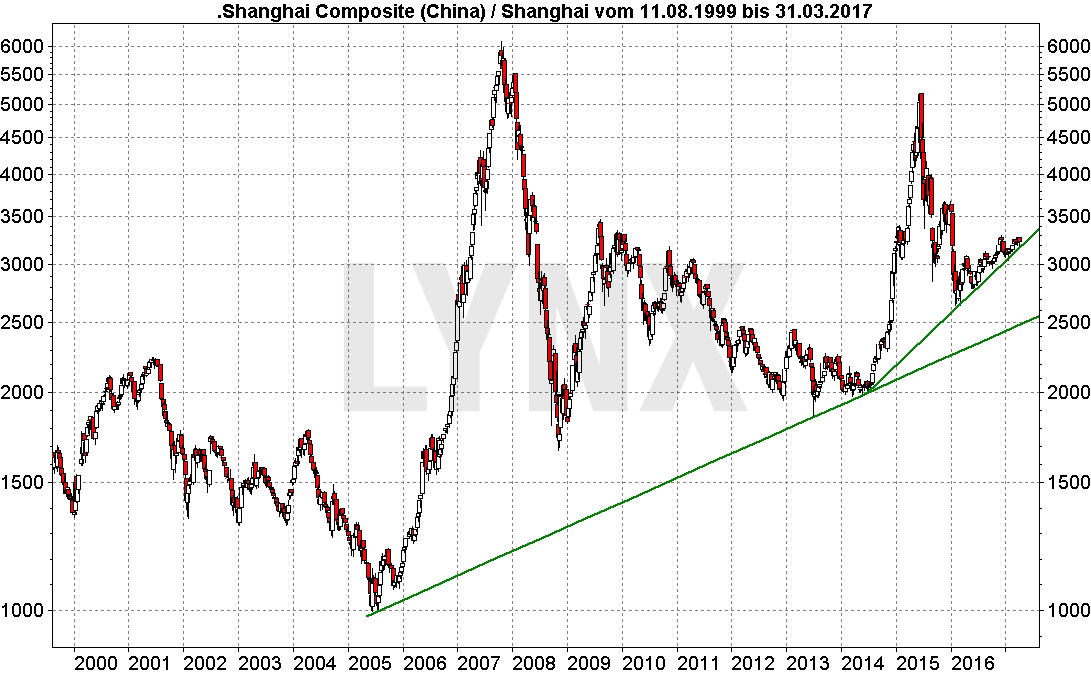

Dass der Boom am chinesischen Aktienmarkt bereits spürbar nachlässt, sollte zur Vorsicht mahnen. Der wichtige Shanghai Composite war nach einer beeindruckenden Hausse aufgrund mal wieder aufflackernder Wachstumssorgen im Sommer 2015 eingebrochen. Ein Beben, das auch bei DAX und Dow Jones spürbar war. Seitdem geht es nur noch schleichend voran. Die Investoren, vor allem im Ausland, werden deutlich vorsichtiger.

Nach dem Crash 2008 gehörte der Shanghai Composite zu den ersten grossen Aktienindizes, die wieder Fahrt aufnahmen. Die Goldgräberstimmung war schnell zurück. Diesmal jedoch wartet man bislang vergebens auf den nächsten „Hype“. Und dass man diese Entwicklung an den Börsen in den USA und Europa nicht als Warnsignal wahrnimmt, heisst nicht, dass die Gefahr nicht dennoch vorhanden wäre. Zu behaupten, dass in China alles in bester Ordnung ist, ist nicht mehr als das berühmte Pfeifen im Walde.

Und da die von dort kommenden Konjunkturdaten ein eher wackliger Wegweiser sind, kann es nicht schaden, die Entwicklung an den dortigen Aktienmärkten genau im Auge zu behalten, um sofort zu reagieren, wenn das Trojanische Pferd beginnt, seine unsichtbaren Gefahren freizugeben.

Handeln über LYNX

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot von LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Offenlegung gemäss § 34b WpHG zwecks möglicher Interessenkonflikte: Der Autor ist in den im Artikel erwähnten bzw. als Beispiele gezeigten Wertpapieren bzw. Basiswerten zum Zeitpunkt der Veröffentlichung dieser Analyse nicht investiert.

Hinweis: Charts mit MarketMaker erstellt