Donald Trump verliert die Geduld … und dass er am vergangenen Donnerstagabend für die Börsen unerwartet eine weitere Eskalation im Handelskrieg vornahm, zeigt auch, dass er darüber hinaus die Kontrolle über die Entwicklung verliert … sofern er sie überhaupt jemals hatte. Die Aktienmärkte gingen umgehend und heftig in die Knie. Und zu Beginn der neuen Woche wurde der Schrecken der Investoren noch grösser, denn:

Warum die Relation US-Dollar/Yuan so extrem wichtig ist

China wertete seine Währung radikal ab. So wurde es zumindest in den Medien behauptet. Ist das so? Und wenn ja, warum ist das so wichtig? In diesem Artikel gehen wir der Frage auf den Grund, was es mit der Währungsrelation des US-Dollars zum chinesischen Yuan auf sich hat und warum es in der Tat ausserordentlich bedeutsam ist, wie sich dieses Währungspaar bewegt.

Renminbi oder Yuan … was ist eigentlich die echte Währung Chinas?

Es ist schon ein wenig verwirrend, dass man in Bezug auf die chinesische Währung mal vom Renminbi und mal vom Yuan spricht. Der Unterschied ist: In China gibt es für Geld ebenso wie bei uns ein eigenes Wort, wobei man da auch noch zwischen dem „Geld des Volkes“ und dem „Geld für die Fremden“ unterscheidet. Renminbi ist das Geld der Chinesen, Waibi ist das Geld, das die Ausländer benutzen dürfen.

De facto geht es aber immer nur um den Yuan. Er ist die „Währung“, er ist das chinesische Zahlungsmittel, wie der „Euro“ oder der „US-Dollar“. Renminbi entspricht also nur dem Wort „Geld der Chinesen“, der Yuan ist die Währung an sich, die man im Devisengeschäft CNY oder CNH abkürzt (Chinese Yuan).

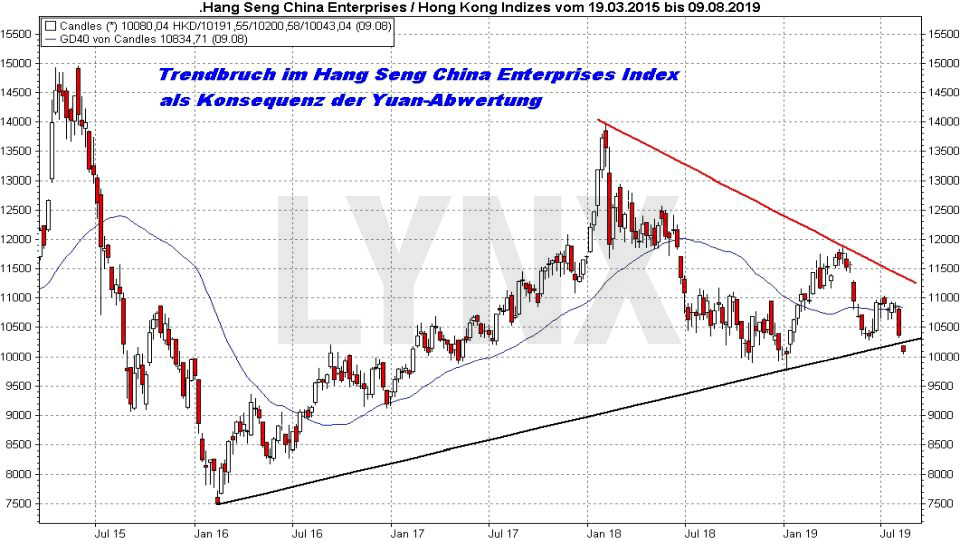

Aber was ist jetzt mit dem Yuan los, warum reagierten die Aktienmärkte am Montag wie ein aufgeschreckter Hühnerhaufen, während zugleich kräftig Gold gekauft wurde? Als Beispiel sehen Sie hier den kräftig durchsackenden Hang Seng China Enterprises Index, ein Index, der die Aktien der 40 wichtigsten chinesischen Unternehmen umfasst, die in Hongkong gehandelt werden. Warum geht jetzt noch mehr als zum Ende der Vorwoche die Angst um?

Ein Handelskrieg ist meist auch ein Währungskrieg

Weil ein Handelskrieg immer zugleich auch ein Währungskrieg ist und es richtig extrem werden kann, wenn die Währung noch aktiv mit in die Eskalation hineinspielt. Grundsätzlich gilt dabei:

Wer gegenüber den anderen wichtigen Währungsräumen die schwächere Währung hat, ist massiv im Vorteil, vor allem, wenn dieses Land deutlich mehr exportiert als importiert. Warum eine schwache Währung von Vorteil ist, werden wir gleich an konkreten Rechenbeispielen darlegen. Zunächst einmal ein kurzer Blick auf die aktuelle Lage in diesem Konflikt zwischen den USA und China.

Donald Trump hatte am Donnerstagabend unverhofft angekündigt, dass ab 1. September auch die noch nicht mit Strafzoll belegten chinesischen Importe im Wert von etwa 300 Milliarden US-Dollar mit einem Strafzoll von zehn Prozent belegt werden sollen, den man, so Trump gleich danach, auch auf 25 Prozent anheben könnte. Wieso hat er das getan?

Der US-Präsident war von Anfang an verärgert, dass China nicht tat, was er verlangte: Mehr US-Waren ins Land lassen und selbst weniger in die USA importieren. Er wollte die Vorteile Chinas beim bilateralen Handel beenden, zu Gunsten der USA. Dazu hat er Strafzölle verhängt, um China zum Einlenken zu zwingen. Würde China tun, was er verlangt, könnten diese Strafzölle wieder aufgehoben werden. Was er offenbar nicht realisiert oder nicht wahrhaben will:

China hat so ja nichts zu gewinnen: Die USA sind nicht bereit etwas zu geben, sondern wären nur bereit, die Zwangsmassnahmen zu beenden, wenn China „gehorcht“. Kein guter Deal. Und die polterige Art und Weise, mit der Trump und seine Berater vorgehen, haben China erst Recht gegen die USA aufgebracht. Man leistet konsequent Widerstand. Dezent, höflich, aber entschlossen.

Welche „Waffen“ können in einem Handelskrieg zum Einsatz kommen? Da gibt es drei Möglichkeiten: Zölle … Sanktionen … und die Währung.

Chinas Währung war von Anfang an ein wichtiges Element in diesem Konflikt. Der Verlauf des Yuan zum US-Dollar war seit Trumps Wahlsieg wie ein Barometer der Entwicklung dieses Streits. Und jetzt zeigt dieses Barometer an, dass der Punkt erreicht ist, an dem China sich mit einem Sturm wehrt. Und das wird, wenn sich die Lage nicht sofort beruhigt und die USA wenigstens etwas mehr diplomatisches Geschick an den Tag legen, heftige folgen für die Weltwirtschaft haben.

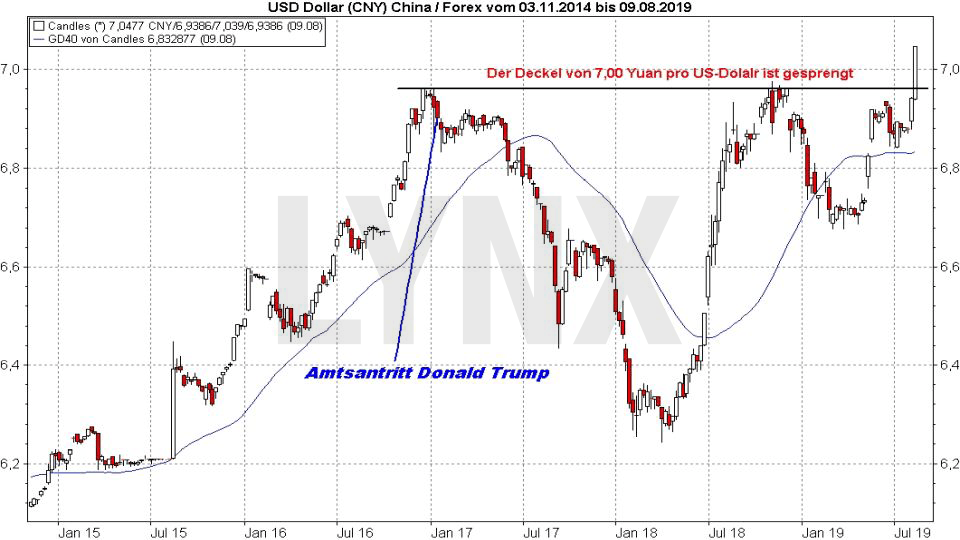

Dass die Investoren die Gefahr realisieren, zeigt sich an der Reaktion der Aktienmärkte: Es wurde am Montagmorgen kräftig verkauft. Werfen wir, um die Bedeutung der Entwicklung zu verstehen, zunächst einen Blick auf den Chart von US-Dollar/Yuan:

US-Dollar/Yuan: Der Deckel ist gesprengt

Dieser längerfristige Chart auf Wochenbasis zeigt, dass der Kurs US-Dollar/Yuan am Montag erstmals seit Donald Trumps Amtsübernahme über sieben Yuan pro US-Dollar gestiegen ist. Vorher hatte die Währungsrelation zwei Mal knapp sieben Yuan erreicht, drehte aber erst einmal wieder ab.

Zum ersten Mal war das unmittelbar vor Trumps Amtseinführung im Januar 2017 der Fall gewesen. Ein Anstieg dieses Kurses bedeutet, dass man mehr Yuan für einen US-Dollar bezahlen muss. Der Dollar wird also aus Sicht der chinesischen Währung teurer – und das ist bedeutsam, weil es für China einen Vorteil darstellt, dazu gleich.

Dass der Kurs damals zunächst wieder nach unten drehte war die Folge der Hoffnung, dass Trump die angekündigte „Revision“ der Handelsbeziehungen zu China nicht so hart angehen werde, wie er das im Wahlkampf angekündigt hatte. Doch als im Laufe des Jahres 2018 deutlich wurde, dass dieser Konflikt im Gegenteil noch härter geführt wird als gedacht und zudem alles andere als reibungslos lief, stieg der Dollar Ende 2018 wieder an die sieben Yuan-Marke heran.

Da die US-Regierung unaufhörlich behauptete, eine Einigung stehe unmittelbar bevor, beruhigte sich die Lage zwar kurzzeitig erneut. Aber als man im Mai dachte, es käme jetzt endlich zu einem Vertrag, doch die damalige Strafzoll-Ausweitung des US-Präsidenten kurz vor dem entscheidenden Treffen diese Chance platzen liess, stieg der Kurs wieder markant an. Und mit Trumps ungeschickter Aktion am Donnerstag, die Strafzölle erneut auszuweiten, wurde dieser „Deckel“ gesprengt, die beiden vorherigen Hochs knapp unter sieben Yuan pro US-Dollar überboten. Welche Folgen hat das konkret?

Welche Folgen hat die Veränderung der US-Dollar/Yuan-Relation aus US-Sicht?

Die Konsequenzen sind grösser als man denken könnte. Dazu konkrete Rechenbeispiele, die die Bedeutung eines nennenswerten Anstiegs des US-Dollars zur chinesischen Währung von beiden Seiten her aufzeigen.

Die US-Perspektive: Ein US-Unternehmen verkauft eine Ware mit einem US-Verkaufspreis von 100 US-Dollar auch in China und zum selben Preis.

Als man für einen US-Dollar im Frühjahr 2018 6,50 Yuan bezahlen musste, kostete diese Ware in China also 650 Yuan. Da das Unternehmen diese eingenommenen 650 Yuan wieder umtauschen muss, um die Einnahme in US-Dollar zu verbuchen, kamen damals also auch wieder diese 100 US-Dollar heraus.

Doch jetzt notiert der US-Dollar bei 7,00 Yuan. Was hiesse: Behält das US-Unternehmen seinen Verkaufspreis von 650 Yuan bei, erlöst es beim Rücktausch in US-Dollar weniger, nur noch 650 ./. 7 = 92,85 US-Dollar.

Das wirkt, als wäre es kein allzu grosser Unterschied. Aber das Unternehmen hat schliesslich Produktions- und Transportkosten. Nehmen wir an, beim Verkaufspreis von 100 US-Dollar wäre eine Gewinnmarge von 20 Prozent oder 20-US-Dollar erreicht worden. Dann wäre die jetzt auf nur noch 12,85 Prozent geschrumpft. Und viele Güter haben kleinere Gewinnmargen! Was tun?

Um dieser Folge zu entgehen, könnte das Unternehmen zwar den Verkaufspreis erhöhen und jetzt 700 Yuan für seine Ware verlangen. Aber wird dieser Preis auch bezahlt? Das wäre eine Preissteigerung um immerhin 7,7 Prozent. So etwas wäre nur drin, wenn diese Ware konkurrenzlos wäre. Denn chinesische Konkurrenzprodukte, die im eigenen Land angeboten werden, haben ja keinen negativen Effekt auf diese Währungsverschiebung zu erleiden, würden also weiter zum alten Preis verkauft.

Ausserdem hat die Art und Weise, wie die US-Regierung „verhandelt“, dazu geführt, dass immer mehr Chinesen US-Produkte aus Prinzip meiden. Der Absatz dort wird also ohnehin schon schwieriger … und mit diesem Anstieg des US-Dollars zum Yuan erst recht. Das US-Unternehmen hätte also die Wahl zwischen einer deutlich niedrigeren Gewinnmarge oder einer Preisanhebung, die dann aber nahezu sicher negativ auf den Umsatz wirkt. Das ist eine Wahl zwischen Pest und Cholera. Und wie sieht es auf der Gegenseite aus?

Welche Folgen hat die Veränderung der US-Dollar/Yuan-Relation aus Sicht Chinas?

Beispiel: Ein chinesisches Unternehmen exportiert seit Frühjahr 2018 eine Ware in die USA. Der Verkaufspreis beträgt 650 Yuan in China, in den USA liegt er, konform zum Wechselkurs, den US-Dollar/Yuan damals hatte, bei 100 US-Dollar. Was passiert, wenn der Wert des Yuan fällt?

Wenn das Unternehmen den Verkaufspreis in den USA bei 100 US-Dollar belässt, erlöst es jetzt bei einem Kursniveau von 7,00 Yuan pro US-Dollar mit jedem verkauften Stück statt 650 Yuan 700 Yuan. Ein Gewinnplus von 7,7 Prozent. Die Gewinnmarge erhöht sich also.

Damit hat die chinesische Firma zwei Optionen: Entweder sie lässt den Preis bestehen und hat dadurch wegen des schwächeren Yuan mehr Gewinn bei gleichem Umsatz. Oder aber sie senkt den Preis und kann dann hoffen, dadurch mehr Umsatz zu generieren und den Gewinn auf diesem Weg zu erhöhen. Ideal … und zugleich eine effektive Waffe gegen Trumps Strafzölle, denn:

Warum ein schwacher Yuan Trumps Strafzölle aushebelt

Auf diesem Weg reduziert sich auch die Wirkung der von der US-Regierung erhobenen Strafzölle. Wobei natürlich die Frage ist, wer die bezahlt. Denn wenn auf diese Beispiel-Ware auf einmal ein Zoll von 25 Prozent erhoben wird, während sie vorher zollfrei war, bedeutet dies, dass

– entweder der Importeur diesen Zoll übernimmt und der chinesische Hersteller weiter den bisherigen Preis vom Importeur bekommt oder

– der Importeur dem Hersteller den Strafzoll aufrechnet, indem er weniger für die Waren bezahlt oder aber

– diese zusätzlichen Kosten von beiden abgewälzt werden, indem der Verkaufspreis der Ware steigt und dadurch der US-Verbraucher Trumps Strafzoll zahlt.

Wer am Ende zahlt oder nicht, kommt immer darauf an, wie begehrt die Ware in den USA ist. Ist es ein Kassenschlager, wird man versuchen, den Preis zu erhöhen. Läuft der Artikel nicht ideal, wird der chinesische Hersteller eher beim Preis nachlassen oder den Export in die USA ganz einstellen. Aber:

Der Abstieg der Währung spielt den Strafzöllen ja entgegen, mindert ihre Wirkung. Dadurch, dass der Anstieg des Dollars zum Yuan von 6,50 auf 7,00 Yuan alleine 7,7 Prozent Vorteil für die chinesischen Unternehmen ausmacht, mindern die den Effekt eines 25-Prozent-Strafzolls um fast ein Drittel. Was Mr. Trump natürlich auch erkennt … aber dagegen ist er letztlich eben machtlos.

Chinas Waffen im Handelskrieg

Sie sehen, wie immens effektiv diese Veränderung der Währung wirkt. Und China hat noch weitere, nicht minder wirksame „Waffen“ aufzubieten, mit denen man in Washington offenbar im Vorfeld nicht gerechnet hatte, weil dieser Konflikt von der US-Regierung nicht sauber durchgedacht wurde. Wer sich mit einer anderen grossen Wirtschaftsmacht anlegt, sollte sicherstellen, nicht nur zu glauben, am längeren Hebel zu sitzen. Es muss auch wirklich so sein. Und das ist es nicht.

Richtig ist, dass China weitaus mehr Güter in die USA exportiert als die USA nach China einführen. Das ist es ja, das Donald Trump sauer aufstiess. Er wollte dieses Handelsbilanzdefizit zügig ausgleichen. Und weil die USA für ein höheres Warenvolumen Strafzölle verhängen kann als China das umgekehrt kann, dachte er, da könne nichts schiefgehen. Aber dabei hat er gleich vier Faktoren übersehen:

Viele US-Haushalte mit niedrigen Einkommen sind auf die chinesischen Waren angewiesen und wollen diese kaufen. Das sieht bei US-Produkten in China ganz anders aus, zumal es dort für fast alle US-Waren landeseigene und meist billigere Alternativen gibt.

China ist zusammen mit Japan der grösste ausländische Gläubiger der USA. China hat für gigantische Summen US-Staatsanleihen gekauft und damit einen grossen Beitrag dazu geleistet, dass die USA sich trotz immer weiter wachsender Staatsschulden refinanzieren können. Wenn China diese Anleihen am Markt verkaufen würde, würde das die Renditen der US-Anleihen massiv nach oben treiben und die US-Finanzindustrie dadurch in grosse Schwierigkeiten bringen.

China fördert weit über 80 Prozent des weltweiten Bedarfs an sogenannten „Seltenen Erden“ wie Europium, Lanthan, Erbium etc. Diese Metalle werden in der Hightech-Industrie unbedingt benötigt, z.B. bei Elektromotoren oder Plasmabildschirmen. Ein denkbares Embargo des Exports Richtung USA würde die US-Hightech-Unternehmen extrem treffen.

Und dann ist da eben noch der Faktor der Währung, der, wie oben dargelegt, markante Auswirkungen hat. Aber stimmt dieser Vorwurf eigentlich, dass China die Währung „manipuliert“? Wie soll das möglich sein, wenn der Yuan wie andere Währungen auch am Devisenmarkt handelbar ist?

Hat Trump Recht? Manipuliert China wirklich seine Währung?

Und in der Tat: China kann seine Währung nicht einfach so steuern, dass der Kurs dort liegt, wo man es gerne hätte. Richtig ist:

Die chinesische Regierung kann den Yuan stärker beeinflussen als andere Regierungen. Aber es bleibt dabei: Der Devisenmarkt selbst sorgt für die entscheidenden Bewegungen. Das sehen wir alleine an diesem Abrutschen des Yuan am Montag, denn:

Während der Kurs des US-Dollars zum Yuan am Devisenmarkt über die 7,00 Yuan-Marke sprang, legte die chinesische Notenbank den offiziellen Wechselkurs am Montag auf 6,9225 Yuan fest. Das ist höher als die 6,8996 vom Freitag, aber eben NICHT über 7,00 Yuan. Das war die Reaktion der Devisentrader und wurde nicht von China „erzwungen“.

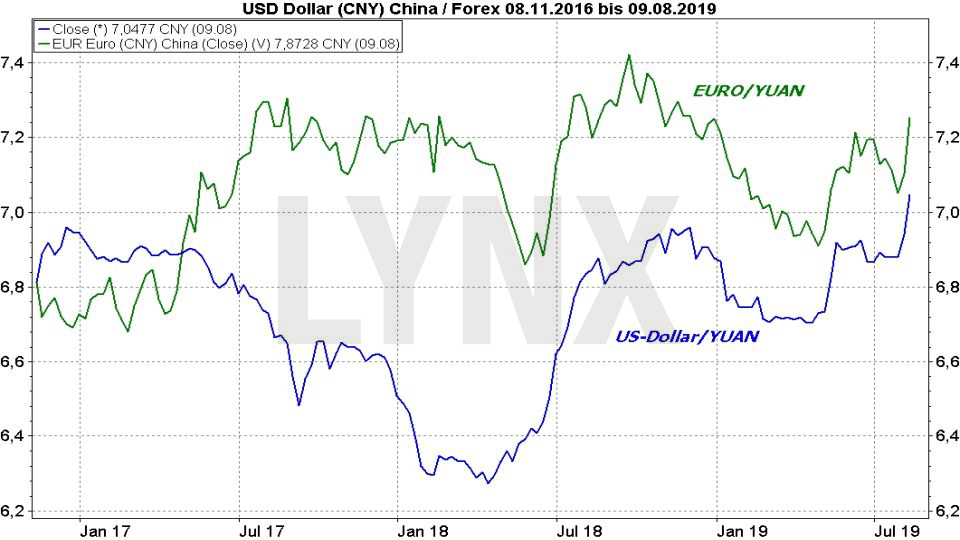

Eine Reaktion, die diese Eskalation des Handelskriegs widerspiegelt, die von der US-Regierung ausgelöst wurde. Und man reagierte auch auf die Meldung, dass China angeblich die Anweisung erteilt habe, umgehend alle Käufe von US-Agrarprodukten zu stoppen. Hinzu kommt, dass der Yuan ja nicht nur zum US-Dollar wegsackte. Sehen wir uns dazu die folgende Grafik an:

Hier sehen wir in blau die bekannte Relation US-Dollar/Yuan, in grün die Relation Euro/Yuan. Natürlich muss man hier wie immer bei Währungspaaren berücksichtigen, dass sich auch der Wert des US-Dollars zum Euro verändert, so dass es auch Verschiebungen über diese Ebene gibt. Aber deutlich wird schon: Auch für die europäischen Exporteure ist diese Entwicklung negativ, weil auch der Euro zum Yuan teurer wird.

Dass die US-Regierung China der Manipulation beschuldigt, ist also nur in begrenzter Grössenordnung wahr. Und dass China da steuert, ist nur die Konsequenz aus dem Vorgehen der USA. Das Gros dieser Währungsverschiebung zu Gunsten Chinas basiert aber auf den Aktionen der Devisentrader, die angesichts dieser Entwicklung eine weitere Eskalation antizipieren. Klar wird durch diese Grafik aber auch, wieso diese Entwicklung die gesamte Weltwirtschaft betrifft:

Diese Eskalation trifft alle – auch Europa

Die Eskalation an sich ist fatal, weil die Massnahmen und Gegenmassnahmen die Wirtschaft extrem ausbremsen. Die Waren werden durch die Strafzölle teurer … oder, was US-Waren in China angeht, durch den Anstieg des US-Dollars zum Yuan.

Die Verbraucher sind verunsichert, die Unternehmen aber erst recht. Investitionen werden zurückgestellt, Pläne eingemottet, denn wer wollte absehen, wie sich das Bild in vier oder acht Wochen darstellt? Schliesslich kann man befürchten, dass die US-Regierung jede Gegenmassnahme Chinas mit erneutem Druck beantwortet.

Und unser vorangegangener Chart macht klar, dass die Abwärtsbewegung des Yuan, auch, wenn sie mehr von den Devisentradern ausgeht als von der chinesischen Regierung, auch die europäischen Exporteure trifft. Dieser Handels- und Währungskrieg hat auf den ersten Blick nur zwei Protagonisten … aber faktisch geht er die gesamte Weltwirtschaft an. Es ist also allemal verständlich, dass im Licht dieser Entwicklung auch DAX, Euro Stoxx 50 & Co. in die Knie gehen … und derzeit sieht es nicht so aus, als würde dieser Weg auf ein „happy end“ zusteuern.

Sie möchten an der Börse Aktien long und short handeln?

LYNX bietet Ihnen den Börsenhandel von Aktien und anderen Wertpapierklassen direkt an den Heimatbörsen an. Damit profitieren Sie von einem hohen Handelsvolumen und engen Spreads.

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot von LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Sie möchten ausländische Aktienkurse in Euro umrechnen? Dann nutzen Sie unseren Währungsrechner für über 130 Währungen.

Das müssen Sie als Trader wissen!

- Die sechs wichtigsten Kaufsignale – Da muss man dabei sein

- Die fünf wichtigsten Verkaufssignale

- Money Management: Die wichtigste Disziplin für Trader

- Portfoliomanagement: So verwalten Sie Ihr Depot

- Strategien bei der Aktienauswahl: So finden Sie die besten Aktien für Ihr Depot

Artikelserie: Trading-Strategien – Nachhaltig erfolgreich traden

- Die besten Trading-Strategien

- Die Dividendenstrategie: Die besten Dividenden-Aktien

- Die Value-Strategie von Warren Buffett: Der nette Milliardär von nebenan

- Die Trendfolge-Strategie: Trading mit Systemen (1): Trendfolge-Indikatoren

- Die Bottom Fishing Strategie: Geduld wird belohnt

- Die Swing Trading-Strategie

- Gewinne mitnehmen – Die besten Strategien

- Gewinnoptimierungs-Strategie Pyramidisieren

- Die Momentum- oder auch Top/Flop-Strategie

Artikelserie: Die Technische Analyse – Lassen Sie Charts für sich arbeiten!

- Trends, Widerstände und Unterstützungen: Das Fundament jeder Analyse

- Trendwende- und Konsolidierungsformationen: Die wichtigsten Chartmuster in Trends

- Markttechnik: Mit diesen Indikatoren sind Sie komplett ausgerüstet

- Absicherung: Stoppkurse richtig setzen

- Candlestick-Charts: Was diese Charts alles können