Die Notenbank der USA ist die wichtigste und mächtigste Notenbank der Welt. Ihre Entscheidungen beeinflussen nicht nur die Wirtschaft der USA. Was dort beschlossen wird, selbst das, was dort gedacht und formuliert wird, reicht in alle Ecken des wirtschaftlichen Lebens weltweit. Grund genug, um über die “FED”, wie sie gemeinhin genannt wird, ein wenig mehr zu wissen. Zumal sie wahrlich keine Notenbank wie jede andere ist.

Denn Kritiker heben seit Jahrzehnten immer wieder hervor, dass die Arme der Politik und der Banken zu weit in das “Federal Reserve System”, wie die US-Notenbank korrekt heisst, hineinreichen. Ist das so? Und wenn ja – auf welche Weise? Das wollen wir uns genauer ansehen. Dazu sollte man zunächst wissen, wie die FED entstanden ist.

Die FED – Aus der Not geboren

Seit 1790 gab es mehrere Vorläufer des heutigen Systems, teilweise waren die USA aber auch lange Jahre ohne jede übergeordnete Notenbank unterwegs. Es gab Phasen, in denen weder Banken- noch Währungskontrolle existierten. Aber Ende des 19. Jahrhunderts kam es zu einer katastrophalen Wirtschaftskrise, die in den grossen Kurseinbrüchen der Jahre 1893 und 1907 gipfelte. Als Konsequenz daraus kam es 1913 zum “Federal Reserve Act”, der zur Gründung des Federal Reserve System führte.

Die ursprüngliche Konzeption funktionierte jedoch nicht reibungslos. Man gab der “FED” eine Mitschuld am Börsencrash 1929 und der darauf folgenden grossen Depression, die bis tief in die Dreissigerjahre reichte. Erst 1936 erhielt die “FED” nach Verabschiedung und Umsetzung des “Banking Act” (1935) ihre aktuelle Struktur. Und die ist bemerkenswert, denn wenn man will, könnte man die US-Notenbank als einen “Bankenclub mit Zwangsmitgliedschaft und politisch inthronisierter Führungsebene” bezeichnen.

Die bemerkenswerte Struktur der FED

Die regionalen Federal Reserve Banks

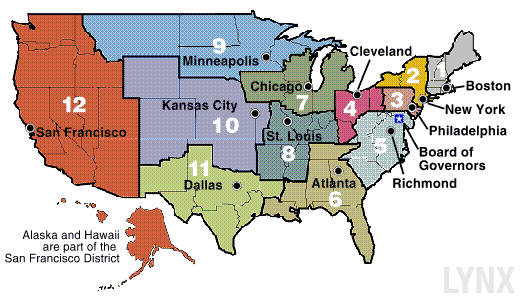

Das erste sehr ungewöhnliche Element des Federal Reserve System ist der Umstand, dass die in den USA tätigen, auf nationaler Ebene tätigen US-amerikanischen Banken “Mitglied” des Federal Reserve System sein müssen – und es auch über Mitgliedsbeiträge, deren Höhe von der FED bestimmt werden, zu finanzieren haben. Dafür gibt es als Entschädigung eine Dividende. Im Prinzip sind die in der folgenden Grafik abgebildeten zwölf regionalen US-Notenbanken, quasi die regionalen “Zweigstellen” der FED an sich, wie Aktiengesellschaften organisiert. Nur, dass man sich als US-Bank nicht aussuchen kann, ob man dabei sein will oder nicht. Aber:

Durch diese Struktur reicht der Arm der Banken von unten in der Tat in das FED-System hinein, denn als Element der “Mitbestimmung” dieser Aktiengesellschaften dürfen sie sechs der neun Direktoren einer jeden regionalen Federal Reserve-Bank bestimmen.

Der Board of Governors

Der Board of Governors ist das Direktorium der FED. Hier haben wir gleich das nächste interessante Element dieses Systems. Dieses Direktorium besteht aus sieben Mitgliedern, die jeweils für ganze 14 Jahre ernannt werden … und zwar vom jeweiligen US-Präsidenten! Auch, wenn der Senat einer Ernennung zustimmen muss, ist das ein Aspekt, bei dem die Politik erheblichen Einfluss auf die US-Notenbank nehmen könnte. Aber aufgrund der gestaffelten Amtszeiten der FED-Governors und der langen Dauer ihrer Amtszeiten ist sichergestellt, dass nie ein einziger Präsident imstande wäre, sich “sein” Notenbank-Direktorium selbst zusammenzustellen, denn kein US-Präsident darf länger als acht Jahre im Amt bleiben. Der Board of Governors hat vor allem die Aufgabe, die regionalen US-Notenbanken zu überwachen und sicherzustellen, dass die FED entsprechend ihrer Richtlinien agiert, zu denen wir gleich kommen.

Das Federal Open Market Committee

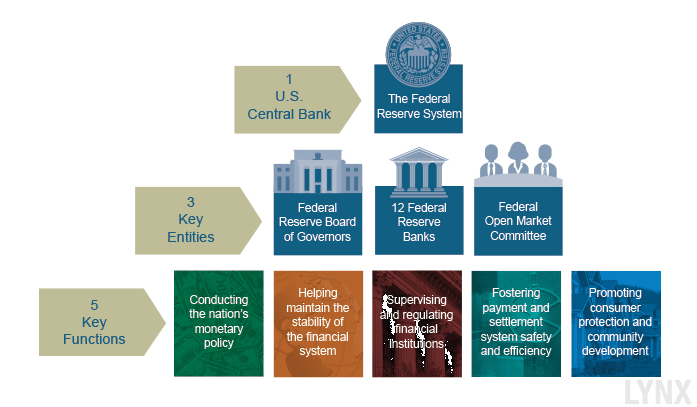

Das Federal Open Market Committee (kurz FOMC) ist das eigentliche, Beschlüsse fassende Gremium der FED. In ihm sitzen die sieben Mitglieder des Board of Governors und die Präsidenten der regionalen US-Notenbanken. Wobei von diesen nur der Präsident der Federal Reserve Bank of New York ein permanentes Stimmrecht hat. Nur drei weitere Präsidenten haben jeweils ein aktives Stimmrecht, diese werden im Wechsel aus den elf verbleibenden regionalen Notenbankchefs gestellt. Die Struktur des Federal Reserve System sieht also wie folgt aus:

Es ist das FOMC, das alle sechs Wochen zusammentritt und unter dem Vorsitz der momentanen Vorsitzenden des Board of Governors, Janet Yellen, Entscheidungen im Rahmen ihres Mandats fällt. Und da wird es erneut interessant, denn:

Die Aufgaben und Befugnisse der US-Notenbank

Die Ziele der Geldmarktpolitik der FED sind im Federal Reserve Act definiert, dem Gesetz, das zu ihrer Gründung 1913 führte. Und anders als z.B. bei der Europäischen Zentralbank, die weder die Aufgabe noch das Recht hat, sich um das Wirtschaftswachstum zu kümmern, ist das bei der FED anders. Denn die drei Kernziele lauten:

- Preisniveaustabilität

- Moderate langfristige Zinsen

- hoher Beschäftigungsstand

Die FED soll sich also letzten Endes um die Konjunktur kümmern, indem sie sicherstellt, dass die Arbeitslosigkeit niedrig bleibt und sich die Zinsen im konjunkturfreundlichen Rahmen halten. Und wiederum anders als bei der EZB ist es ihr dabei seit jeher erlaubt, auch aktiv am Anleihemarkt einzugreifen. Seit dem “Monetary Act” von 1980 darf sie sogar über US-Staatsanleihen hinaus Staatsanleihen anderer Länder erwerben.

Anleihekäufe, die Veränderung der Zinsen und Eingriffe am Devisenmarkt sind ein reichhaltiges Set an Werkzeugen, mit dem die FED aktiv ins Wirtschafsgeschehen eingreifen kann – und es auch tut.

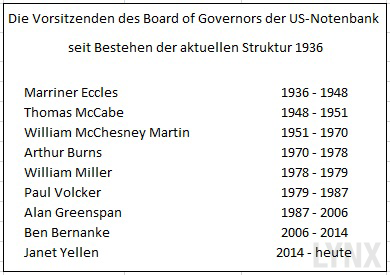

Dabei kommt dem Chairman des Board of Governors eine besondere Machtstellung zu, denn er ist zugleich Chairman des FOMC. Im Endeffekt ist diese Person, momentan seit 2014 Janet Yellen, der entscheidende Kopf der gesamten Struktur. Hier eine Übersicht über die Chairmen des Board of Governors, seitdem die aktuelle Struktur besteht.

Sie sehen, diese Personen haben oft über sehr viele Jahre die Wirtschaftspolitik der USA entscheidend geprägt:

Kontrolle und Kritik

Zwar muss die FED seit dem “Humphrey Hawkins Full Employment Act” von 1977 dem US-Kongress zweimal im Jahr Bericht erstatten. Aber eine unmittelbare Möglichkeit der Politik, in das Geschehen einzugreifen, entsteht daraus nicht. Die Unabhängigkeit der FED ist also durchaus gewahrt. Nur, wenn das US-Parlament die gesetzlichen Grundlagen, also den Federal Reserve Act, an sich, ändern würde, liesse sich auf diesem Wege Einfluss nehmen.

Auf der anderen Seite wird oft kritisiert, dass die FED trotz alledem mit den Banken und der Politik eng verwoben sei. Auf der einen Seite, weil die Banken als Zwangsmitglieder imstande sind, zwei Drittel der Direktoren der regionalen US-Notenbanken zu bestimmen und mit diesen Personen ihre eigenen Interessen durchsetzen könnten. Auf der anderen Seite, weil der jeweilige US-Präsident über neu zu besetzende Positionen im Board of Governors entscheidet.

Kritik ergeht auch, weil die US-Notenbank aktiv Gewinne erzielen kann und diese der Regierung zugutekommen. Die Banken erhalten zwar ihre obengenannten Dividenden als Kompensation für ihre Mitgliedsbeiträge (zur Erinnerung: Die Banken müssen die FED quasi finanzieren). Aber das Gros der Gewinne kassiert der Staat alleine.

Das Ganze wirkt in der Tat wie eine seltsame Konstruktion, nicht zuletzt bezeichnet sich die FED selbst als “independent entity within the government”, also als unabhängiges Element innerhalb der Regierung. Aber:

Dass die US-Banken die FED “bezahlen” heisst nicht, dass sie sie nennenswert würden beeinflussen können, denn zum einen ist diese Finanzierung ja nicht freiwillig und beliebig zu erhöhen oder zu senken. Zum anderen können die von den Banken eingesetzten regionalen FED-Direktoren keinen Einfluss auf die bundesweite Notenbankpolitik des Board of Governors nehmen.

Und da die Mitglieder des Boards über viele Jahre verteilt eingesetzt werden ist sichergestellt, dass kein Präsident eine Mehrheit nach seinen Zielen “erzeugen könnte”, denn er könnte maximal vier Direktoriumsmitglieder in einer achtjährigen Amtszeit ernennen, so dass es höchsten einmal für zwei Jahre zu einer kleinen “Präsidentenmehrheit” kommen könnte … sofern der US-Senat, der diesen Ernennungen zustimmen muss, das auch zulassen würde.

Die wahre Verantwortung liegt in den Händen von Janet Yellen als Vorsitzende des Board of Governors und des FOMC. Würde sie sich politischen Einflüsterungen hingeben – wofür es nicht den Hauch eines Anzeichens gibt, im Gegenteil – wäre das in der Tat problematisch. Aber letzten Endes trägt die US-Notenbank eine derart grosse Machtfülle und Verantwortung, dass die “Chefs” seit Jeher darauf geachtet haben, sich dabei nie und in keiner Form hineinreden zu lassen, denn sie wissen: Geht etwas schief, muss man es schliesslich auch alleine ausbaden.

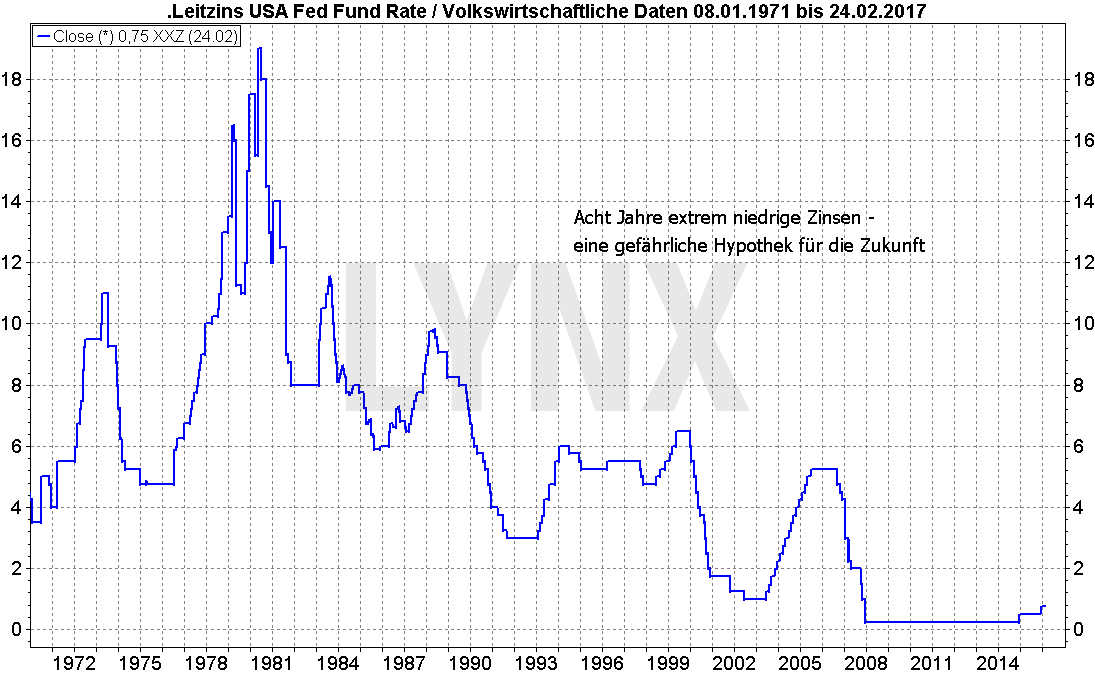

Die hier gezeigte Entwicklung der US-Leitzinsen (“FED Funds Rate”) seit 1971 zeigt, was die FED bewirken kann: Mit hohen oder niedrigen Leitzinsen kann sie die US-Wirtschaft und meist in deren Kielwasser auch die Weltwirtschaft ganz erheblich abbremsen oder aber anschieben. Die Subprime-Krise der Jahre 2008/09 hat dazu geführt, dass die US-Leitzinsen nun schon seit vielen Jahren extrem niedrig sind. Das ist eine gefährliche Hypothek für die Zukunft, denn die Rückführung auf auch nur ansatzweise normales Niveau wird nicht ohne markante Effekte in der Realwirtschaft abgehen. Diese Verantwortung trägt die FED und da vor allem ihre Vorsitzende alleine … und das wird sich auch unter dem neuen US-Präsidenten nicht ändern.

Handeln über LYNX

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot von LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Offenlegung gemäss § 34b WpHG zwecks möglicher Interessenkonflikte: Der Autor ist in den im Artikel erwähnten bzw. als Beispiele gezeigten Wertpapieren bzw. Basiswerten zum Zeitpunkt der Veröffentlichung dieser Analyse nicht investiert.

Hinweis: Charts mit MarketMaker pp erstellt