Man könnte meinen, dass es keine gute Idee sein könnte, ausgerechnet in einer solchen Phase neu in Aktien zu investieren oder zuzukaufen. Aber wie so oft lautet die Antwort: Es kommt darauf an. Auch in Phasen mit bereits stark gestiegenen Kursen birgt der Aktienmarkt Gewinnperspektiven. Aber es kommt darauf an, in welche Aktien und wie Sie Ihr Kapital investieren.

Es ist wichtig, wenn nicht sogar entscheidend, beim Einstieg in ein tendenziell riskantes Umfeld noch genauer hinzusehen als üblich, bevor man sein Geld einsetzt. Kleinere Unternehmen sind in einer konjunkturell schwierigen Phase immer mehr gefährdet, das ist auch in dieser Phase nicht anders. Doch es ist nie die Grösse allein, die darüber entscheidet, wer sich mittelfristig am besten schlagen wird. Welche Unternehmen ihre Hausse fortsetzen und welche nicht, welche eine Aufwärtswende schaffen und welche nicht, all das ist nie im Voraus sicher einzugrenzen. Was tun?

Es bietet sich an, das zu tun, was man hinsichtlich des langfristigen Fundaments eines Depots ohnehin immer erwägen sollte: Man sollte sich auf die stärksten Unternehmen weltweit konzentrieren und diese Investments so breit wie möglich diversifizieren, sprich „streuen“. Konkret hiesse das, sich auf die sogenannten „Blue Chips“ zu stützen, und das auf einer Ebene, die sicherstellt, dass man dabei auf breiten Füssen steht. Und das lässt sich mit ETFs auf diese Gruppe von Aktien ideal bewerkstelligen.

Sie suchen einen Broker, der Ihnen den Handel mit unzähligen ETFs – und somit auch Blue-Chip-ETFs – ermöglicht? Dann informieren Sie sich hier über LYNX, den ETF Broker.

Lohnt es sich, in Bluechips mit ETFs zu investieren?

Manche Anleger sehen Blue Chips als nicht lohnenswert an und meiden sie. Ihr Argument: Diese Unternehmen sind zu gross, um spannend zu sein. Sie seien zu statisch, würden zu langsam wachsen. Das ist zwar nicht vollkommen falsch, aber das ist nur die eine Seite der Medaille.

Es ist schon wahr, dass Blue-Chip-Unternehmen normalerweise nicht mit 30 oder 40 Prozent pro Jahr wachsen. Und so sieht man selten Blue Chips, deren Aktien in einem Jahr um 100 oder mehr Prozent steigen. Aber Blue Chips sind auch nicht das bevorzugte Zielobjekt für Spekulanten, sondern für langfristig orientierte Investoren. Für Anleger also, die nicht zocken, sondern ihr Kapital besonnen anlegen und vermehren wollen. Und für diese letztlich weit grössere Gruppe unter den Anlegern haben Blue Chips entscheidende Vorteile, die gezielt mit ETFs genutzt werden können.

Vorteile von Blue Chips:

- Geringere Volatilität der Aktien

- Gute Dividendenrendite

- An allen wichtigen Börsen immer handelbar

- Transparente Informationen zur Geschäftsentwicklung

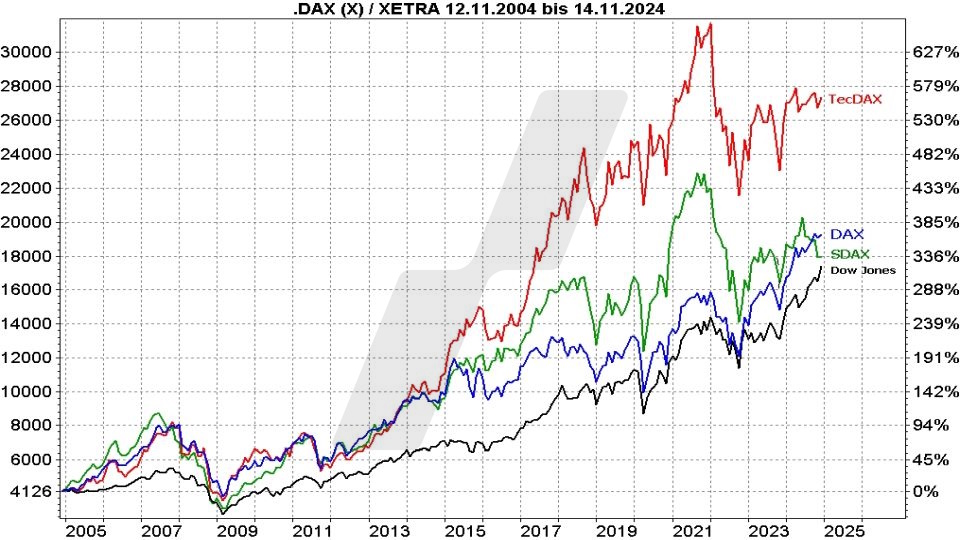

Dass Starinvestoren wie Warren Buffett sich vor allem auf Blue Chips verlassen und über die Jahrzehnte regelmässige Gewinne erwirtschaftet haben, die die meisten Anleger blass vor Neid werden lassen, ist kein Zufall. Blue Chips sind eher ein Marathon als ein Sprint, aber sie laufen solide und stetig – und darauf kommt es an, wenn man sich ein robustes Fundament für sein Depot schaffen will. Der nachfolgende Chart über einen Zeitraum von 20 Jahren zeigt, dass sich die Leitindizes der grossen Aktienmärkte deutlich weniger schwankungsintensiv zeigen als die hier zu DAX und Dow Jones zum Vergleich abgebildeten Technologieindizes TecDAX und SDAX.

TecDAX und SDAX sind im Saldo der letzten zwei Jahrzehnte zwar stärker gestiegen, aber Sie sehen im Chart: Sie schwanken auch deutlich stärker, kommen in Abwärtsphasen der Märkte schneller und stärker unter Druck. Da müsste das Timing also schon sehr gut gelingen, um diese Performance auch im eigenen Depot wiederzufinden.

Wie kann man in Blue Chips investieren?

Wie könnte man sich ein solches Fundament aus Blue Chips im Depot schaffen – welche Vorgehensweise bietet sich da an? Natürlich könnte man den Weg wählen, sich selbst eine Auswahl aus den grössten und stärksten Unternehmen der Welt ins Depot zu legen. Aber das erfordert viel Aufwand, immerhin geht es hier nicht nur um die grössten Unternehmen im DAX und Dow Jones. China, Japan, die gesamte Eurozone, die Schweiz, Südkorea … überall finden sich hochinteressante Blue Chips. Was wäre eine Alternative?

Wie so oft sind ETFs da eine sehr gute Option. Für die grossen Märkte dieser Welt sind speziell auf die Blue Chips ausgerichtete ETFs entwickelt worden. Dort werden Portfolios aufgebaut, die aufgrund der Grösse der ETFs auch hinreichend breit gestreut und flexibel sind. Für Sie als Anleger bedeutet das: Die ETFs machen die Arbeit. Sie müssten nur noch die Ihnen genehme Zusammenstellung an den Börsen erwerben und sich so ohne grösseren Aufwand ein Blue-Chip-Depot schaffen, das Ihnen als solide Basis der Aktienanlage dient.

5 Blue Chip ETFs 2025

Wir stellen Ihnen in der folgenden Tabelle fünf aus unserer Sicht sehr interessante ETFs vor, die gezielt in Blue Chips investieren. Dabei haben wir ganz bewusst fünf ETFs ausgewählt, die unterschiedliche Regionen dieser Welt abdecken: Ein ETF für die grössten unter den Blue Chips weltweit, dazu je einen für Europa, die USA, China und Japan.

| Blue-Chip-ETF | ISIN | Performance 1 Jahr inkl. Ausschüttung | Performance 3 Jahre inkl. Ausschüttung | jährl. Kosten | Währung | Ausschüttung? | Fondsvolumen | Replikationsmethode | Basisinformationsblatt |

|---|---|---|---|---|---|---|---|---|---|

| iShares Dow Jones Global Titans 50 UCITS ETF (DE) | DE0006289382 | 38,78 % | 44,40 % | 0,51 % | EUR | ja/jährlich | 2,31 Mrd. | physisch | Informationen zum Produkt |

| Deka MSCI USA Large Cap UCITS ETF | DE000ETFL094 | 38,98 % | 43,01 % | 0,30 % | USD | ja/vierteljährlich | 120 Mio. | physisch | Informationen zum Produkt |

| UBS ETF (LU) EURO STOXX 50 UCITS ETF (EUR) A | LU0136234068 | 15,32 % | 18,44 % | 0,09 % | EUR | ja/halbjährlich | 465 Mio. | physisch | Informationen zum Produkt |

| iShares China Large Cap UCITS ETF | IE00B02KXK85 | 21,79 % | -14,05 % | 0,74 % | USD | ja/vierteljährlich | 648 Mio. | physisch | Informationen zum Produkt |

| UBS (LU) MSCI Japan UCITS ETF | LU0136240974 | 16,93 % | 11,86 % | 0,12 % | JPY | ja/halbjährlich | 712 Mio. | physisch | Informationen zum Produkt |

Die Tabelle zeigt, wie gezielt es sich auf diesem Weg agieren lässt. Speziell in den Bereichen USA und Europa ist die Auswahl verschiedenster Blue Chip ETFs gross. Diese Beispiele sind daher nur die Mitte November 2024 aus unserer Sicht besonders interessanten Möglichkeiten. Sehen Sie sich um und wählen Sie unter der gesamten Palette an ETFs aus.

Unsere Top 5 ETFs auf Blue Chips im Detail

Die Zeit, das Angebot zu sichten, sollte man sich ruhig nehmen, denn das erspart es Ihnen, sich danach, wenn eine gute Wahl getroffen wurde, noch allzu intensiv um dieses Fundament Ihres Depots kümmern zu müssen. Hier stellen wir Ihnen die von uns aktuell in die Top-5-Liste aufgenommenen ETFs ein wenig genauer vor. Die Charts decken einen Zeitraum von fünf Jahren ab. Zuvor noch zu einem Aspekt, auf den man grundsätzlich bei der Auswahl eines ETF achten sollte:

Physisch oder synthetisch: Wie werden die Blue Chips vom ETF nachgebildet?

Grundsätzlich haben Sie die Wahl zwischen synthetisch und physisch replizierenden ETFs. Synthetisch replizierende ETFs bilden die Basis, also hier den jeweiligen Korb aus Blue-Chip-Aktien, über Derivate nach. Das ist immer mit einem höheren Risiko behaftet. Ein physisch replizierender ETF hingegen kauft die im ETF enthaltenen Aktien tatsächlich, das ist die sicherere Variante.

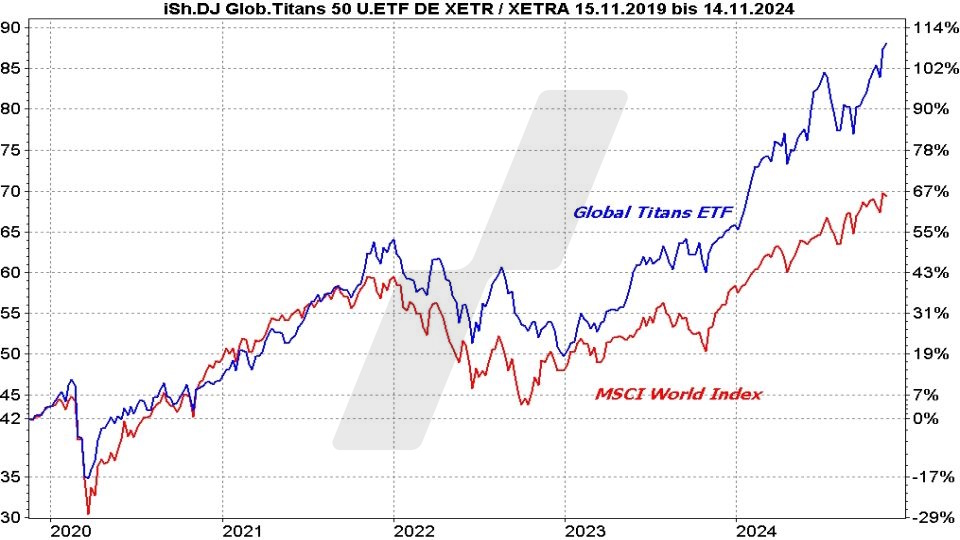

iShares Dow Jones Global Titans 50 ETF

Der iShares Dow Jones Global Titans 50 ETF (ISIN: DE0006289382 – Symbol: EXI2 – Währung: EUR) bildet den von Dow Jones gebildeten Titans-Index mit den 50 nach Marktkapitalisierung grössten Aktien der Welt nach. Diese Aktien sind zwar grundsätzlich über die gesamte Welt verteilt, aber insgesamt stellen US-Unternehmen die mit Abstand grösste Gruppe dar, was letztlich auch die unverändert dominante Rolle der USA als Wirtschaftsmacht widerspiegelt.

Deka MSCI USA Large Cap UCITS ETF

Der Deka MSCI USA Large Cap UCITS ETF (ISIN: DE000ETFL094 – Symbol: EL4I – Währung: USD) ist ein ETF, der in US-Aktien mit besonders hoher Marktkapitalisierung investiert. Das heisst, dass sich dieser ETF nicht auf den „typischen“ Blue-Chip-Index Dow Jones beschränkt, sondern auch in grosse Unternehmen (z. B. aus dem Technologiesektor) investieren kann, die an der US-Börse Nasdaq gehandelt werden. Der Vergleichschart zum Dow Jones über fünf Jahre unterstreicht, dass diese Ausrichtung in den letzten Jahren äusserst erfolgreich war.

Die Basiswährung des ETFs ist, da dieser in den USA investiert, zwar der US-Dollar, das Wertpapier ist aber an den deutschen Börsen problemlos in Euro handelbar, was auch für alle anderen hier vorgestellten Blue-Chip-ETFs gilt.

UBS ETF Euro Stoxx 50 UCITS ETF (EUR) A

Der UBS ETF Euro Stoxx 50 (ISIN: LU0136234068 – Symbol: E50EUAEUR – Währung: EUR) investiert in den Euro Stoxx 50 und damit in die 50 wichtigsten Blue Chips der Eurozone. In den letzten fünf Jahren konnte der ETF, der die Performance des Euro Stoxx 50 Index präzise nachbilden konnte, den DAX schlagen, wenn man – wie hier im Chart abgebildet – den DAX-Kursindex als Vergleich heranzieht. Das ist deshalb sinnvoll, weil der Euro Stoxx 50 allgemein als Kursindex abgebildet wird, und somit Dividenden nicht mit einrechnet, sodass man nur so einen tauglichen Vergleich der Performances der beiden Indizes erreicht. Grundsätzlich sollte man auf den Bereich Europa im Depot nicht verzichten, auch und gerade, weil man hier im Gegensatz zu Investments in Asien oder den USA kein Währungsrisiko hat.

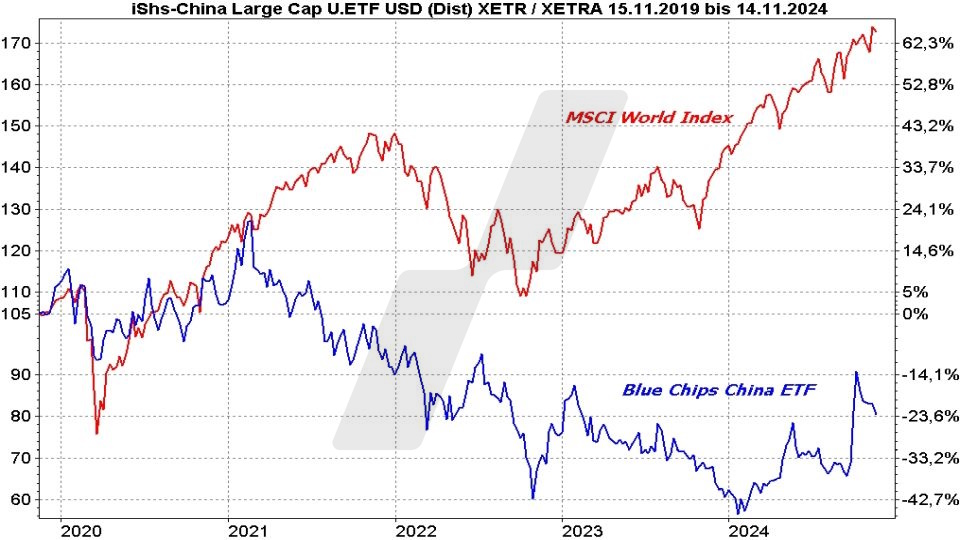

iShares China Large Cap UCITS ETF

Der iShares China Large Cap UCITS ETF (ISIN: IE00B02KXK85 – Symbol: FXC – Währung: USD) investiert in chinesische Blue Chips, speziell in die Aktien der grössten chinesischen Unternehmen, die an der frei zugänglichen und sehr liquiden Börse in Hongkong notiert sind. Chinesische Blue Chips werden sinnigerweise von den Tradern auch „Red Chips“ genannt.

In China dauerte die Phase der Corona-Lockdowns länger als in Europa und den USA. Als diese Phase durchgestanden war, wurde der zuvor massiv aufgeblähte Immobilienmarkt zum Belastungsfaktor. Jetzt liegt das Wachstum dort deutlich unter den Erwartungen der Investoren, vor allem die Binnennachfrage bleibt eher schwach. Chinas Regierung reagierte spät, aber sie reagierte: im September und Oktober. Ob das Massnahmenpaket aber die erhoffte Wirkung erzielt, ist bislang offen.

Es wundert daher nicht, dass die Performance der chinesischen Blue Chips momentan ein Drama ist. Aber China ist die zweitgrösste Volkswirtschaft der Welt und hat in den vergangenen 20 Jahren derart an Breite und Stabilität gewonnen, dass man das Land nicht übersehen kann, wenn es darum geht, auf breit angelegter Basis in Blue Chips zu investieren. So schwach der chinesische Markt derzeit im Vergleich zum DAX bzw. zum hier abgebildeten MSCI World Index auch sein mag: Einen moderaten Anteil des Kapitals über einen ETF in China zu investieren, ist etwas, das man sich in jedem Fall überlegen sollte.

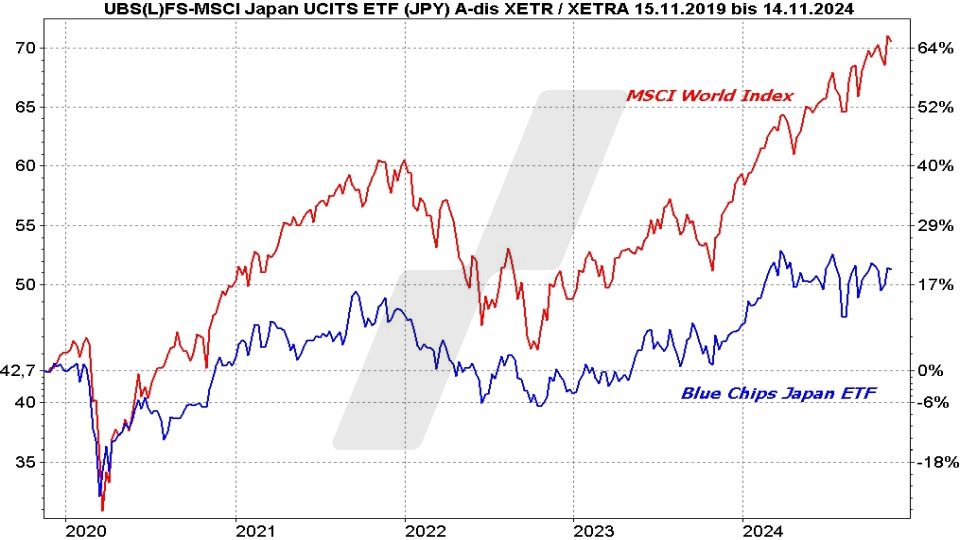

UBS MSCI Japan Large Cap UCITS ETF

Der japanische Aktienmarkt war über viele Jahrzehnte eines der spannendsten Investmentziele der Investoren. Doch seit China seinen Markt geöffnet hat, wirken die „Red Chips“ für viele noch exotischer und damit spannender. Aber es geht in erster Linie darum, Gewinne zu erzielen; das Element der Spannung sollte, wenn es um mittel- und langfristige Investments geht, keine Rolle spielen. Und der Chart, der den UBS (LU) MSCI Japan UCITS ETF (ISIN: LU0136240974 – Symbol: UIM5 – Währung: JPY) mit dem MSCI World Index vergleicht, macht deutlich, dass die japanischen Blue Chips allemal einen Blick wert sind.

Fazit: Blue Chips und Blue Chip ETFs sind ein solides Fundament jedes Investoren-Depots

In die „Blue Chips“, die Titanen der Weltwirtschaft, zu investieren, ist für jeden Anleger sinnvoll, der das Thema Vermögensbildung ernsthaft angehen will. Diese Grössten aller Unternehmen sind nicht umsonst so gross geworden: Hier verbindet sich Solidität mit Marktmacht. Dadurch ist das Risiko, sehr starke Verluste zu erleiden, bei diesen Säulen der Wirtschaft geringer. Hinzu kommt, dass diese Unternehmen in der Regel überdurchschnittliche Dividenden zahlen.

Natürlich finden sich bei diesen Blue Chips nicht die spannenden Wachstumswerte aus dem Hightech- oder Biotech-Bereich mit der Chance auf prozentual dreistellige Gewinne. Aber solche Aktien bergen eben auch hohe Verlustrisiken. Die Blue Chips hingegen sind wie das Wurzelwerk der Weltwirtschaft … und genau so sollte man sie auch in Bezug auf das eigene Investment in Blue-Chip-ETFs nutzen: als Fundament für das Depot, als mittel- oder sogar langfristige Investition, die sich am einfachsten in Form mehrerer ETFs gestaltet, die die Perlen der ganz grossen Märkte dieser Welt abdecken.

Offenlegung gemäss § 34b WpHG zwecks möglicher Interessenkonflikte: Der Autor ist in folgenden im Artikel erwähnten bzw. als Beispiele gezeigten Wertpapieren bzw. Basiswerten zum Zeitpunkt der Veröffentlichung dieser Analyse investiert: DAX Short.

Sie möchten vom Weltaktienindex MSCI World Index profitieren?

MSCI World-ETFs nach Kosten und Wertentwicklung: MSCI World ETF – ETFs auf den Weltindex

Sie möchten an der Börse ETFs handeln?

Als ETF-Broker bieten wir Ihnen den Börsenhandel von ETFs und anderen Wertpapierklassen direkt an den Heimatbörsen an. Damit profitieren Sie von einem hohen Handelsvolumen und engen Spreads.

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot über den Online-Broker LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u. v. m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Alle ETFs im Fokus