Und da reden wir nicht von einer abstrakten Grösse, von einem künstlichen Konstrukt ohne praktischen Wert. Wir reden von einem Index, in den jeder Anleger unmittelbar investieren kann. Ideal dafür sind ETFs.

In diesem Artikel nehmen wir nicht nur den MSCI World Index selbst genau unter die Lupe und prüfen, ob und warum sich ein Investment in diesen Index lohnen könnte. Wir sehen uns auch an, welches Angebot im ETF-Bereich vorliegt, und zeigen Ihnen Vorteile und Nachteile der unterschiedlichen Möglichkeiten eines ETF-Investments in den MSCI World Index.

Sie suchen einen Broker, der Ihnen den Handel mit unzähligen ETFs – und somit auch MSCI-World-ETFs – ermöglicht? Dann informieren Sie sich hier über LYNX, den ETF Broker.

- Was genau ist der MSCI World Index?

- Die ganze Welt in einem Index: Welche Länder umfasst der MSCI World Index?

- Welche Unternehmen schaffen es in den MSCI World Index?

- Die Gewichtung der Aktien im MSCI World Index nach Ländern

- Könnte es sich lohnen, den MSCI World Index und MSCI Emerging Markets Index zu kombinieren?

- Die Gewichtung der Aktien im MSCI World Index nach Branchen

- Warum könnte der MSCI World Index für mein Depot die richtige Wahl sein?

- Besser als DAX und Dow Jones? Die langfristige Performance des MSCI World Index

- ETFs: So investiert man gezielt in den MSCI World Index

- ETF MSCI World – Top ETFs

- MSCI World ETF – Vorteile und Nachteile

- ETF MSCI World Fazit: Warum MSCI World Index ETFs für Sie eine ideale Lösung sein könnten

- Sie möchten an der Börse ETFs handeln?

ETFs auf den MSCI World Index: Das Wichtigste kurz zusammengefasst

- Der MSCI World Index ist ein Aktienindex, der die weltweit wichtigsten und grössten Unternehmen aus den etablierten Industrienationen erfasst.

- Damit bildet er wie kein anderer Index die Entwicklung des weltweiten Geschehens der Aktienmärkte ab.

- Der MSCI World Index erfüllt damit entscheidende Regeln, die Anleger beim Aufbau eines Depots beherzigen sollten: eine breite Streuung der Chancen und Risiken nach Ländern und Branchen.

- Ein idealer Weg, um in den MSCI World Index zu investieren, sind MSCI World ETFs, da diese die Performance des Index präzise nachbilden.

Was genau ist der MSCI World Index?

Der MSCI World Index wurde 1969 vom US-Unternehmen Capital International entwickelt und läuft seit den Achtzigerjahren im Index-Portfolio des US-Finanzdienstleisters MSCI (ehemals Morgan Stanley Capital International).

Der MSCI World Index wurde geschaffen, um ein Gesamtbild des weltweiten Aktienmarkts zu erhalten. Heute, Stand Ende März 2025, setzt er sich aus 1.395 Aktien aus 23 Ländern zusammen. Damit ist der MSCI World Index der Index der „Grössten unter den Grossen“ der Welt und einer der wichtigsten Aktienindizes weltweit.

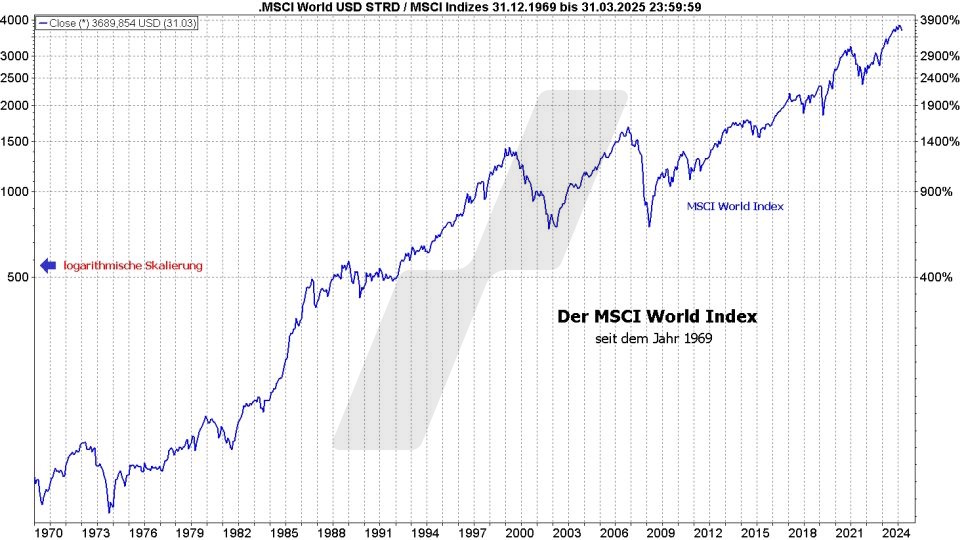

Die Indexberechnung begann offiziell erst 1986, wurde aber auf den 31.12.1969 mit einem Indexstand von 100 zurückgerechnet. Der folgende Chart zeigt den MSCI World Index seit diesem Datum über die gesamten gut 55 Jahre seines bisherigen Börsenlebens in einer logarithmischen Skalierung (d. h., eine Veränderung von einem Prozent ist auf der Werteachse unabhängig von der nominalen Veränderung immer gleich gross).

Der MSCI World Index wird zwar auch als Performanceindex berechnet (d. h., Dividendenzahlungen werden wie Kursgewinne behandelt und mit eingerechnet). Da ausser den deutschen Indizes wie DAX, MDAX etc. aber weltweit die sogenannten Kursindizes dominieren, bei denen die Dividenden nicht berücksichtigt werden und nur die tatsächlichen Kursveränderungen der im Index enthaltenen Aktien zählen, wird der MSCI World Index generell ebenfalls als Kursindex veröffentlicht. Auch unser Chart zeigt ihn als Kursindex.

Die ganze Welt in einem Index: Welche Länder umfasst der MSCI World Index?

Im MSCI World Index sind Aktien aus 23 Ländern enthalten. Diese 23 Nationen sind die nach Ansicht von MSCI wichtigsten Industrienationen der Erde. Derzeit sind damit Aktien aus folgenden Ländern im Index gelistet:

Australien, Belgien, Dänemark, Deutschland, Finnland, Frankreich, Grossbritannien, Hongkong, Irland, Italien, Israel, Japan, Kanada, Neuseeland, die Niederlande, Norwegen, Österreich, Portugal, Schweden, die Schweiz, Singapur, Spanien und die USA.

Welche Unternehmen schaffen es in den MSCI World Index?

Die Auswahl der Aktien, die in den Index aufgenommen werden, erfolgt innerhalb dieser 23 Länder, die die wichtigsten Industrienationen umfassen, nach der sogenannten Marktkapitalisierung der Unternehmen. Diese errechnet sich aus der Zahl der umlaufenden Aktien multipliziert mit deren Kurs.

Da die meisten Titanen unter den weltweiten Unternehmen in den USA zu finden sind, dominieren US-Aktien den MSCI World Index.

Es werden konsequent nur Unternehmen aus diesen vorgenannten 23 Industrienationen aufgenommen. Nur wenn der Index-Herausgeber MSCI diese Länderzusammenstellung verändert, können Unternehmen in den Index einfliessen, die zwar von der Marktkapitalisierung her die nötige Grösse hätten, aber nicht in diesen 23 Ländern beheimatet sind. So fehlen in dieser Auswahl der Index-Nationen derzeit auffällig China und Südkorea.

Diese beiden Länder werden von MSCI derzeit noch als „Schwellenländer“ oder „Emerging Markets“ angesehen. Die grössten Unternehmen dieser beiden Länder tauchen also im MSCI World Index nicht auf, sondern sind in einem anderen Index von MSCI zu finden, dem MSCI Emerging Markets Index.

Die Gewichtung der Aktien im MSCI World Index nach Ländern

Die Gewichtung der im MSCI World Index enthaltenen 1.395 Aktien erfolgt nach demselben Kriterium wie deren Aufnahme: nach der Marktkapitalisierung. Das heisst: Diejenigen Unternehmen, deren Aktien an der Börse das meiste Kapital „binden“, weil die Summe, die sich aus der Zahl der umlaufenden Aktien und deren Kurs ergibt, höher ist als bei anderen Aktien, haben auch das höchste Gewicht im Index.

Das ist ein übliches Prinzip, dem auch nahezu alle anderen wichtigen Aktienindizes dieser Welt folgen. Das bedeutet für den MSCI World Index, dass die US-Unternehmen dort ein starkes Übergewicht aufweisen: 72,92 Prozent des Index werden aktuell von US-Unternehmen bestimmt. Was kein Wunder ist, wenn man sich eine Liste der 50 grössten börsennotierten Unternehmen der Welt ansieht. Denn unter den nach ihrer Marktkapitalisierung grössten 20 Unternehmen tauchen, Stand März 2025, nur jeweils eines aus China, Saudi-Arabien und Taiwan auf, die anderen 17 sind US-Unternehmen. Und China und Taiwan sind keine der 23 Nationen, die in den MSCI World Index einfliessen.

Die nach dem 72,92-Prozent-Anteil der US-Unternehmen als nächstgrössere Nationen im Index auftauchenden Länder sind Japan und Grossbritannien, die aber beide klar unter zehn Prozent liegen. Ist diese US-Dominanz ein Problem?

Eigentlich nicht, denn diese Verteilung entspricht, wenn man diese 23 Länder betrachtet, der Realität. Die USA sind wirtschaftlich ein Riese. Wer sich ein getreues Abbild der weltweiten Wirtschaft ins Depot legen und von deren Chancen profitieren will, liegt daher mit dieser Gewichtung richtig. Wobei wir da noch einen Gedanken einschieben, wie man ein noch umfassenderes Bild der Weltwirtschaft ins Depot bekommt, bevor wir uns den im MSCI World Index enthaltenen Branchen zuwenden.

Könnte es sich lohnen, den MSCI World Index und MSCI Emerging Markets Index zu kombinieren?

Wir hatten weiter oben hervorgehoben, dass MSCI die recht grossen Wirtschaftsnationen China und Südkorea nicht zu den etablierten Industrienationen zählt. Dafür sind im MSCI World Index eher kleine Wirtschaftsnationen wie Dänemark oder Finnland dabei. Daher könnte man es sich durchaus überlegen, sein Investment derart zu gestalten, dass man einen Teil des Kapitals, das für ein solches Basis-Investment in die Weltwirtschaft gedacht ist, auch in den MSCI Emerging Markets Index investiert, der die wirtschaftlichen Schwellenländer erfasst.

Da dort aber neben China und Südkorea und übrigens auch dem aufstrebenden Indien ebenfalls kleine Länder mit volatilen Märkten wie Kolumbien enthalten sind, sollte man hier keine 50:50-Gewichtung vornehmen, sondern den Emerging Markets eher ein Viertel bis maximal ein Drittel des Kapitals zubilligen, wenn man „mischen“ möchte.

Die Gewichtung der Aktien im MSCI World Index nach Branchen

Während die Gewichtung nach Ländern im MSCI World Index eine starke Dominanz der USA aufweist, ist das bei der Verteilung der Branchen ganz anders. Hier sehen wir zwar mit dem IT-Sektor eine mit 24,6 Prozent dominierende Branche. Aber mit jeweils zwischen 10 und 17 Prozent folgen Finanzbranche, Gesundheitssektor, Industrie und Konsumgüter auf dem Fusse. Was bedeutet:

Die Branchenverteilung ist ausserordentlich ausgeglichen und folgt der Bedeutung dieser Branchen in der Weltwirtschaft hauteng. Damit hat man als Anleger eine ideale Streuung des Investments nach Ländern und Branchen. Ein entscheidender Grund, warum ein Investment in den MSCI World Index in jedem Fall zu überlegen wäre.

Warum könnte der MSCI World Index

für mein Depot die richtige Wahl sein?

Was wir in den vorstehenden Abschnitten herausgearbeitet haben, sind ganz entscheidende Aspekte, die für den MSCI World Index als Basis eines Investments sprechen.

Eine der wichtigsten Regeln für Anleger lautet: Streuen Sie Ihre Risiken! So schützen Sie Ihr Kapital und stellen zugleich sicher, keine wesentliche Chance zu verpassen.

Wer dieser Regel folgen und sein Investment breit streuen möchte, indem er unterschiedlich grosse Unternehmen aus zahlreichen, verschiedenen Branchen in allen Teilen der Welt im Depot hat, wäre beim MSCI World Index genau richtig.

Wenn man in einen derart breit gefassten Index investiert, stellt sich immer die Frage, ob man nicht besser fahren würde, wenn die Investments gezielter in Regionen erfolgen, die gerade stärker laufen als andere. Das wäre zwar in der Tat so. Es gibt jedoch ein grosses „Aber“:

Dazu müsste man rechtzeitig und somit vorher wissen, welche Region in den kommenden Monaten und Jahren besser, welche schwächer laufen würde. Im Nachhinein hätte man, das macht der folgende Chart klar, in den vergangenen Jahren den japanischen Markt mit seinem Leitindex Nikkei 225 zeitweise vielleicht vorgezogen. Aber hätte man das vor einigen Jahren bereits sicher wissen können? Eher nicht.

Zudem ist es für das Fundament eines Aktieninvestments, und darum geht es uns ja, nicht unbedingt ratsam und/oder nötig, mehrfach jährlich die Pferde zu wechseln. Denn um das ausreichend rentabel zu gestalten, müsste man schon jedes Mal den dafür idealen Moment erwischen.

Beim MSCI World Index setzen Sie aber nicht nur auf ein Pferd oder einige wenige, Sie setzen auf fast alle! Eine idealere Streuung der Chancen und Risiken in nur einem Index ist kaum möglich. Und gerade schwierige Börsenphasen wie die aktuelle Situation, die von geopolitischen Spannungen, einer immer noch erhöhten Inflation und hohen Leitzinsen geprägt ist, machen deutlich, dass es sehr wichtig ist, Chancen und Risiken gleichermassen im Griff zu behalten. Dass man damit wirklich nicht schlecht fährt, zeigt der im nächsten Abschnitt folgende, langfristige Chart.

Besser als DAX und Dow Jones? Die langfristige Performance des MSCI World Index

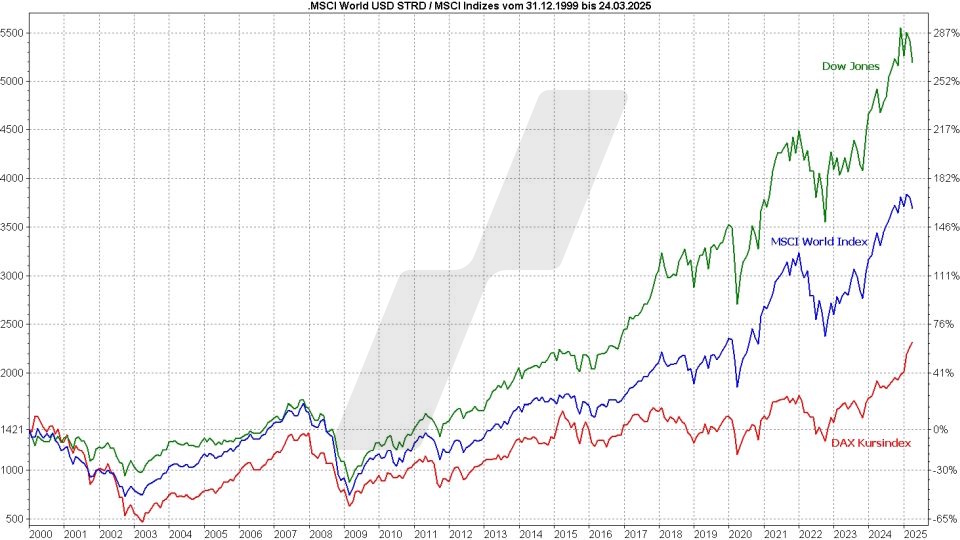

Sie sehen anhand des nachfolgenden langfristigen Chartbilds seit Anfang des Jahrhunderts, dass der MSCI World Index einen tadellosen Schnitt der Entwicklung der weltweit wichtigsten Indizes darstellt. Mal laufen die USA besser, mal Europa. Wann ein solcher Favoritenwechsel nachhaltig ist, weiss man immer erst im Nachhinein. Daher ist man mit dem MSCI World Index sehr gut bedient: Man braucht nicht hellsehen zu können und ist trotzdem immer mittendrin und nimmt die Entwicklung der Weltbörsen insgesamt gut mit. Und darauf muss es Ihnen, wenn Sie langfristig investieren, ankommen, wenn es darum geht, Ihr Depot mit einer soliden Basis zu versehen.

Wir haben übrigens für diesen Chart den DAX als Kursindex abgebildet (das gilt auch für den vorherigen Chart). Normalerweise zeigt man ihn als Performanceindex. Da das aber das Bild verfälschen würde, weil weder der MSCI World Index noch Dow Jones und Euro Stoxx 50 die Dividenden mit einrechnen, sprich alles Kursindizes sind, ist der DAX-Kursindex die korrekte Vergleichsbasis.

Als Fundament eines Depots ist der MSCI World Index also eine gute Wahl. Wie liesse es sich da am besten investieren? Hier bieten sich ETFs an, weil sie den Index sehr genau abbilden. Zunächst einmal: Was ist ein ETF eigentlich?

ETFs: So investiert man gezielt in den MSCI World Index

ETF bedeutet ausgeschrieben „Exchange Traded Fund“, also börsengehandelter Fonds. Was zunächst aber in die Irre führt, denn ETFs sind nicht das, was man landläufig unter Fonds versteht. Es handelt sich hier um Indexfonds, die „passiv“ gemanagt werden. Es findet also keine aktive Steuerung durch Fondsmanager statt, die entsprechend ihren Erwartungen einzelne Aktien eines Index verstärkt kaufen, andere links liegen lassen oder auch mal in grösserem Umfang aussteigen.

Bei einem ETF wird ein Index präzise nachgebildet, d. h., der ETF hält die in einem Index enthaltenen Aktien genau in der Gewichtung, wie sie auch im Index, in diesem Fall also im MSCI World Index, gewichtet sind. Das stellt sicher, dass Sie als Anleger wirklich 1:1 an der Entwicklung des Index teilhaben.

Worauf sollten Sie bei der Auswahl eines ETF auf den MSCI World Index achten?

Die Auswahl an ETFs auf den MSCI World ist nicht so riesig wie z. B. bei DAX-ETFs, denn einen derart breit gefassten Index mit 1.395 Aktien aus 23 Ländern abzubilden, ist aufwändig und erfordert grosses Kapitalvolumen. Aber die Auswahl ist definitiv ausreichend, um den meisten Anlegern gerecht zu werden. Worauf müssten Sie achten?

Auf die Gebühren? Das ist auf jeden Fall ein Punkt, auf den man achten sollte. Die Gebühren sind, das ist ein grosser Vorteil von ETFs, grundsätzlich im Vergleich zu den meisten aktiv gemanagten Aktienfonds niedrig. Vergleichen Sie aber trotzdem bei der Wahl Ihres ETF die jährlichen Gebühren, denn wenn Sie einen solchen ETF als Fundament Ihres Depots haben und damit langfristig halten, kommt da schon einiges zusammen, was man an Performance durch günstige Gebühren einsparen könnte.

Achten Sie auch darauf, dass der ETF ein ausreichend hohes Fondsvolumen hat, eine halbe Milliarde Euro sollten es schon sein.

Physisch oder synthetisch: Wie wird der MSCI World Index vom ETF nachgebildet?

Einen wichtigen Punkt sollten Sie im Vorfeld eines Investments in einen MSCI-World-Index ETF beachten: Man hat die Wahl zwischen synthetisch und physisch replizierenden ETFs. Synthetisch replizierende ETFs bilden die Basis, also hier den MSCI World Index, über Derivate nach. Das ist immer mit einem höheren Risiko behaftet. Ein physisch replizierender ETF hingegen kauft die im Index enthaltenen Aktien tatsächlich, das ist die sicherere Variante.

ETF MSCI World – Top ETFs

Überlegen Sie sich, ob Sie einen thesaurierenden ETF haben möchten, der Dividendenerträge gleich wieder reinvestiert … oder ob Sie sich bei einem solchen Basis-Investment einen „Zins“ gönnen möchten, indem Sie einen ETF wählen, der solche Dividendenerträge ausschüttet: Sie haben die Wahl! Zum Thema, ob sich für Sie ein „thesaurierender“ ETF anbietet oder nicht, mehr im folgenden Abschnitt.

Thesaurierende MSCI World ETFs

Bei der Wahl eines MSCI-World-ETF haben Sie die Wahl zwischen ETFs, welche die Dividenden, welche die im Index enthaltenen Unternehmen ausschütten, quartalsweise oder halbjährlich wie eine Dividende an Sie weitergeben, sprich auszahlen, oder ETFs, die diese Dividenden einbehalten, um sie umgehend wieder in weitere Aktien des Index anzulegen. Letztere Variante nennt man „thesaurieren“. Welche Vorteile hätte das?

Mittel- und langfristig bedeutet das einen grossen Unterschied, denn auch, wenn diese Dividenden im Schnitt nur ein, zwei Prozent pro Jahr ausmachen, es ab und an auch mal in Richtung drei Prozent geht, so bedeutet das umgehende Reinvestieren dieser Gelder doch, dass dieses Geld ebenfalls „wachsen“ kann, weil es in den Index investiert wird, der tendenziell ja langfristig zulegt. Und über die Jahre steigert sich dieser Vorteil noch, weil der Zinseszins-Effekt greift (dazu unser Beitrag „Der Zinseszins – die magische Geldvermehrung“). Wir haben Ihnen in der nachfolgenden Tabelle einmal fünf MSCI-World-ETFs abgebildet, die zu den thesaurierenden ETFs gehören, sprich nicht ausschütten, sondern Dividenden umgehend reinvestieren:

Unsere Top 5 der thesaurierenden MSCI World ETFs

| MSCI World ETF (thesaurierend) | ISIN | Performance 1 Jahr in Euro | Performance 3 Jahre in Euro | Fonds- Währung | jährl. Kosten | Fondsvolumen | Ausschüttung? | Replikations- Methode | Basisinformationsblatt |

|---|---|---|---|---|---|---|---|---|---|

| Invesco MSCI World UCITS ETF | IE00B60SX394 | 9,65 % | 31,21 % | USD | 0,19 % | 5,48 Mrd. € | thesaurierend* | synthetisch | Informationen zum Produkt |

| Xtrackers MSCI World Index Swap UCITS ETF 1C | LU0274208692 | 9,50 % | 30,51 % | USD | 0,45 % | 4,36 Mrd. € | thesaurierend* | synthetisch | Informationen zum Produkt |

| iShares Core MSCI World UCITS ETF USD | IE00B4L5Y983 | 9,75 % | 31,16 % | USD | 0,20 % | 88,36 Mrd. € | thesaurierend* | physisch | Informationen zum Produkt |

| Xtrackers MSCI World Index UCITS ETF 1C | IE00BJ0KDQ92 | 9,61 % | 30,98 % | USD | 0,19 % | 13,43 Mrd. € | thesaurierend* | physisch | Informationen zum Produkt |

| Amundi MSCI World UCITS ETF - EUR (C) | LU1681043599 | 8,81 % | 30,22 % | Euro | 0,38 % | 4,57 Mrd. € | thesaurierend* | synthetisch | Informationen zum Produkt |

Ausschüttende MSCI World ETFs

Nicht jeder mag die Idee, auf das Einstreichen der Dividenden zu verzichten, die den Anleger in regelmässigen Abständen „belohnen“, indem sie, vergleichbar einer Zinszahlung bei Anleihen, eine Gewinnbeteiligung der Unternehmen an die Aktionäre ausschütten. Natürlich verzichtet man bei einem thesaurierenden ETF darauf nicht wirklich, das Geld wird nur unmittelbar wieder angelegt. Aber so bleibt das gesamte Kapital gebunden, während man sich, wenn die Anlagesumme ansehnlich ist, mit diesen Ausschüttungen durchaus mal den einen oder anderen Wunsch erfüllen kann. Hier zeigen wir Ihnen eine Auswahl der derzeit aus unserer Sicht fünf aussichtsreichsten MSCI-World-ETFs, welche die Dividenden ausschütten.

Achtung: Die hier abgebildeten Performance-Ergebnisse über ein und drei Jahre rechnen sich inklusive der Ausschüttungen. Daher gehen wir im folgenden Abschnitt gesondert darauf ein, welchen Unterschied dieser Aspekt auf längere Sicht bei der Kursentwicklung bedeutet.

Unsere Top 5 der ausschüttenden MSCI World ETFs

| MSCI World ETF (ausschüttend) | ISIN | Performance 1 Jahr in Euro inkl. Ausschüttung | Performance 3 Jahre in Euro inkl. Ausschüttung | jährl. Kosten | Fonds- Währung | Fondsvolumen | Ausschüttung? | Replikations- Methode | Basisinformationsblatt |

|---|---|---|---|---|---|---|---|---|---|

| HSBC MSCI World UCITS ETF USD | IE00B4X9L533 | 9,59 % | 31,25 % | 0,15 % | USD | 10,15 Mrd. € | ja/vierteljährlich | physisch | Informationen zum Produkt |

| Amundi MSCI World III UCITS ETF Dist | LU2572257124 | 9,70 % | 30,80 % | 0,20 % | USD | 4,72 Mrd. € | ja/jährlich | synthetisch | Informationen zum Produkt |

| Amundi MSCI World UCITS ETF D-EUR | FR0010315770 | 9,04 % | 31,07 % | 0,30 % | Euro | 7,42 Mrd. € | ja / jährlich | synthetisch | Informationen zum Produkt |

| UBS ETF MSCI World UCITS ETF (USD) A-dis | LU0340285161 | 9,29 % | 29,90 % | 0,30 % | USD | 1,25 Mrd. € | ja / halbjährlich | physisch | Informationen zum Produkt |

| iShares MSCI World UCITS ETF (Dist) | IE00B0M62Q58 | 9,47 % | 30,10 % | 0,50 % | USD | 6,80 Mrd. € | ja/vierteljährlich | physisch | Informationen zum Produkt |

ETF MSCI World: Der Zinseszins-Effekt und seine Auswirkung auf die langfristige Performance

Die Performances in unseren beiden vorstehenden Tabellen für thesaurierende und ausschüttende ETFs auf den MSCI World Index unterscheiden sich kaum. Aber das liegt daran, dass die Performance-Tabellen auch bei den ausschüttenden ETFs die Ausschüttung hinzurechnen – was ja auch korrekt ist, denn auch sie stellt einen Gewinn dar.

Aber wenn man sich alleine die Kursveränderung von zwei MSCI-World-ETFs ansieht, bei dem der eine ausschüttet, der andere thesauriert, sieht man über den hier im folgenden Chart abgebildeten Zeitraum von fünf Jahren deutlich, dass es hier um einen Aspekt geht, den man sich im Vorfeld genau überlegen sollte. Vor allem, weil es bei einem solchen Investment tendenziell ja um eine längerfristige Anlage geht.

Ihnen wird auffallen, dass diese beiden Beispiel-ETFs besser gelaufen sind als der Index selbst – wieso? Eigentlich müssten die ETFs doch präzise dieselbe Performance ausweisen wie der Index? Richtig – und das ist auch der Fall. Der Grund, weshalb diese ETFs scheinbar mehr Gewinn erzielt haben, liegt darin, dass wir hier die Kurse im deutschen Handel verwendet haben. Was hier den zusätzlichen Gewinn ausmacht, ist der Währungseffekt. Wie wirkt sich der aus?

ETF MSCI World – Welche Rolle spielen die Wechselkurse?

Der folgende Chart beleuchtet diesen scheinbar wichtigen Aspekt bei der Auswahl: die Währung. Wir haben Ihnen hier genau denselben ETF zweimal abgebildet: einmal mit seiner Kursentwicklung in US-Dollar, einmal in Euro. Ein nicht ganz unwesentlicher Unterschied, wie Sie sehen. Woher rührt der?

Beim MSCI World-Index fliessen die in ihm enthaltenen Aktien in ihrer jeweiligen Landeswährung ein. Da 72,92 Prozent des Gewichts auf US-Aktien entfallen, dominiert somit der US-Dollar. Was auch bedeutet: Man hätte ein Währungsrisiko.

Sie sehen in der Abbildung, dass es kurzfristig zwar einen Unterschied macht, ob man einen solchen ETF in US-Dollar oder in Euro hält. Aber wie gross ist die Rolle wirklich, die dieser Währungsaspekt spielt? Im Endeffekt sehr klein, denn: Veränderungen im Wert des US-Dollars oder anderer Währungen zum Euro werden für Sie als europäischen Anleger immer eine Rolle spielen, wenn Sie in Aktien ausserhalb der Eurozone investieren. Wenn Sie also über den Eurozone-Tellerrand hinaus agieren, ist dieser Aspekt Teil der Normalität. Daher sollte der Währungsaspekt einer Entscheidung zugunsten von MSCI-World-ETFs nicht im Wege stehen.

Sie können viele der MSCI-World-ETFs entweder in Euro oder in US-Dollar ordern. Auf den ersten Blick macht das bei der Performance zwar einen scheinbaren Unterschied. Aber man muss daran denken, dass man, würde man z. B. diesen im vorstehenden Chart in Euro und in US-Dollar abgebildeten MSCI World-ETF für ein US-Depot in Dollar ordern, den Wechselkurseffekt doch wieder hätte, sobald man den ETF verkaufen und das Kapital in Euro zurücktauschen würde. Die Währung ist also kein entscheidender Faktor!

Alternativen zum MSCI World ETF

Wie eingangs bereits erwähnt sind im MSCI World Index nicht die am Aktienmarkt wichtigsten Unternehmen der ganzen Welt vertreten, sondern nur jene aus 23 Industrieländern. Afrika, Mittel- oder Südamerika fehlen dabei komplett. Unter Diversifizierungsgesichtspunkten ist der MSCI World also nicht 100 % optimal, zumal die Fokussierung auf die Industrieländer einige Probleme mit sich bringt, beispielsweise gesättigte Märkte und den demographischen Wandel, welche die meisten Industriestaaten teilen. Wer also tatsächlich über einen ETF in globale Wertpapiertitel inklusive der Schwellenländer investieren möchte, sollte einen Blick auf den MSCI All Countries World Index (MSCI ACWI) werfen. Alternativ dazu könnten Anleger sich ihren eigenen Welt-Index-ETF zusammenstellen, in dem sie verschiedene ETFs mixen.

MSCI World ETF – Vorteile und Nachteile

Vorteile und Chancen

- Erfasst die weltweit wichtigsten und grössten Unternehmen aus den etablierten Industrienationen

- Breite Streuung der Chancen und Risiken nach Ländern und Branchen

Nachteile und Risiken

- Vernachlässigung der Emerging Markets

- Fokus auf Industriestaaten, insbesondere auf die USA

ETF MSCI World Fazit: Warum MSCI World Index ETFs für Sie eine ideale Lösung sein könnten

Fassen wir zusammen: Der MSCI World Index repräsentiert den Aktienmarkt in seiner ganzen Breite hervorragend. Er bietet automatisch genau das, was ein Anleger grundsätzlich beherzigen sollte, wenn er ein Aktiendepot bzw. ETF-Depot aufbaut: eine vernünftige Streuung von Chancen und Risiken durch eine breite Verteilung der Investments auf verschiedene Regionen/Länder und Branchen.

Zugleich haben Sie mit ETFs auf den MSCI World Index problemlos die Möglichkeit, an diesem Index teilzuhaben. Sie holen sich auf diese Weise einen Grossteil der Welt des Aktienmarkts mit nur wenigen Klicks ins Depot – und das bei vergleichsweise niedrigen Gebühren, die deutlich unter denen klassischer, aktiv gemanagter Aktienfonds liegen. Kurz:

Ein Investment in einen ETF auf den MSCI World Index ist für jeden Anleger eine Überlegung wert, der sich ein solides, mittel- oder langfristig ausgerichtetes Fundament für sein Depot schaffen will!

Sie möchten an der Börse ETFs handeln?

Als ETF-Broker bieten Ihnen den Börsenhandel von ETFs und anderen Wertpapierklassen direkt an den Heimatbörsen an. Damit profitieren Sie von einem hohen Handelsvolumen und engen Spreads.

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot über den Online-Broker LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u. v. m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Alle ETFs im Fokus