Anleger können mit dem Invesco MSCI World Equal Weight ETF gleichzeitig in über 1400 Unternehmen investieren, die aus 23 unterschiedlichen Industrieländern stammen. Als Anleger in diesem ETF diversifiziert man sich sehr breit in Bezug auf die Einzeltitel, Länder und Sektoren.

Informationen zum Referenzindex – MSCI World Equal Weighted Net Total Return USD Index

Der dem ETF zugrundeliegende Referenzindex ist der MSCI World Equal Weighted Net Total Return USD Index (Symbol: M1WOEW), der vom Indexanbieter MSCI veröffentlicht und berechnet wird.

Dieser MSCI World Equal Weighted Net Total Return USD Index basiert auf dem MSCI World Index, dem übergeordneten globalen Index. Beim MSCI World Equal Weighted Net Total Return USD Index findet aber eine gleichgewichtende Indexmethodik in Bezug auf seine Zusammensetzung Anwendung. Dadurch gibt es keine enormen Schwergewichte im Index, die die Performance (sowohl positiv als auch negativ) verzerren.

Der Referenzindex misst die Wertentwicklung von Large- und Midcaps aus 23 Industrieländern und besteht aus 1.410 Einzeltiteln, die gemeinsam eine Marktkapitalisierung in Höhe von 70,93 Billionen US-Dollar aufweisen. Der Index wird quartalsweise auf seine Zusammensetzung hin überprüft. (Daten gemäss MSCI-Index-Factsheet vom 30. September 2024)

Die wichtigsten Einzeltitel im ETF-Portfolio

Der ETF nutzt die vollständig physische Abbildungsmethode. Folglich besteht zwischen den Positionen des ETF-Portfolios und des Referenzindex eine möglichst geringe Abweichung.

Die grössten Positionen sind mit 0,31 Prozent Cash- und Derivatebestände, mit 0,23 Prozent Centerpoint Energy, mit 0,21 Prozent NXP Semiconductors, mit 0,20 Prozent Brookfield Asset Management, mit 0,20 Prozent Power Corporation of Canada, mit 0,20 Prozent Lowe´s Companies, mit 0,20 Prozent Japan Real Estate Investment, mit 0,20 Prozent Home Depot, mit 0,20 Prozent CRH und mit 0,19 Prozent Cummins.

Diese Top 10 erreichen eine Gewichtung von lediglich 2,14 Prozent. Im vorliegenden Fall kann man aufgrund dieser Gewichtung von einer mehr als nur ausreichenden Diversifikation sprechen – das Portfolio besteht insgesamt aus 1410 Positionen und weiteren Geldmarktinstrumenten, Barmitteln und Derivatepositionen. (Quelle: Invesco vom 28. Oktober 2024)

Sektoren-, Währungs- und Länderallokation

Das ETF-Portfolio besteht zu 99,69 Prozent aus Aktien und zu 0,31 Prozent aus Cash- und Derivatebeständen.

Der höchstgewichtete Sektor ist der Bereich Industriewerte mit 18,48 Prozent Anteil am Portfolio. Es folgen Finanzwerte mit 17,12 Prozent, Informationstechnologie mit 11,17 Prozent, Konsumgebrauchsgüter mit 9,70 Prozent, Gesundheitswesen mit 9,60 Prozent, Grundstoffe mit 7,76 Prozent, Konsumverbrauchgüter mit 6,84 Prozent, Immobilien mit 5,43 Prozent, Versorger mit 5,14 Prozent und Sonstige mit 8,75 Prozent.

In Bezug auf die Ländergewichtung dominieren die USA mit einem Anteil von 44,75 Prozent. Nachfolgend liegt Japan mit 11,84 Prozent auf dem zweiten Platz und Kanada mit 6,01 Prozent auf dem dritten Platz. Auf den weiteren Plätzen befinden sich Grossbritannien mit 5,34 Prozent, Australien mit 3,90 Prozent, Deutschland mit 3,87 Prozent, Frankreich mit 3,37 Prozent, die Schweiz mit 3,25 Prozent, Schweden mit 2,79 Prozent und Sonstige mit 14,89 Prozent.

Im vorliegenden Fall liegt der Währungsanteil des US-Dollars bei 44,75 Prozent. Auf den weiteren Plätzen folgen mit 11,84 Prozent der japanische Yen (JPY), mit 7,24 Prozent der Euro (EUR), mit 6,01 Prozent der kanadische Dollar (CAD), mit 5,34 Prozent das britische Pfund (GBP), mit 3,90 Prozent der australische Dollar (AUD), mit 3,25 Prozent der Schweizer Franken (CHF) und mit 2,79 Prozent die Schwedische Krone (SEK) und andere Währungen mit bis zu 14,89 Prozent. (Quelle: Invesco mit dem Stichtag des 28. Oktober 2024)

Invesco MSCI World Equal Weight ETF im Detail

Der ETF kann zum Beispiel über die Xetra in der Handelswährung Euro erworben werden. Die Fondswährung hingegen ist der US-Dollar. Investoren beachten demnach das sich zum Kursrisiko addierende Währungsrisiko. Die jährliche Pauschalgebühr beträgt 0,20 Prozent und die Ertragsverwendung des Fonds ist thesaurierend.

Der ETF nutzt die vollständig physische Replikationsmethode und erwirbt die Wertpapiere somit direkt. Der ETF wurde am 04. September 2024 aufgelegt und wies mit dem Stichtag des 28. Oktober 2024 ein Fondsvermögen in Höhe von 9,296 Millionen US-Dollar auf (das verwaltete Vermögen des Umbrella-Fonds beträgt mit dem Stichtag des 29. Oktober 2024 17,254 Milliarden US-Dollar). (Quelle: Invesco vom 29. Oktober 2024)

Performance mit respektablen Renditen im Marktumfeld der letzten Jahre

Ein direkter Performancevergleich zwischen ETF und Referenzindex ist noch nicht möglich, da der ETF erst am 04. September 2024 aufgelegt wurde. Um die Performance einzuschätzen, schauen wir uns den Index einmalgenauer an.

Der Referenzindex konnte seit dem 30. Juni 1994 zurückgerechnet eine annualisierte Performance von 7,93 Prozent erreichen. Die exakten Werte in Bezug auf die Gesamtperformance seit der Auflage des Index stellt MSCI im Factsheet zum Index nicht bereit.

Die besten Jahresentwicklungen konnten in den Jahren 2013, 2019 und 2017 mit 26,53 Prozent, 24,51 Prozent und 23,92 Prozent erzielt werden. Der höchsten Jahresverluste lagen bei 16,38 Prozent in 2022 und 11,80 Prozent in 2018. (Performancedaten in Bezug auf den Referenzindex gemäss MSCI mit dem Stand des 30. September 2024)

Expertenmeinung – US-Markt dürfte weiterhin den Rest der Börsenwelt lenken

Eines ist jetzt schon sicher – egal wie die US-Wahl auch ausgehen mag, die künftige Entwicklung am US-Aktienmarkt wird die restlichen Aktienmärkte in den Industrienationen weiterhin massgeblich lenken.

Hier politisch zu werden wäre nicht geboten und ohnehin nur blanke Theorie. Ob nun die Demokaten mit Kamala Harris oder die Republikaner mit Donald Trump das Rennen machen, die Zinsen dürften in den kommenden Quartalen sinken.

Alle Präsidentschaftswahlen dürften zum Grossteil eines gemein haben, nämlich Wochen vor dem Wahltermin kommt es zu einer erhöhten Unsicherheit, Volatilität und bei einer Reihe von nicht ganz erfahrenen Investoren zu unnötigen Umschichtungen im Portfolio. Dabei geht auch rund um US-Präsidentschaftswahlen derjenige Investor als Sieger vom Platz, der sich nicht unnötig verrücktmacht und seinem Investmentstil treu bleibt.

Vielmehr wäre die weitere Zinsentwicklung zu beachten, die vielen US-Unternehmen günstigere Refinanzierungsbedingungen bescheren und auch Kredite für Verbraucher günstiger machen dürften. Letztere sind ohnehin die treibende Kraft der US-Wirtschaft. Die US-Notenbank könnte noch in diesem Jahr einen oder gar zwei Zinssenkungsschritte vornehmen und im Folgejahr 2025 mit weiteren Senkungen die Belastungen für Unternahmen und Verbraucher merklich senken.

Lediglich diejenigen Konzerne und auch Verbraucher mit hohen Einlagen dürften sich mit geringeren Zinserträgen zufriedengeben müssen. Banken zum Beispiel werden aller Voraussicht geringere Zinserträge einfahren, die sie aber möglicherweise durch eine höhere Vergabe von Krediten wieder mehr als gutmachen könnten.

In jedem Fall dürfte man auch im Jahr 2025 von den USA im Vergleich zu vielen weiteren westlichen Industrienationen ein höheres BIP-Wachstum sehen. Die USA dürften folglich einmal mehr die restlichen westlichen Aktienmärkte in ihrer Entwicklung massgeblich lenken. Die einzige Misere ist und bleibt die horrende Verschuldung der USA, die nicht mehr allzu lange tragfähig sein könnte (auch deshalb müssen die Zinsen sinken).

Der hier vorliegende ETF bietet die Chance mit einem mehr als ausreichenden Diversifikationsansatz global und mit einem ausreichend hohen US-Anteil investiert zu sein. Dabei eignet sich der ETF auch dazu, langfristig zu investieren und auch über längere Zeit Positionen aufzubauen.

Mögliches Setup

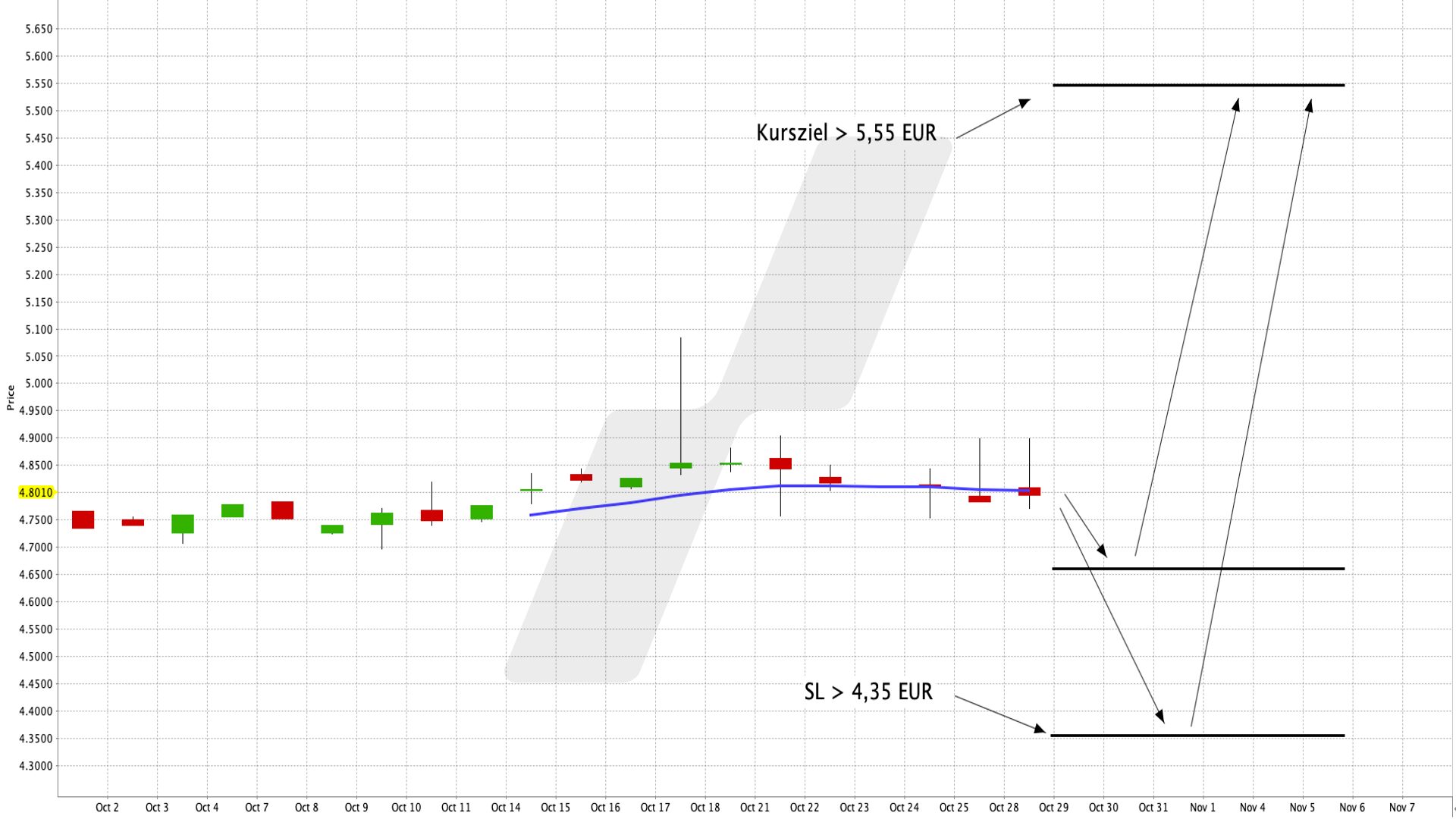

Eine vorerst abwartende Haltung wäre einzunehmen bis es zu einer weiteren Konsolidierung kommt, um dann eine Neupositionierung einzugehen. Ein Kauf wäre bei 4,65 Euro möglich, ein erstes Ziel könnte bei 5,55 Euro liegen. Die Position könnte zum Beispiel mit einem Stoploss von 4,35 Euro abgesichert werden. Das Chance-Risiko-Verhältnis liegt bei diesem Setup bei 3.00.

Informationen zum / zu den auf dieser Seite genannten Produkt(en) finden Sie hier: Invesco MSCI World Equal Weight UCITS ETF – Acc

LYNX bietet Ihnen als ETF-Broker selbstverständlich den Handel des vorgestellten ETFs an. Über den Online-Broker LYNX profitieren Sie als Daytrader, Anleger oder Investor von einem ausgezeichneten Angebot, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.