|

Lassen Sie sich den Artikel vorlesen:

|

Anleger haben mit dem präsentierten ETF die Möglichkeit, gezielt und gleichzeitig in 50 multinationale Blue-Chip-Unternehmen zu investieren, die an wichtigsten Börsen weltweit gehandelt werden.

Informationen zum Referenzindex – Dow Jones Global Titans 50 Index

Der dem ETF zugrundeliegende Referenzindex ist der Dow Jones Global Titans 50 Index, der vom Indexanbieter S&P Dow Jones Indices veröffentlicht und berechnet wird. Der Referenzindex misst die Performance von multinationalen Unternehmen, deren Blue-Chip-Aktien an den wichtigsten internationalen Kapitalmärkten gehandelt werden.

Der Index nutzt die modifizierte marktkapitalisierungsgewichtende Indexmethodik. Eine Ausbalancierung findet einmal jährlich im September statt und quartalsweise im März, Juni, September und Dezember wird der Index zudem überprüft. Die Berechnung erfolgt in Euro (EUR), wird aber auch in US-Dollar (USD) angeboten und findet in Echtzeit statt.

Der Index wurde am 25. April 2008 erstmals publiziert und hat eine Basis vom 31. Dezember 1991. Zum gegenwärtigen Zeitpunkt besteht der Index aus 53 Einzeltiteln. (Daten gemäss S&P Dow Jones Indices-Factsheet vom 30. November 2022)

Die wichtigsten Einzeltitel im ETF-Portfolio

Der ETF nutzt die vollständig physische Abbildungsmethode. Folglich besteht zwischen den Positionen des ETF-Portfolios und denen des Referenzindex eine recht hohe Deckungsgleichheit.

Die grössten Positionen sind mit 7,99 Prozent Microsoft, mit 7,65 Prozent Apple, mit 4,95 Prozent Amazon.com, mit 4,07 Prozent Alphabet A mit 3,63 Prozent Alphabet C, mit 3,25 Prozent United Health Group, mit 3,04 Prozent Johnson & Johnson, mit 2,93 Prozent Exxon Mobil, mit 2,52 Prozent JPMorgan und mit 2,48 Prozent Nvidia.

Diese Top 10 erreichen eine Gewichtung von 42,51 Prozent. Im vorliegenden Fall kann man von einer ausreichenden Diversifikation sprechen. Insgesamt besteht das Gesamtportfolio mit Cash- und Derivatebeständen noch aus 43 weiteren Positionen. (Quelle: iShares vom 23. Dezember 2022)

Sektoren- Währungs- und Länderallokation – USA in dominierender Position

Das ETF-Portfolio besteht zu 99,64 Prozent aus Wertpapieren und zu 0,36 Prozent aus Cash- und Derivatebeständen.

Der Sektor mit dem höchsten Gewicht ist der Bereich IT mit 35,34 Prozent Anteil am Portfolio. Der Sektor Gesundheitsversorgung liegt bei 18,19 Prozent, der Sektor Kommunikation hat einen Anteil von 13,11 Prozent, Nichtzyklische Konsumgüter stehen für 10,96 Prozent, Zyklische Konsumgüter weisen einen Anteil von 10,75 Prozent auf, Energie 6,33 Prozent, Finanzen 3,94 Prozent und der Sektor Materialien liegt bei 1,03 Prozent.

In Bezug auf die Länderallokation befinden sich die USA mit 81,52 Prozent auf dem ersten Platz und dominieren damit klar. Auf den weiteren Positionen folgen mit 5,03 Prozent die Schweiz, mit 2,20 Prozent Grossbritannien, mit 1,83 Prozent Taiwan, mit 1,74 Prozent Südkorea, mit 1,62 Prozent China, mit 1,46 Prozent die Niederlande, mit 1,23 Prozent Frankreich, mit 1,13 Prozent Japan, mit 1,03 Prozent Australien und mit 0,86 Prozent restliche Länder. Aufgrund der Länderaufteilung dominiert der US-Dollar. (Quelle: iShares vom 23. Dezember 2022)

iShares Dow Jones Global Titan 50 ETF im Detail

Der ETF kann über die Xetra in Euro erworben werden. Die jährliche Pauschalgebühr beträgt 0,51 Prozent und die Ertragsverwendung des Fonds ist ausschüttend. Die Fonds- und Handelswährung ist der Euro. Der ETF nutzt die vollständig physische, optimierende Replikationsmethode und erwirbt die Wertpapiere somit direkt. Der ETF wurde am 14. August 2001 aufgelegt und wies mit dem Stichtag des 23. Dezember 2022 ein Fondsvermögen in Höhe von rund 920,198 Millionen Euro auf. (Quelle: iShares vom 23. Dezember 2022)

Performance seit Jahresbeginn enttäuschend – langfristig beeindruckender Wertgewinn

Die meisten der weltweit wichtigen Aktienmärkte gaben im Anlagejahr 2022 nach und deshalb darf man sich auch hier nicht über die Negativperformance seit Anfang des Jahres wundern.

Der Referenzindex verlor seit dem Jahresbeginn 2022 um 11,43 Prozent, während der ETF ein Minus von 12,17 Prozent aufwies.

Langfristig betrachtet ist die Performance wesentlich besser. Im Jahr 2021 konnte der Index um 35,2 Prozent und der ETF um 34,1 Prozent hinzugewinnen, in 2020 lag der Index mit 13,0 Prozent im Plus, während der ETF um 12,0 Prozent steigen konnte.

Seit der Auflage des ETFs konnte der Referenzindex um 203,70 Prozent und der ETF um 160,52 Prozent zulegen. Die Performancedifferenzen sind mitunter durch Gebühren und Transaktionskosten und hauptsächlich aufgrund von Währungsschwankungen zu erklären. (Performancedaten in Bezug auf den Referenzindex und der ETF gemäss iShares mit dem Stand des 30. November 2022)

Expertenmeinung – Aktienmärkte in 2022 belastet – Chancen in 2023 – alles dreht sich um die Zinsen

Das Anlagejahr 2022 war für die Assetklasse Aktien alles andere als einfach. Was jahrelang wie ein Selbstläufer hervorragend funktionierte, sieht heute im Depot grösstenteils tragisch aus. Wertpapiere von Alphabet über Amazon.com bis hin zu Meta Platforms, Tesla & Co. wachsen mit ihren Kursen nicht mehr einfach nur wie die Bäume in den Himmel. Mit dem Ende des billigen Geldes kamen viele Wertpapiere – auch die der grossen US-Technologietitel – unter die Räder. Meta Platforms und Tesla wären hier als Paradebeispiel heranzuziehen.

Einen sehr hohen Anteil an der Korrektur an den wichtigsten Aktienmärkten hat die US-Notenbank mit ihrer geldpolitischen Wende. Seit März 2022 hat die Fed die Zinsen in den USA von einer Target Rate von zuvor 0,00 bis 0,25 Prozent auf nunmehr 4,25 bis 4,50 Prozent um satt 425 Basisunkte angehoben. Eine Zinsentwicklung in diesem Ausmass und vor allem in dieser Kürz der Zeit darf sicherlich als pervers bezeichnet werden, scheint aber im Kampf gegen die Inflation wohl alternativlos.

Reine Wachstumsunternehmen (Growth-Aktien vorzugsweise aus dem Technologiesektor), die sich auf absehbare Zeit am Kapitalmarkt refinanzieren müssen, können dies nicht mehr in der so günstigen Form, wie man es in den letzten Jahren gewohnt war. Auch für die restlichen Unternehmen, so auch für die grossen Dividendentitel in den USA, wird es am Kapitalmarkt ebenso teuer.

Der Grossteil der neuen Zinslast könnte aber schon eingepreist sein. Auch sanken zuletzt die Inflationsraten in den USA und auch in anderen wichtigen Märkten bereits. Ein Ende des Zinserhöhungszyklus in den USA ist zwar noch nicht in den nächsten beiden Quartalen in Sicht, doch bis zum dritten oder vierten Quartal 2023 dürfte die Fed bereits wieder den ersten Zinssenkungsschritt vornehmen. Zumindest geben dies die Prognosen, sowie die Einpreisungen an den Terminmärkten derzeit her.

Im Hinblick auf diese Marktaussicht könnte bei 4,75 bis 5,00 Prozent Schuss mit den FED-Zinserhöhungen sein. Bei der EZB wäre der Korridor wohl gegenwärtig bei 3,00 bis 3,50 Prozent zu vermuten – gut möglich, dass man gar nicht so weit kommt, da man die Wirtschaft der Eurozone ansonsten tiefer in die Rezession treiben dürfte. Die Börse ist der Zeit oft drei bis sechs Monate voraus. Aus diesem Grund könnte sich vor allem der US-Aktienmarkt im Frühjahr 2023 weiter erholen. Eines muss dazu aber gesagt werden: Man muss China im Blick behalten, denn nur wenn das Reich der Mitte sichtliche Erholungsbewegungen aufweisen kann, können sich auch die wichtigen europäischen und auch die US-Kapitalmärkte besser erholen.

Sollte China in Turbulenzen geraten, könnte dies die globalen Kapitalmärkte stärker belasten und die Notierungen der wichtigsten Indizes weiter Richtung Süden führen. Davon wären die hier im Referenzindex enthaltenen Wertpapiere natürlich auch negative betroffen. Aufmerksame Marktteilnehmer bauen Positionen bei enormer Kursschwäche auf, legen gegebenenfalls nach oder nutzen mit monatlichen Käufen den Cost-Average-Effekt für sich. Der vorliegende ETF mit seinen über 50 Spitzenwerten taugt dafür absolut.

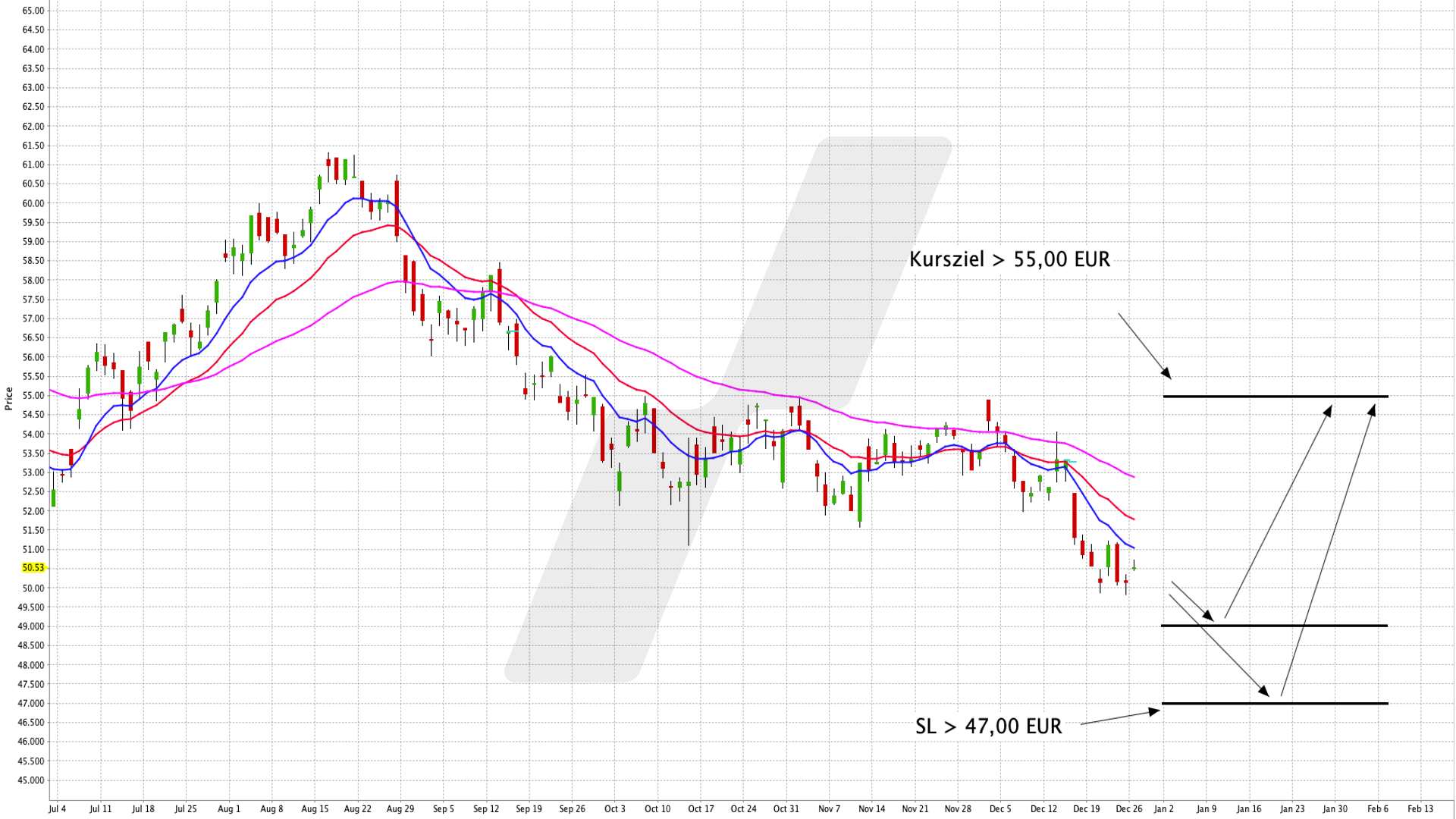

Mögliches Setup

Nach einem weiteren Kursrücksetzer könnte eine Positionierung eingegangen werden. Ein Kauf könnte beispielsweise bei 49,00 Euro erfolgen, mit einem möglichen Ziel bei 55,00 Euro. Die Position könnte mit einem Stoploss von 47,00 Euro abgesichert werden. Das Chance-Risiko-Verhältnis liegt bei diesem Setup bei 3.00.

LYNX bietet Ihnen als ETF-Broker selbstverständlich den Handel des vorgestellten ETFs an. Über den Online-Broker LYNX profitieren Sie als Daytrader, Anleger oder Investor von einem ausgezeichneten Angebot, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Informationen zum Produkt finden Sie hier:

iShares Dow Jones Global Titans 50 UCITS ETF (DE)