|

Lassen Sie sich den Artikel vorlesen:

|

Der vorgestellte ETF wird aktiv gemanagt und versucht den zugrundeliegenden Referenzindex MSCI World durch eine optimierte Anlagestrategie in seiner Performance zu übertreffen. Die aktiv verwaltete Anlagestrategie des ETFs wird dabei durch die beiden Fondsmanager Piera Elisa Grassi (seit 18 Jahren bei JPMorgan) und Raffaele Zingone (seit 31 Jahren bei JPMorgan) umgesetzt, die den ETF seit rund 4 Jahren managen und Einzeltitel unter ESG-Gesichtspunkten auswählen.

Der ESG-Auswahlprozess wird durch die mächtige Research-Plattform und dem Pool aus Spezialisten von JPMorgan unterstützt. Anleger, die einen möglichst breiten Ansatz verfolgen möchten und in weltweite Large- und MidCaps aus bis zu 23 entwickelten Ländern investieren wollen, finden in dem vorliegenden Produkt eine passende Anlageform.

Informationen zum Referenzindex – MSCI World Index (USD) Total Return Net

Der dem ETF zugrundeliegende Referenzindex MSCI World Index (USD) Total Return Net beinhaltet die Large-Caps und Mid-Caps aus insgesamt 23 entwickelten Ländern. Zu diesen Ländern gehören hauptsächlich die USA, Japan, Grossbritannien, Frankreich, die Schweiz, Kanada, Deutschland, Australien, die Niederlande und Dänemark. Mit seinen rund 1550 Einzeltiteln deckt der Index rund 85 Prozent der streubesitzadjustierten Marktkapitalisierung des Aktienuniversums der entwickelten Länder ab.

Der Index wird seit dem 31. März 1968 geführt und wird in Echtzeit in US-Dollar berechnet. Mit dem Stichtag des 30. November 2021 brachte der MSCI World eine Gesamtmarktkapitalisierung von rund 59,752 Billionen US-Dollar auf die Waage (allein Apple bringt es ja gegenwärtig auf rund 3 Billionen US-Dollar Börsenwert).

Der Referenzindex wird quartalsweise – in den Monaten Februar, Mai, August und November – auf seine Zusammensetzung hin überprüft und halbjährlich im Mai und November eventuell angepasst. Die Berechnung erfolgt neben der Kursindex-Variante auch in der Performance-Variante und der Total Return Net-Version, die hier vom ETF auch als Benchmark herangezogen wird. (Daten gemäss MSCI-Factsheet vom 30. November 2021)

ETF-Portfolio versus Zusammensetzung des Referenzindex

Im vorliegenden Fall handelt es sich um einen aktiv gemanagten ETF. Dieser bildet den Referenzindex zwar physisch ab, jedoch in einer optimierten Variante. Aus diesem Grund kommt es zu teils erheblichen Differenzen bei der Zusammensetzung des ETF-Portfolios und der des Referenzindex, die man ansatzweise auch bei den Top 10 Positionen registrieren kann.

Das ETF-Portfolio bestand mit dem Stichtag des 03. Januar 2022 aus 754 Positionen, der Referenzindex MSCI World Index (USD) Total Return Net bestand mit dem Stichtag des 30. November 2021 aus insgesamt 1.555 Einzeltiteln. Die Auswahl für die Fondsmanager dieses aktiv gemanagten ETFs ist somit recht gross, denn sie können insgesamt mit über 800 weiteren Einzeltiteln zusätzliche Diversifikation betreiben und dadurch mitunter auch die Performance ausbauen.

Die Top 10 Positionen des ETF-Portfolios waren mit 4,80 Prozent Apple, mit 4,09 Prozent Microsoft, mit 2,62 Prozent Amazon.com, mit 1,58 Prozent Alphabet A, mit 1,55 Prozent Tesla, mit 1,45 Prozent Alphabet C, mit 1,27 Prozent Meta Platforms A, mit 1,13 Prozent Nvidia, mit 1,03 Prozent aus Barmitteln und mit 0,97 Prozent aus United Health Group. Die Gewichtung dieser zehn Einzeltitel lag zu diesem Zeitpunkt bei 20,49 Prozent.

Die zehn grössten Positionen des Referenzindex sind mit 4,62 Prozent Apple, mit 3,96 Prozent Microsoft, mit 2,66 Prozent Amazon.com, mit 1,57 Prozent Tesla, mit 1,43 Prozent Alphabet A, mit 1,39 Prozent Alphabet C, mit 1,36 Prozent Nvidia, mit 1,30 Prozent Meta Platforms A, mit 0,80 Prozent JPMorgan Chase & Co und mit 0,71 Prozent Home Depot. Die Top 10 bringen es somit auf eine Gesamtgewichtung von 19,81 Prozent. Von einer ausreichenden Diversifikation ist aufgrund der enorm hohen Anzahl der Einzelpositionen sowohl beim ETF, als auch beim Referenzindex auszugehen. (Daten gemäss J.P.Morgan Asset Management vom 03. Januar 2022 und gemäss MSCI-Factsheet vom 30. November 2021)

Sektoren- und Länderallokation innerhalb der ETF-Struktur

Der höchstgewichtete Sektor ist der zusammenfassende Bereich Sonstiges mit einem Anteil von 20,2 (19,9) Prozent. Nachfolgend finden sich die Sektoren Technologie – Halbleiter und Hardware mit 12,9 (12,1) Prozent, Pharma/Medtech mit 10,2 (10,2) Prozent, Media mit 9,6 (9,7) Prozent, Technologie – Software mit 9,1 (9,6) Prozent, Banken mit 7,3 (7,4) Prozent, Zyklische Industrie mit 6,7 (7,3) Prozent, Einzelhandel mit 6,3 (6,1) Prozent, Basiskonsumgüter mit 5,4 (5,3) Prozent, Finanzdienstleistungen mit 4,9 (5,0) Prozent, herkömmlich Industrie mit 4,2 (4,2) Prozent und Energie mit 3,2 (3,2) Prozent.

Bei den Angaben in Klammern handelt es sich um die Werte des Referenzindex. Auf diese Weise kann man zumindest ein paar Differenzen zwischen der Zusammensetzung des Portfolios und der des Index ausmachen.

Die 754 Positionen des ETFs verteilen sich auf die wichtigsten Märkte weltweit. Hier ein Blick auf die Top 10. An erster Stelle finden sich die USA mit rund 69,5 Prozent, was einer sehr hohen Gewichtung entspricht. Nachfolgend finden sich Japan mit 6,8 Prozent, Grossbritannien mit 3,6 Prozent, Frankreich mit 3,3 Prozent, die Schweiz mit 3,1 Prozent, Kanada mit 2,9 Prozent, Deutschland mit 2,6 Prozent, Australien mit 1,8 Prozent, die Niederlande mit 1,8 Prozent und Dänemark mit 0,9 Prozent. (Daten gemäss J.P.Morgan Asset Management-Factsheet vom 31. Dezember 2021)

JPM Global Research Enhanced Index Equity (ESG) UCITS ETF im Detail

Der ETF (Symbol: JRGE – ISIN: IE0000UW95D6 – WKN: A3C4Y4) kann über die italienische Börse in Euro erworben werden. Die jährliche Pauschalgebühr beträgt 0,25 Prozent und die Ertragsverwendung des Fonds ist thesaurierend. Die Fonds- und Handelswährung ist der Euro. Beim vorliegenden ETF handelt es sich um ein währungsgesichertes Produkt. Aus diesem Grund besteht für Anleger des Euroraums bei einer Investition neben dem allgemeinen Kursrisiko in diesem Fall kein hohes Währungsrisiko.

Der ETF nutzt aufgrund des aktiven Managements die optimierte, aber dennoch vollständisch physische Abbildungsmethode. Die hier vorgestellte Anlageklasse wurde am 08. Dezember 2021 aufgelegt. Der Fonds selbst besteht bereits seit dem 10. Oktober 2018 und hat mit dem Stichtag des 31. Dezember 2021 ein Fondsvolumen in Höhe von 391,28 Mio. US-Dollar. Das Domizil des ETFs liegt in Irland – deshalb auch die irische ISIN.

Referenzindex hat sich seit dem Corona-Crashtief bereits im Wert beinahe verdoppelt

Die hier vorgestellte Anlageklasse wurde erst kürzlich aufgelegt. Ein direkter Vergleich zwischen dem ETF und dem Referenzindex ist demnach nicht möglich und auch nicht geboten.

Der Referenzindex bietet jedoch eine lange Kurshistorie. Im Rahmen des Corona-Crashs an den weltweiten Aktienmärkten lag das Tief vom 23. März 2020 bei 1.602,11 Punkten. Mit dem Stichtag des 03. Januar 2022 notierte der Referenzindex bereits bei 3.241,43 Punkten und konnte sich somit im Wert fast verdoppeln. Im Jahr 2019 konnte der Index um 27,67 Prozent und in 2020 um 15,90 Prozent zulegen. Auf 52-Wochensicht legte der Index um 22,95 Prozent zu. (Performancedaten in Bezug auf den Referenzindex gemäss MSCI vom 03. Januar 2022)

Expertenmmeinung – 2022 ein Anlagejahr geprägt von Inflation und Zinswende

Das neue Jahr 2022 startete in vielen Kernmärkten mit Kursgewinnen. Hauptsächlich die wichtigsten grossen Märkte und deren Leitindizes konnten in den ersten Handelstagen des Jahres Zugewinne einfahren. Die Kursgewinne der Leitindizes in den USA, Japan, aber auch in den liquiden Märkten Europas führten dementsprechend auch beim MSCI World Index zu Kursaufschlägen. Dementsprechend deshalb, weil die Top-Werte aus dem Dow Jones, NASDAQ100, S&P500 oder beispielsweise auch aus dem Nikkei225 oder dem EuroStoxx50 ebenso auch im MSCI World Index recht stark vertreten sind.

Das Jahr dürfte von zwei Parametern besonders geprägt werden, die man ja auch schon im alten Jahr recht gut ausmachen konnte, nämlich dem Thema Inflation und dem Thema Zinswende. Da die USA im MSCI World Index mit einer Gewichtung von über 69 Prozent vertreten sind, spielen die hohen Inflationsdaten aus Washington und die bereits angekündigte Zinswende der Fed die erste Geige für den Gesamtmarkt. Auf der einen Seite gelten Aktien im Allgemeinen als ein recht guter Hedge gegen Inflationsraten, doch auf der anderen Seite dürften die Zinserhöhungen der nächsten Monate den Aktienmarkt zunächst in den USA und darüber hinaus auch in den restlichen Märkten abwürgen. Es könnte daher gut möglich sein, dass man zwar noch eine recht gute Zeit bis zum Frühjahr 2022 an den Märkten geniessen kann, doch dann zum Übergang vom zweiten in das dritte Quartal 2022 eher wieder mit Rückschritten an den Märkten zu rechnen hat.

Langfristig orientierte Anleger könnten daher zumindest gut beraten sein, sich genügend Pulver für eine anstehende Korrektur zurückzulegen, um danach wieder beherzt zugreifen zu können. Auf lange Sicht – und damit soll ein Horizont von mehreren Jahren gemeint sein – bleibt die Aktie ein Renditebringer, denn man kann die Aktie derzeit mit festverzinslichen Wertpapieren nicht schlagen.

Auch sollte beachtet werden: So traurig es übrigens beim aktuellen Sparen auch ist – die reale Rendite für den Sparer beginnt erst nach dem Abzug der recht hohen Inflationsraten! Wer also Dividendenrenditen von beispielsweise 3 Prozent als schön und ausreichend empfindet, der hat leider nichts gewonnen. Nur der ausreichende Kursgewinn rettet den Investor über die Einbussen durch die Inflationsraten hinweg.

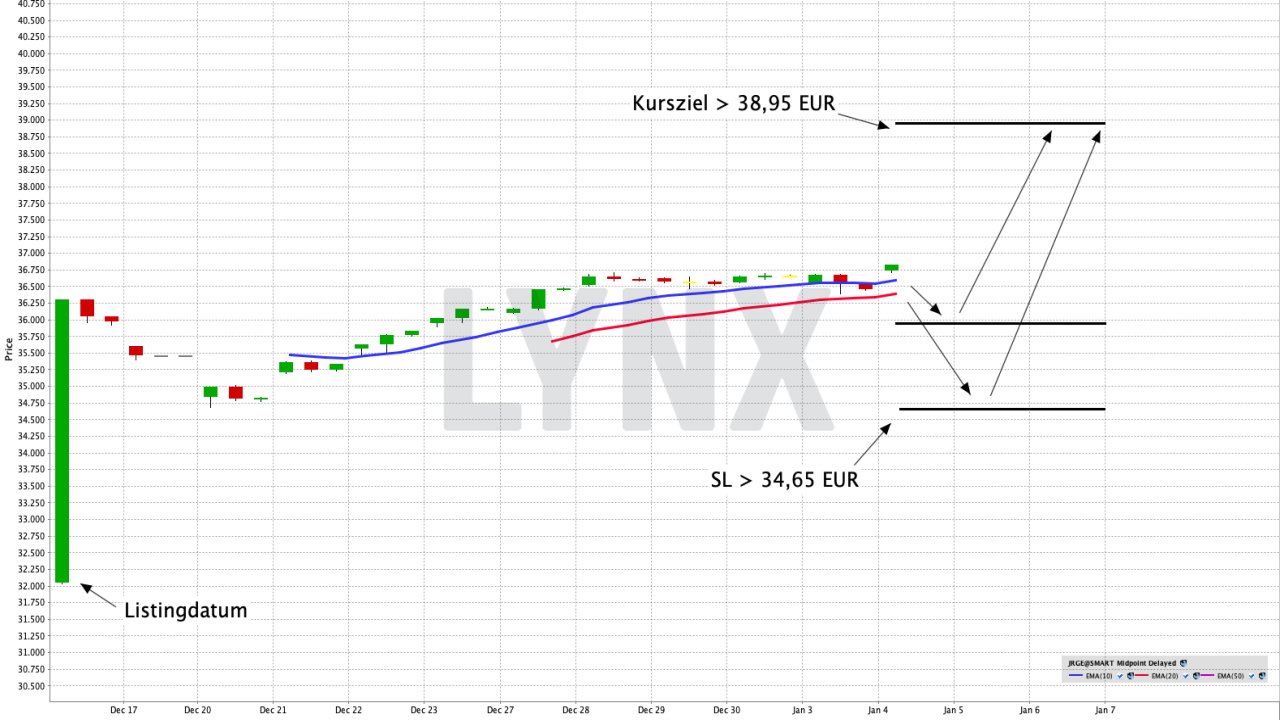

Mögliches Setup

Bevor man neue Kauftransaktionen lanciert, sollte eine Korrektur- oder Konsolidierungsphase abgewartet werden. Nach der Konsolidierung wäre zum Beispiel ein Kauf bei 35,95 Euro möglich, der das Ziel bei 38,95 Euro hätte. Die Position wäre zum Beispiel mit einem Stoploss von 34,65 Euro abzusichern. Das Chance-Risiko-Verhältnis liegt bei diesem Setup bei 2.31.

Näheres zum Emittent J.P. Morgan Asset Management: Die den ETF auflegende Gesellschaft J.P.Morgan Asset Management gehört zur US-Investmentbank J.P.Morgan Chase & Co. und hat seit über150 Jahren Erfahrung im Bereich der Vermögensverwaltung. Die über 1.000 Investmentprofis besuchen jährlich über 5.000 Firmen vor Ort und können auf ein grosses Research-Budget von mehr als 340 Mio. US-Dollar jährlich zurückgreifen. Insgesamt werden Anlagen in Höhe von 2,587 Billionen US-Dollar verwaltet.

Über MSCI: Das Unternehmen MSCI entwickelte und lizensierte bereits im Jahr 1969 das erste Indexprodukt des Hauses. Die Abkürzung MSCI setzte sich aus den alleinigen Eigentümern Morgan Stanley und Capital International zusammen, die im Jahr 2007 beim Börsengang auch die einzigen Grossaktionäre waren. Morgan Stanley trennte sich dann vollständig von MSCI. Im Mai 2009 wurde das Unternehmen dann vollkommen eigenständig. Über die Jahre akquirierte MSCI eine Reihe von Firmen, wie zum Beispiel Barra, RiskMetrics Group, Measrisk, IPD und InvestorForce. MSCI gibt eine Reihe von bekannten Aktienindizes heraus. Der wohl marktbreiteste und bekannteste ist der MSCI World Index, der in der Investmentbranche auch als internationale Benchmark herangezogen wird. Der MSCI World Index wird genutzt, um die eigene Performance darzustellen und zu vergleichen.

Informationen zum Produkt finden Sie hier:

JPM Global Research Enhanced Index Equity (ESG) UCITS ETF – USD (acc)

Sie möchten an der Börse ETFs handeln?

LYNX bietet Ihnen als ETF-Broker selbstverständlich den Handel des vorgestellten ETFs an. Über den Online-Broker LYNX profitieren Sie als Daytrader, Anleger oder Investor von einem ausgezeichneten Angebot, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.