|

Lassen Sie sich den Artikel vorlesen:

|

Mit dem in diesem Beitrag vorgestellten ETF können Anleger einfach und unkompliziert in die derzeit 28 Aktien des Sektors Materialien (Grundstoffe) aus dem marktbreiten US-Leitindex S&P 500 investieren.

Informationen zum Referenzindex – S&P Materials Select Sector Daily Capped 25/20 Net Total Return Index

Der der ETF zugrundeliegende Referenzindex S&P Materials Select Sector Daily Capped 25/20 Net Total Return Index mit dem Symbol/Ticker SPSDBUN besteht zum Zeitpunkt dieser Analyse aus 28 verschiedenen Wertpapieren. Der Index misst die Performance von US-Aktien des Sektors Materialien des marktbreiten US-Leitindex S&P 500 und wird vom Indexanbieter S&P Dow Jones Indices, einer Division von S&P Global, herausgegeben, berechnet und veröffentlicht.

Der Referenzindex ist als streubesitzadjustierter Index konzipiert, gewichtet die Marktkapitalisierung und verfügt über eine Cap-Funktion. Der Zusatz in der Bezeichnung des Index Daily Capped 25/20 bezieht sich auf diese Cap-Funktion und damit auf den grössten und zweitgrössten Einzeltitel innerhalb des Referenzindex. Sollte die Gewichtung des grössten Einzeltitels 25 Prozent der Gesamtgewichtung überschreiten, so würde dieser auf 25 Prozent begrenzt (capped). Beim zweitgrössten Indexbestandteil liegt die Begrenzung bei 20 Prozent.

Tatsächlich erlaubt die Indexmethodik bereits eine Begrenzung bei 23 Prozent mit einem Puffer von 2 Prozent und beim zweitgrössten Wert eine Begrenzung bei 19 Prozent mit einem Puffer von 1 Prozent. Auf diese Weise will man offenbar einem Überschiessen über die beiden Grenzwerte zuvorkommen. Es gäbe eine tägliche Begrenzung, wenn diese von Nöten wäre – ansonsten wird der Index jeden dritten Freitag im März, Juni, September und Dezember ausbalanciert.

Der Index wird in Echtzeit in US-Dollar (USD) berechnet, wurde am 27. August 2018 erstmals veröffentlicht und hat eine Basis vom 17. Dezember 1999. Der Referenzindex wies jüngst eine Dividendenrendite von rund 1,70 Prozent auf. (Daten gemäss S&P Dow Jones Indices vom 28. Mai 2021)

Sektoren-, Länder- und Währungsallokation

Der Referenzindex ist ein Sektor-Index für den Bereich Materialien. Der Bereich Chemikalien belegt von der Wichtigkeit her mit 67,99 Prozent den ersten Platz, nachfolgend finden sich mit 14,37 Prozent Metalle und Bergbau, mit 12,87 Prozent Behälter und Verpackungen und mit 4,77 Prozent Baustoffe.

Es handelt sich zudem um einen US-Index in US-Dollar. In Bezug auf die Währungsgewichtung liegt der Anteil der USA und der des US-Dollars bei 100 Prozent. (Daten gemäss SPDR vom 28. Mai 2021)

SPDR S&P U.S. Materials Select Sector UCITS ETF im Detail

Der ETF (ISIN: IE00BWBXM831 – WKN: A14QB4) kann über die Börse London erworben werden. Die jährliche Pauschalgebühr beträgt 0,15 Prozent und die Ertragsverwendung des Fonds ist thesaurierend. Die Fonds- und Handelswährung via dem Handelsplatz LSEETF ist der US-Dollar. Dies bedeutet für Investoren aus dem Euroraum neben dem allgemeinen Kursrisiko auch noch ein zusätzliches Währungsrisiko. Der ETF nutzt die direkte, vollständig physische Replikationsmethode, wurde am 09. Juli 2015 aufgelegt und hat mit dem Stichtag des 28. Mai 2021 ein NAV in Höhe von 58,13 Mio. US-Dollar. Das Domizil des Fonds liegt in Irland. Deshalb hat der ETF auch eine irische ISIN. Der Investmentmanager ist die State Street Global Advisors Limited.

Die wichtigsten Einzeltitel des ETFs

Durch die dem Produkt zugrundeliegende vollständig physische Replikationsmethode erwirbt der Fond die Wertpapiere direkt. Somit besteht zwischen der Zusammensetzung des Index und der des ETF-Portfolios eine recht hohe Deckungsgleichheit.

Der ETF besteht insgesamt aus 29 Positionen, wobei dazu bereits eine Währungsposition (Cash-Bestand) in US-Dollar gehört.

Die grössten Einzelpositionen im ETF sind mit 15,69 Prozent Linde PLC, mit 6,85 Prozent Sherwin-Williams Company, mit 6,62 Prozent Air Products and Chemicals, mit 6,22 Prozent Freeport-McMoRan, mit 5,34 Prozent Ecolab, mit 5,09 Prozent Dow, mit 5,05 Prozent Newmont Corporation, mit 4,55 Prozent DuPont de Nemours, mit 4,32 Prozent PPG Industries und mit 3,58 Prozent International Flavors & Fragances.

Diese Top 10 Positionen bringen es gemeinsam auf 63,31 Prozent. Zum Vergleich: Die Top10-Positionen des DAX erreichen eine Gewichtung von derzeit rund 64 Prozent. Die Gewichtung der Top 10 im vorliegenden ETF ist schon recht hoch, insgesamt gibt es im Fondportpolio noch 18 weitere Einzeltitel. (Daten vom 28. Mai 2021 gemäss SPDR)

Referenzindex und ETF mit satten Renditen in den letzten Jahren

Seit der Auflage des ETF am 09. Juli 2015 konnte der ETF nach Kosten netto um insgesamt 91,44 Prozent zulegen, auf Sicht der letzten drei Jahre betrug das Plus 53,73 Prozent und seit dem Jahresbeginn konnte der ETF um 15,01 Prozent klettern.

Der Referenzindex wies in den jeweiligen Vergleichszeiträumen ein Plus von 88,50 Prozent, ein Plus von 52,34 Prozent und ein Plus von 14,79 Prozent auf. (Performancedaten in Bezug auf den Referenzindex und den ETF gemäss SPDR vom 30. April 2021)

Expertenmeinung – Sektor Materialien langfristig sogar ein S&P 500-Outperformer

Der Sektorindex Materialien des S&P 500 beinhaltet generell Aktiengesellschaften, die im Bereich der Entdeckung, der Entwicklung, der Produktion und auch der Verarbeitung von Rohstoffen tätig sind – dies können demnach auch Bergbau- und Minenkonzerne, aber auch Raffinerien und Chemie- und Spezialchemiewerke sein.

Die Rohstoffe (u.a. auch Industriemetalle), Baustoffe (z.B. Beton und Bauholz), Materialien (u.a. auch Düngemittel, Papier und Verpackungen, Plastik) oder Betriebsstoffe werden quer durch alle Industriesektoren zur Herstellung oder Weiterverarbeitung benötigt. Ein Investment in den Sektor Materialien könnte helfen, ein Portfolio zusätzlich zu diversifizieren, könnte aber auch als ein Hedge gegen Inflation betrachtet werden. Gerade Aktien aus diesem Sektor könnten einen zusätzlichen eingebauten Inflationsschutz bieten, da viele der im Referenzindex enthaltenen Konzerne durch ihre Rohstofflastigkeit von steigenden Preisen profitieren könnten. Dies könnte sich dann auch in den jeweiligen Aktienkursen widerspiegeln.

Besonders in der Post-Corona-Zeit mit horrenden Stimuli in den USA und auch in vielen anderen Industrieregionen weltweit, könnten die im Referenzindex befindlichen Aktiengesellschaften von höheren Investitionen profitieren. Je stärker die jeweiligen Volkswirtschaften und auch Wirtschaftsräume (wie zum Beispiel die EU) sich erholen, desto stärker wird auch der Sektor Materialien sein, denn er wird aufgrund der breiten Nachfrage aus allen Industriesektoren mit ansteigen.

Generell ist der Sektor Materialien (XLB) mit einem Plus von 20,54 Prozent seit Jahresbeginn nach dem Sektor Energie (XLE) mit 37,76 Prozent und dem Sektor Finanzen (XLF) mit einem Plus von 28,87 Prozent der drittbeste Performer der insgesamt 11 Sektoren des S&P 500-Index.

Auf Sicht der letzten fünf Jahre liegt das Plus von XLB bei 84,95 Prozent und damit unterhalb der Performance des Gesamtindex S&P 500 von 100,29 Prozent. Demnach ist der Sektor in Bezug auf das Fünfjahres-Zeitfenster ein Underperformer – auf Sicht von einem Jahr sieht es mit einem Plus von 78,27 Prozent zum Quartalsende Q1/2021 aber im Vergleich zum S&P 500 mit 56,35 Prozent mal besser aus.

Gerade im Bereich des langfristigen Investierens wäre der Sektor dennoch ein Hingucker, denn er brachte seit seiner Lancierung vom 16. Dezember 1998 jährlich einen Total Return von 9,40 Prozent per annum (Performance des Materials Select Sector Index XLB). Der S&P 500 legte im Vergleichszeitraum um 7,69 Prozent p.a. zu. Der Sektor Materialien hat den Gesamtindex S&P 500 langfristig bis heute also outperformed.

Mögliches Setup

Aufgrund einer derzeitigen Stärke wäre im gegenwärtigen Marktumfeld eher ein Akkumulieren in Schwächephasen geeignet, um eine Position aufzubauen. Im Falle eines Akkumulierens sollten Investoren einen längerfristigen Anlagehorizont von mehreren Jahren haben. Im Falle einer längerfristigen Haltedauer wären ohnehin die Dividendenzahlungen zusätzlich zu den Kursgewinnen zu vereinnahmen.

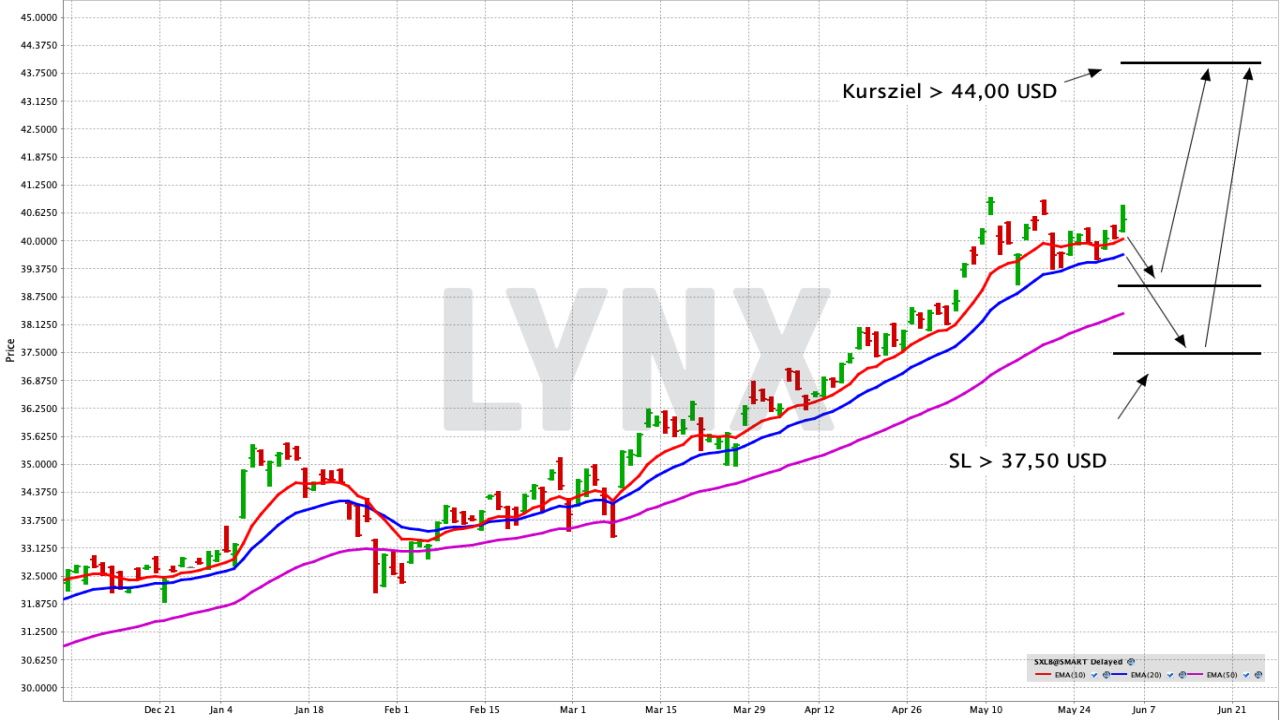

Ein Einmalkauf wäre erst nach einer mehrtägigen- oder gar länger anhaltenden Korrektur als sinnvoll zu erachten. Ein Kauf könnte beispielsweise bei 39,00 US-Dollar lanciert werden. Das Kursziel könnte bei 44,00 US-Dollar liegen. Die Position könnte mit einem Stoploss bei 37,50 US-Dollar abgesichert werden. Das Chance-Risiko-Verhältnis würde bei diesem Setup bei 3.33 liegen.

Über den Emittenten des ETFs – SPDR: SPDR ETF ist die Plattform für Exchange Trades Funds der Gesellschaft State Street Global Advisors (SSGA). Die SPDR-ETFs, die von SSGA verwaltet werden, haben den Konzernangaben zufolge die ältesten Auflegungsdaten in der Geschichte von ETFs in den USA, Australien, Hongkong und Singapur. Der erste ETF überhaupt wurde bereits am 22. Januar 1993 in den USA aufgelegt, der erste ETF in Hongkong am 11. November 1999, der erste ETF in Australien am 24. August 2001 und der erste ETF in Singapur am 11. April 2002. SPDR ETF und SSGA verfügen somit über eine lange Erfahrung, wenn es um Anlagen in ETFs geht. SSGA wies mit dem Stichtag des 31. März 2021global ein verwaltetes Vermögen in Höhe von 3,59 Billionen US-Dollar auf, darunter 60,33 Milliarden US-Dollar in Bezug auf SPDR-Produkte.

Informationen zum Produkt finden Sie hier:

SPDR S&P U.S. Materials Select Sector UCITS ETF (Acc)

Sie möchten an der Börse ETFs handeln?

LYNX bietet Ihnen als ETF-Broker selbstverständlich den Handel des vorgestellten ETFs an. Über den Online-Broker LYNX profitieren Sie als Daytrader, Anleger oder Investor von einem ausgezeichneten Angebot, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.