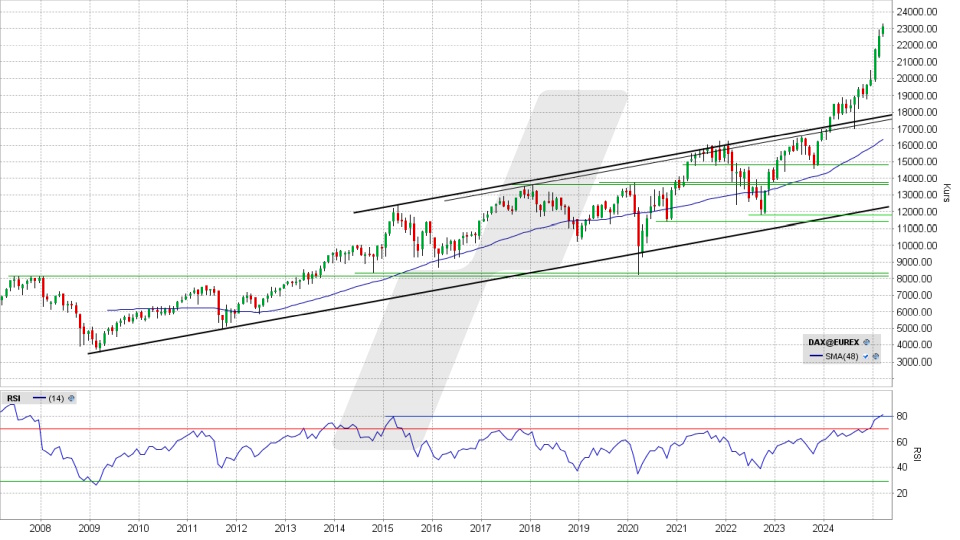

Das Momentum der DAX-Hausse hat in den vergangenen Tagen spürbar nachgelassen. Wobei das Problem des Bullen-Lagers weniger der Wille sein dürfte als der Umstand, dass es nicht nur keine neuen Argumente zu ihren Gunsten gibt, sondern immer mehr gegen sie.

Wenn man sich überlegt, dass das US-Index-Flaggschiff Dow Jones alle Gewinne, die es seit dem Tag der US-Wahl Anfang November erreicht hatte, wieder abgegeben hat, während der DAX am Mittwoch zum Handelsende seit diesem 5. November etwa 18,7 Prozent Gewinn ausweist, kommt man als Trader vermutlich langsam auf den Gedanken, dass es nicht schaden kann aufzupassen, wohin man bei diesem Gipfelsturm seine Füsse setzt.

Denn insbesondere den grossen Adressen am Markt wird zweifellos eines klar sein: Das hier ist eine Hausse auf Kredit. Und noch ist nicht einmal die erste Rate bezahlt, im Gegenteil ist sogar offen, ob man die überhaupt wird leisten können. Denn die Schere zwischen dem deutschen Leitindex und den US-Aktienindizes begann ja in dem Moment im Februar besonders intensiv auseinander zu klaffen, als man erst ahnte und dann ab Anfang März durch die Aussage von CDU/CSU und SPD auch davon ausgehen konnte, dass man viel Geld in die Hand nehmen wird, um die Verteidigungsfähigkeit des Landes von den USA unabhängiger zu machen.

Dass das durch immense, neue Schulden erfolgen muss, war absehbar und nicht anders zu machen, das ist nicht der „Kredit“, der das Abwärtsrisiko des DAX bzw. des deutschen Aktienmarkts insgesamt ausmacht. Da geht es um etwas anderes:

Expertenmeinung: Es geht darum, dass man im D-Zug-Tempo die Effekte dieser aufzunehmenden Kredite vorweggenommen hat und obendrein eine Zeitlang offenbar ausblendete, dass die USA für Deutschland und die EU nicht nur in Bezug auf die Verteidigung ein Problem geworden ist.

Auf der einen Seite hat diese Kursrallye bei Rüstungsunternehmen und allem, was damit verbunden ist oder auch nur sein könnte, ebenso wie bei Banken und Bauunternehmen Gewinnanstiege eingepreist, die erst in einigen Jahren real werden können. Denn ob Infrastrukturprogramm oder Verteidigung, bis da Geld aufgenommen ist, bis Aufträge vergeben und umgesetzt sind und das die Gewinne der damit verbundenen Unternehmen steigert, vergeht viel Zeit. Und es ist weder jetzt noch in einigen Wochen auch nur im Ansatz abschätzbar, wer wann wie stark von dieser Entwicklung profitieren wird, diese Hausse ging also ins Blaue hinein. Und sie ist damit als bullisches Argument mittlerweile verbraucht. Das ist ein sehr hoher Kredit, den die Bullen da von der Zukunft aufgenommen haben.

Das alleine ist schon nicht „ohne“. Aber bedenkt man, dass man da zudem womöglich den Schaden, der Deutschland durch steigende US-Einfuhrzölle, aber ggf. auch durch dann von der EU verhängte Gegenzölle entsteht, teilweise oder ganz ausgepreist hat, wird es richtig brenzlig. Und da jetzt der Stichtag für auch Europa umfassender betreffende Zölle näher rückt (der kommende Mittwoch) und Donald Trump am gestrigen Abend bereits damit begonnen hat, seine Liste zu verkünden, darf das Chartbild jetzt nicht zu sehr wackeln.

Solange der Aufwärtstrend intakt und die Dynamik solide bleibt, werden viele Trader zwar mehr auf der Hut sein, aber an Bord bleiben. Aber wenn man weiss, dass da gerade eine Hausse auf Treibsand läuft, ist man weit schneller mit dem Ausstieg bei der Hand, als hätte man solide positive Fundamentals auf seiner Seite.

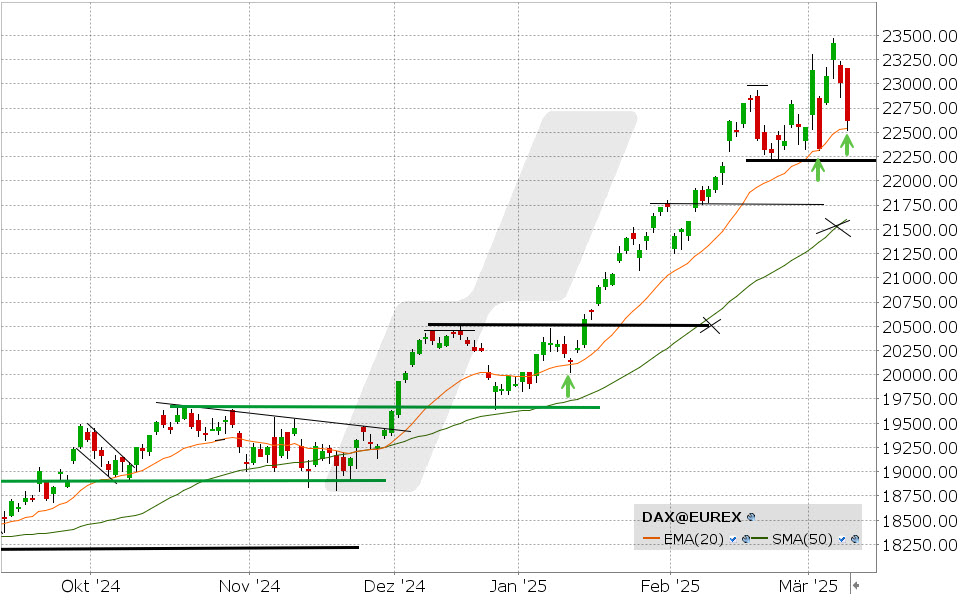

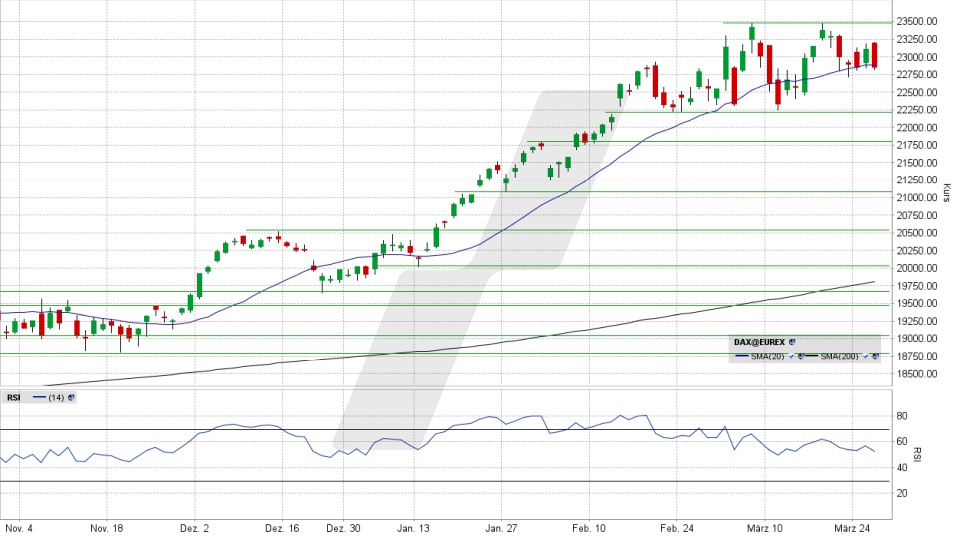

Dahingehend wäre das untere Ende der seit einigen Wochen bestehenden, breiten Handelsspanne bei 22.226 Punkten eine wichtige, womöglich entscheidende Schlüsselmarke. Diese Linie wurde zuletzt am 11. März getestet und hielt. Sollte sie aber jetzt erneut angelaufen werden, dürfte es mit Blick auf diesen hohen „Kredit“, den die Bullen sich aufgeladen haben, nicht leicht werden, genug Akteure zu finden, die sich mit frischem Kapital aktiv gegen einen Ausbruch nach unten stemmen. Behalten Sie diese Linie im Auge!

Mit einem Margin Konto können Sie zum Beispiel mit Hebel handeln und Ihre Trading-Strategien durch Leerverkäufe oder den Einsatz von Optionen und Futures diversifizieren.

Entdecken Sie jetzt die umfangreichen Handelsmöglichkeiten, die Ihnen dieser Kontotyp bietet: Margin Konto

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen