|

Lassen Sie sich den Artikel vorlesen:

|

Ein Plus von 1,3 Prozent nach der gestrigen US-Notenbanksitzung wirkt, als hätten die Bullen wieder Wasser unter dem Kiel. Schaut man aber genauer hin, sieht man, dass das Tageshoch des Nasdaq 100 bei +2,25 Prozent lag … und dass die drängendsten Chartprobleme bleiben.

Wenn man sich fragt, warum die „janusköpfigen“ Aussagen der US-Notenbank den US-Aktienmarkt am Mittwochabend ins Plus gezogen haben, könnte man angesichts der zum Negativen veränderten 2025er-Projektionen der „Fed“ (siehe dazu auch die heutige Analyse zu Euro/US-Dollar) bestenfalls argumentieren, dass die Aussagen ja noch schlimmer hätten ausfallen können. Aber das ist eine höchst wacklige Logik, die eher der ebenso uralten wie unguten Vorgehensweise gehorchen würde, den potenziellen Auslöser so zurechtzubiegen, dass er zum Effekt passt. Das kann den Blick davon ablenken, was vermutlich deutlich mehr zu dem Anstieg des Nasdaq 100 beitrug:

Morgen steht der „Triple Witching Day“ an, der Abrechnungstermin für Optionen und Futures am Terminmarkt. Da kurz vorher deutlich aus dem Ruder laufende Kurse zu sehen sind, ist für viele grosse Akteure am Terminmarkt etwas, das sie auf jeden Fall vermeiden müssen. Dass man eine Notenbankentscheidung als Sprungbrett für ein Dagegenhalten in einem Abwärtstrend benutzt, ist dabei nicht selten. Und dass diese grossen Adressen fürchteten, eine negative Reaktion auf die tendenziell ebenso negativen Aussagen der Notenbank könne für den Freitag heftige Folgen haben, ergibt sich aus dem Chartbild, sehen wir hin:

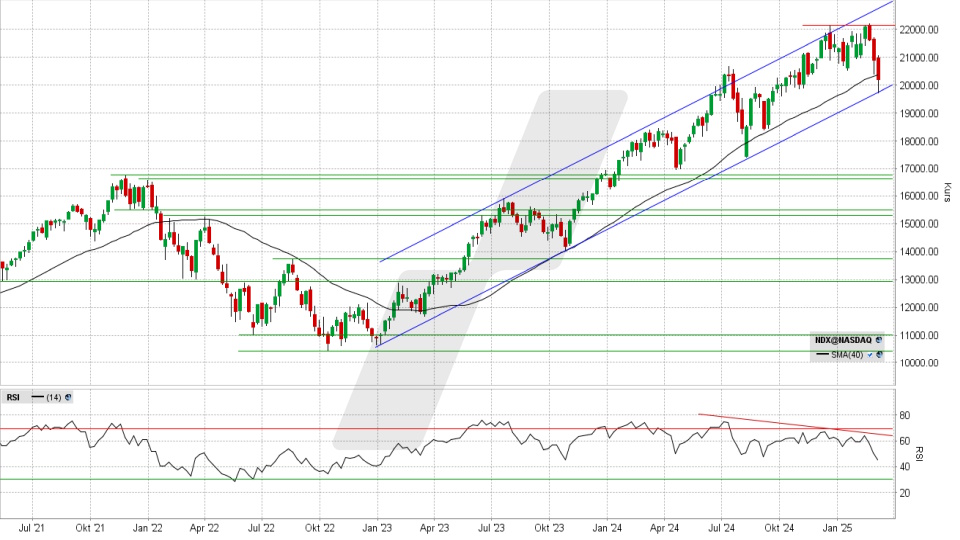

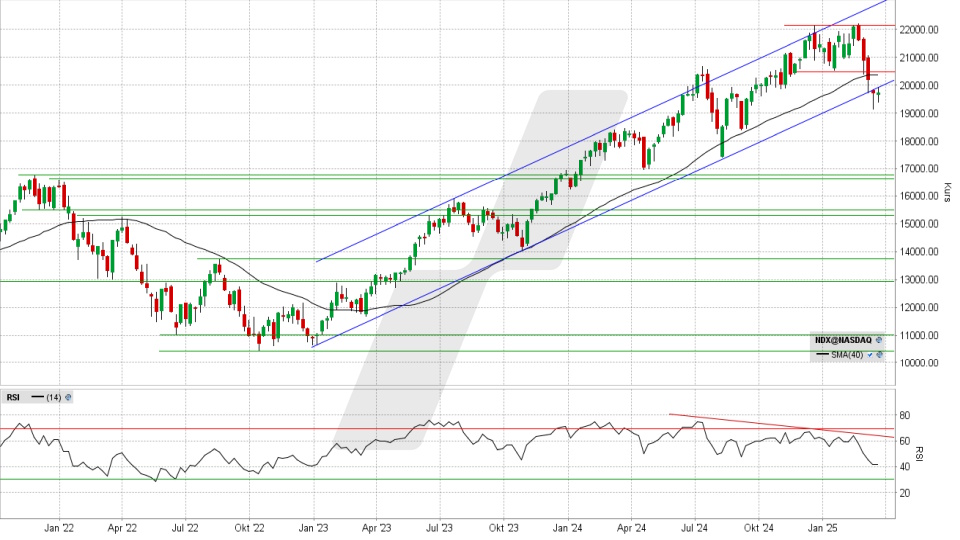

Expertenmeinung: Im Chart auf Wochenbasis sehen wir, dass der Index Ende letzter Woche aus dem Anfang 2023 etablierten Aufwärtstrendkanal herausgefallen war. Zum Wochenschluss gelang es aber, wieder einigermassen Tuchfühlung zur Trendlinie herzustellen. Diese Nähe nicht zu verlieren, ist essenziell für das Bullen-Lager, denn würde der Nasdaq 100 durch das Vorwochentief rutschen (19.152 Punkte), wäre der Weg nach unten aus charttechnischer Sicht erst einmal frei. Und ein weiterer Aspekt würde der Gegenseite, sprich dem Bären-Lager, den nötigen Anreiz liefern, den dafür nötigen Druck zu machen:

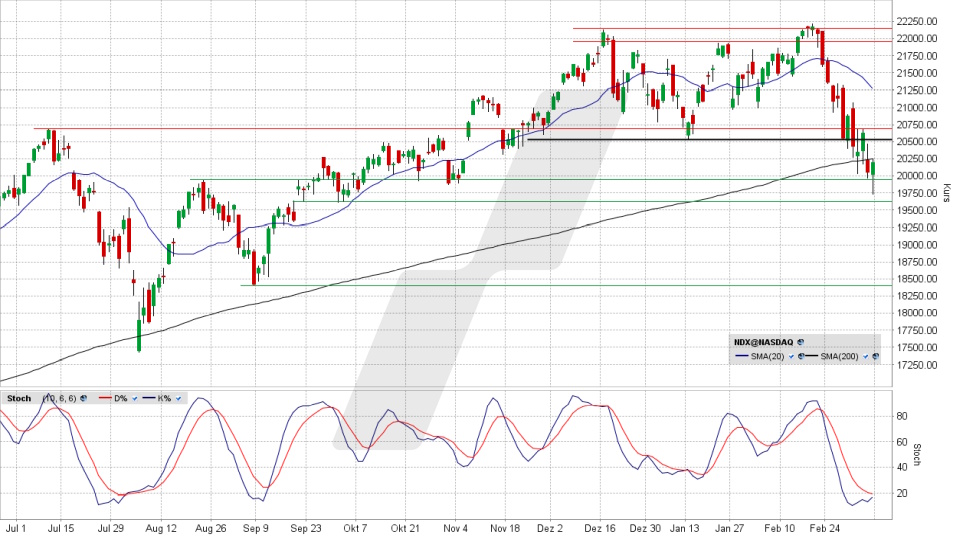

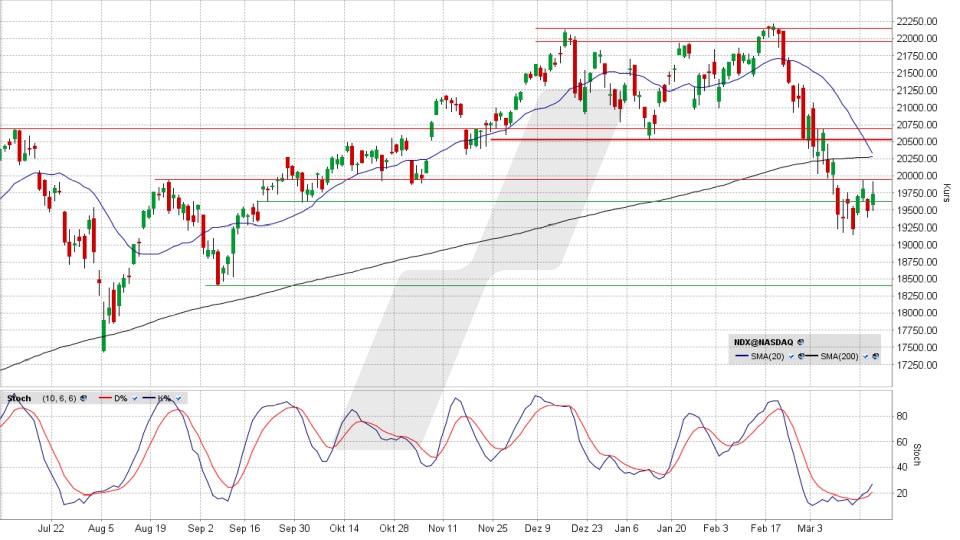

Wir sehen im Chart auf Tagesbasis, dass die 20-Tage-Linie kurz davor ist, die 200-Tage-Linie nach unten zu kreuzen. Ein solcher bärischer Crossover hat Signalwirkung, vor allem, wenn er – wie beim Nasdaq 100 – selten vorkommt. Das letzte Mal, dass die 20-Tage-Linie die 200er-Linie nach unten kreuzte, war im Februar 2022. Was dann für ein Jahr für den Index folgte, sehen wir im Wochenchart. Erst im Februar 2023 gelang dann ein bullischer Crossover, sprich, lief die 20-Tage-Linie zurück über die der letzten 200 Handelstage.

Es wundert also nicht, dass die Bullen hier nach jedem Strohhalm greifen. Ob es aber gelingt, neuen Abwärtsdruck über die morgige Terminmarkt-Abrechnung hinaus zu verhindern, ist zumindest fraglich. Denn das Umfeld bleibt ja problematisch. Und um nicht nur ihre Verteidigungsposition zu halten, sondern wirklich Zeichen zu setzen, müssten die Bullen beide gleitenden Durchschnitte, die Nackenlinie des Doppeltopps und das Hoch vom Sommer 2024 zurückerobern. Dazu bräuchte es Schlusskurse über 20.691 Punkten. Ein weiter Weg, vor allem, nachdem das Abrutschen vom Tageshoch am Mittwochabend deutlich gemacht hat, dass die Gegenseite nicht allzu beeindruckt von den Klimmzügen des Bullen-Lagers ist.

Investoren, Anleger und Trader geniessen mit einem Depot über LYNX den direkten Zugang zu nationalen und internationalen Börsenplätzen in Deutschland, Europa, den USA und Asien. Handeln Sie an 150 Märkten, in 33 Ländern und 24 Währungen. Jetzt informieren: Alle Märkte

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen