In dieser Analyse präsentieren wir Ihnen eine Short-Straddle-Strategie mit kurzer Laufzeit und einem potenziellen statistischen Vorteil.

Ziel dieses Artikels ist es, zu untersuchen, welche Erträge erzielt werden könnten, wenn Sie einen Straddle auf ausgewählte Aktien oder ETFs zu Beginn der Woche verkaufen und bis zum Ende der Woche halten. Wie würde sich diese Optionsstrategie entwickeln, wenn sie kontinuierlich Woche für Woche umgesetzt wird?

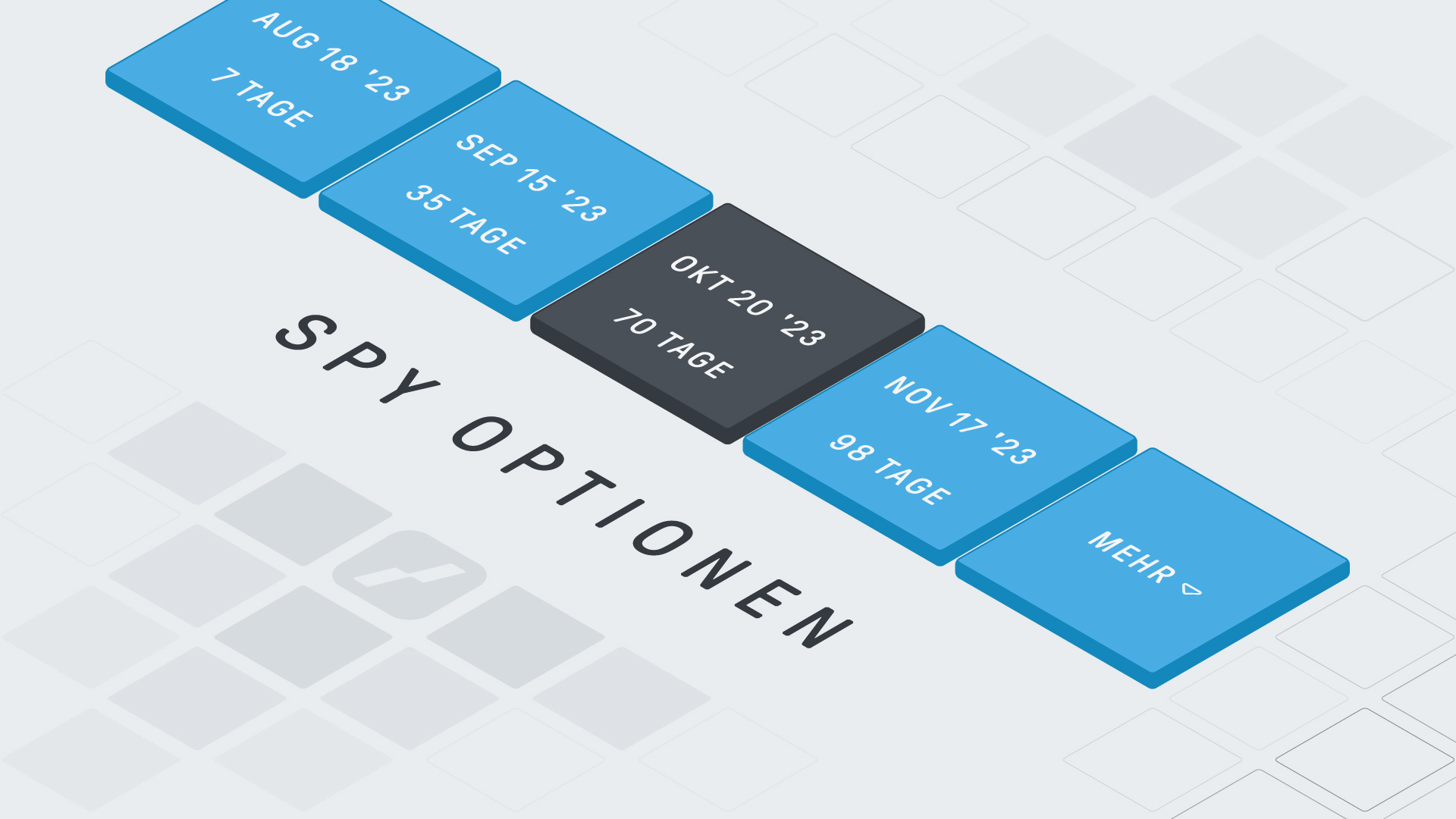

Der Ansatz sieht vor, jeden Montag um ca. 16:00 Uhr einen Straddle zu verkaufen, dessen Verfallsdatum auf den darauffolgenden Freitag fällt. Dieser Short Straddle wird am Freitag gegen 22:00 Uhr, kurz vor Börsenschluss der US-Börsen, wieder geschlossen (zurückgekauft). Pro Trade wird ein Kontrakt gehandelt, bestehend aus einer Call- und einer Put-Option. Die Strategie erzielt einen Gewinn, wenn der Wert des Straddles im Laufe der Woche sinkt.

Mit einer Laufzeit von lediglich fünf Handelstagen ist diese Strategie äusserst kurzfristig ausgerichtet. Sie dient nicht als langfristige Investitionsmöglichkeit, sondern ist rein spekulativ und richtet sich an aktive, erfahrene Trader.

Wichtige Parameter der Analyse

Die Analyse umfasst eine Betrachtungsperiode von 12 Wochen, in der der Verkauf eines Straddles mit einer Laufzeit von fünf Handelstagen simuliert wurde.

Um die Qualität und Zuverlässigkeit der Ergebnisse sicherzustellen, wurden folgende Kriterien für die Auswahl von Basiswerten definiert:

- Marktkapitalisierung: Es wurden ausschliesslich Aktien von Unternehmen oder ETFs mit einer Marktkapitalisierung von mindestens 1 Milliarde US-Dollar berücksichtigt.

- Optionshandelsvolumen: Das durchschnittliche tägliche Handelsvolumen der Optionen musste mindestens 5.000 Kontrakte betragen.

- Spanne zwischen Geld- und Briefkurs: Der Spread des Straddles durfte nicht mehr als 1 US-Dollar betragen.

- Trefferquote: Die Strategie sollte eine Trefferquote (Verhältnis von Gewinntrades zu allen Trades) von mindestens 75 % aufweisen.

- Durchschnittsgewinn: Der durchschnittliche Gewinn aller Trades, einschliesslich Verlusttrades, sollte mindestens 30 % der vereinnahmten Prämie betragen.

Das Ergebnis unserer Analyse für den Short Straddle

Auf Basis dieser strengen Parameter wurde ein geeigneter Short Straddle selektiert. In den letzten 12 Wochen erfüllte dieser Basiswert die Anforderungen für eine erfolgreiche wöchentliche Short-Straddle-Strategie:

| Aktie (Ticker) | Name | Trefferquote | Durchschnittsgewinn | Maximaler Gewinn | Schlechtestes Ergebnis |

|---|---|---|---|---|---|

| QCOM | Qualcomm | 92 % | 332 $ | 822 $ | -112 $ |

Wir nehmen den Short Straddle auf Qualcomm (US Ticker: QCOM) etwas näher unter die Lupe. In den letzten 12 Wochen waren 11 von insgesamt 12 Short Straddles auf diesen Basiswert Gewinner und erbrachten einen Profit von durchschnittlich 332 $ je Kontrakt. Der grösste Gewinn belief sich auf 821,50 $ und das schlechteste Ergebnis betrug -111,50 $ (Verlust) je Kontrakt.

Dass die Short Straddles der letzten 12 Wochen auf diesen Basiswert besonders erfolgreich waren, heisst nicht unbedingt, dass die zukünftigen Straddles erfolgreich sein werden. Die Analyse gibt nur Auskunft darüber, welcher Basiswert sich in der Vergangenheit für einwöchige Short Straddles besonders eignete. Es kann auch vorkommen, dass die kommenden Wochen zu Verlust-Trades führen, bevor sich die Gewinnstrecke fortsetzt. Bei statistischen Analysen muss immer damit gerechnet werden, dass Gewinnreihen unterbrochen werden.

Die Analyse wurde so ausgeführt, dass die Optionen immer zum Mittelpunkt zwischen Briefkurs und Geldkurs gehandelt wurden.

Für den Einstieg in die Position ist der Kurs vom Basiswert am 16. Dezember 2024 um 16:00 Uhr entscheidend, um die Basispreise passend am Geld auszuwählen. Ein Einstieg in den nachfolgenden Wochen ist ebenfalls möglich.

Angenommen, der Basiswert notiert zum Zeitpunkt der Trade-Eröffnung bei 158,53 $. In diesem Fall käme ein Short Straddle mit Basispreisen von 157,50 $ und einer Laufzeit bis zum 20. Dezember 2024 in Betracht. Dieser Straddle würde voraussichtlich eine Prämie von 403 $ bis 1415 $ je Kontrakt einbringen – basierend auf den minimalen und maximalen Prämien der zuletzt analysierten Trades.

Betrachten wir die aktuellen Kurse der QCOM-Optionen, würde der Straddle ca. 643 $ an Prämie einbringen. Die Optionen-Kombination würde dann einen Gewinn liefern, wenn QCOM am 20. Dezember 2024 zwischen 151,07 $ und 163,93 $ notiert. Das sind die beiden Gewinnschwellen des Straddles.

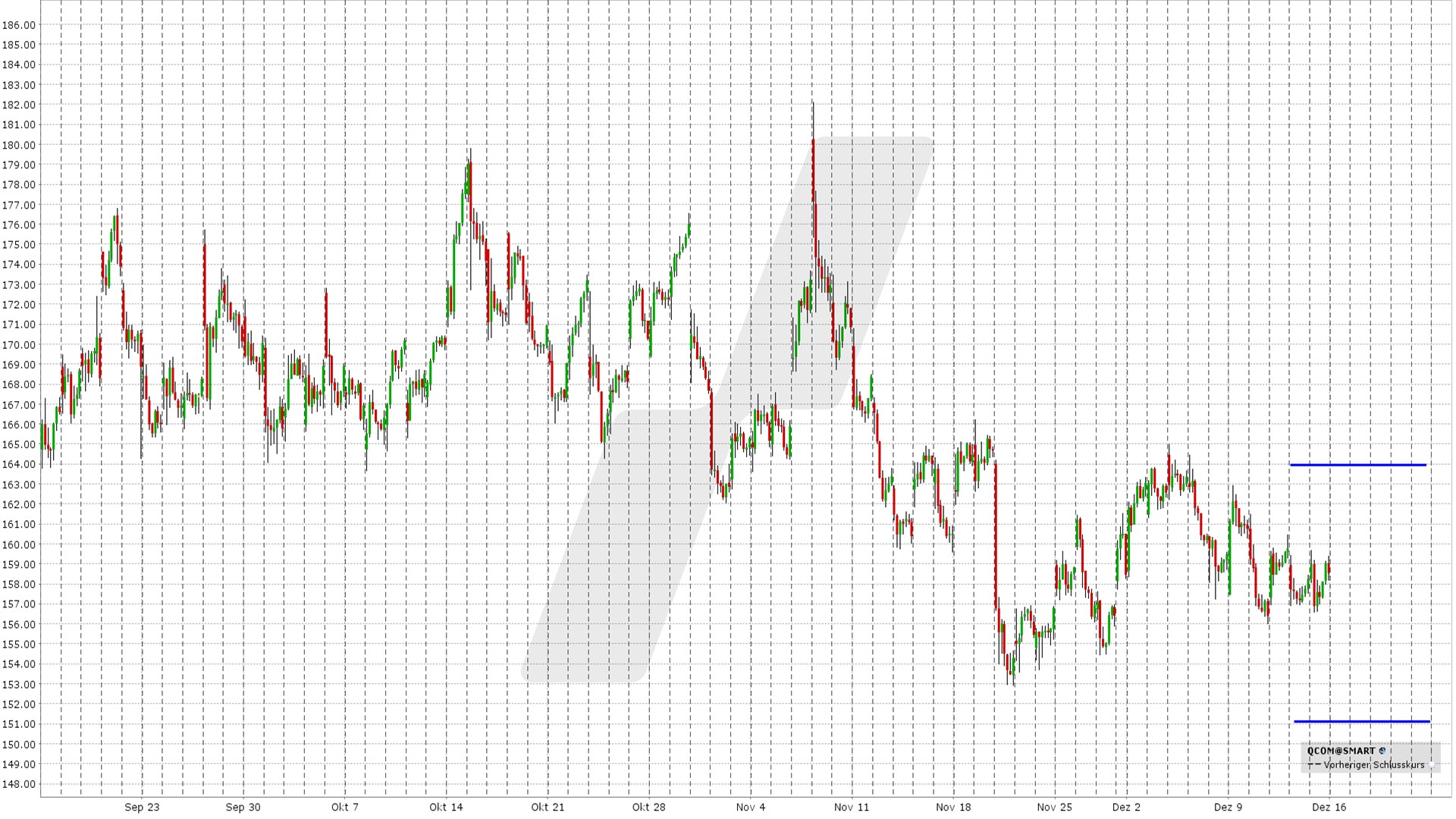

3-monatiger Stunden-Chart von QCOM

Der Short Straddle liefert einen Gewinn, wenn die Aktie am Ende der Laufzeit am 20. Dezember 2024 innerhalb des Korridors notiert, der durch die blauen Linien definiert ist. Nach Börseneröffnung am 16. Dezember 2024 muss jedoch die neue Ausgangslage für den Straddle berücksichtigt werden.

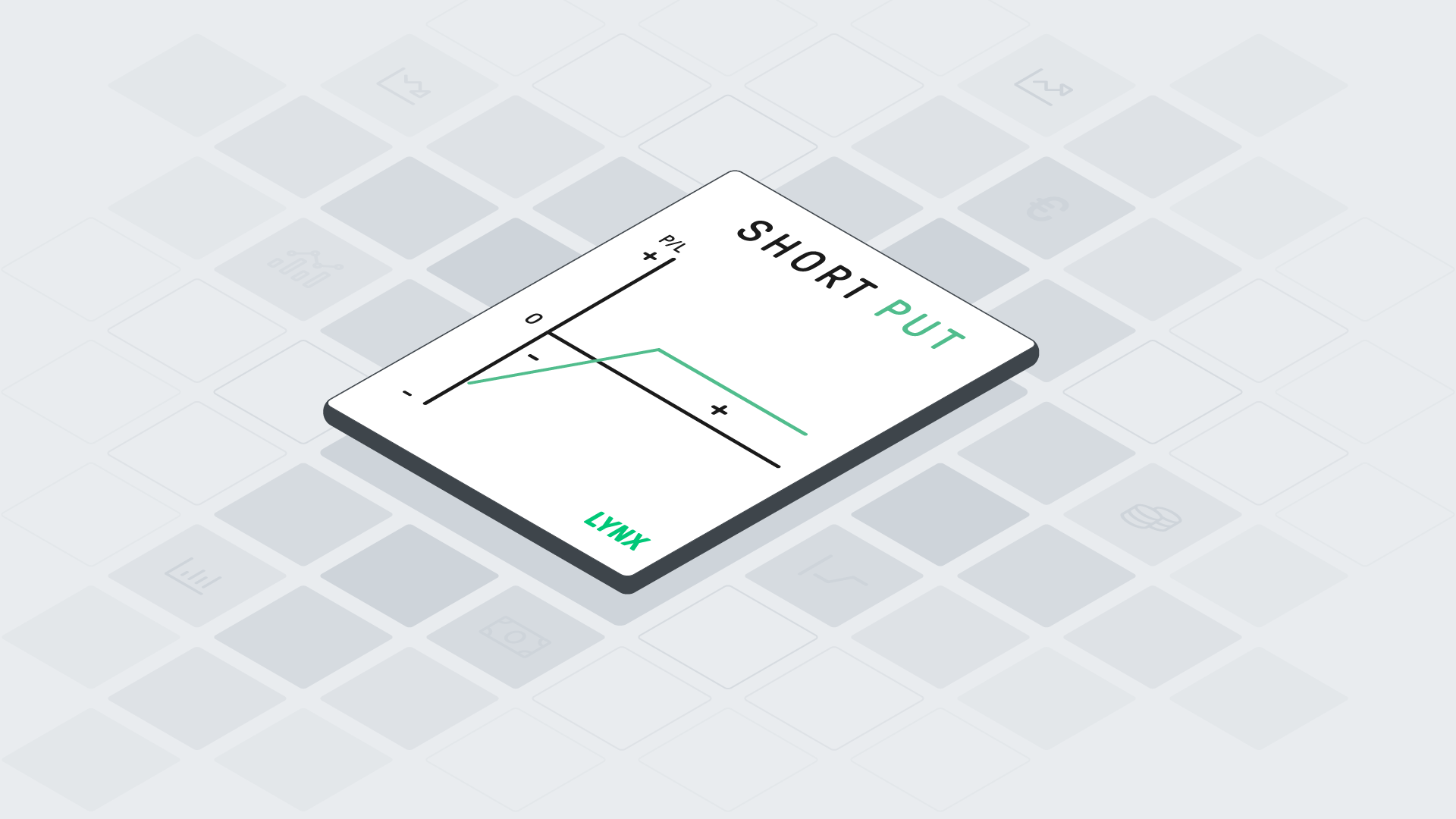

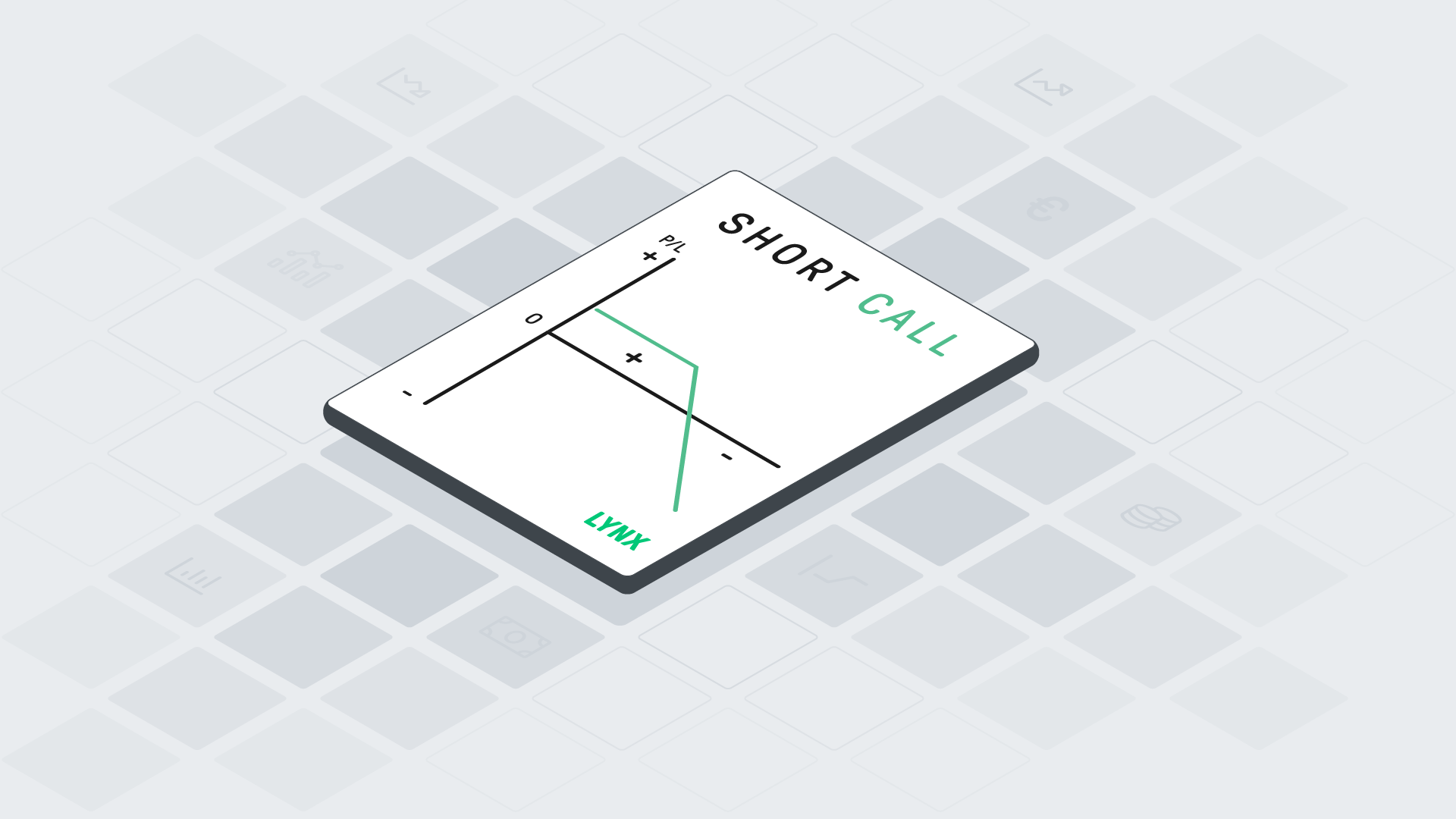

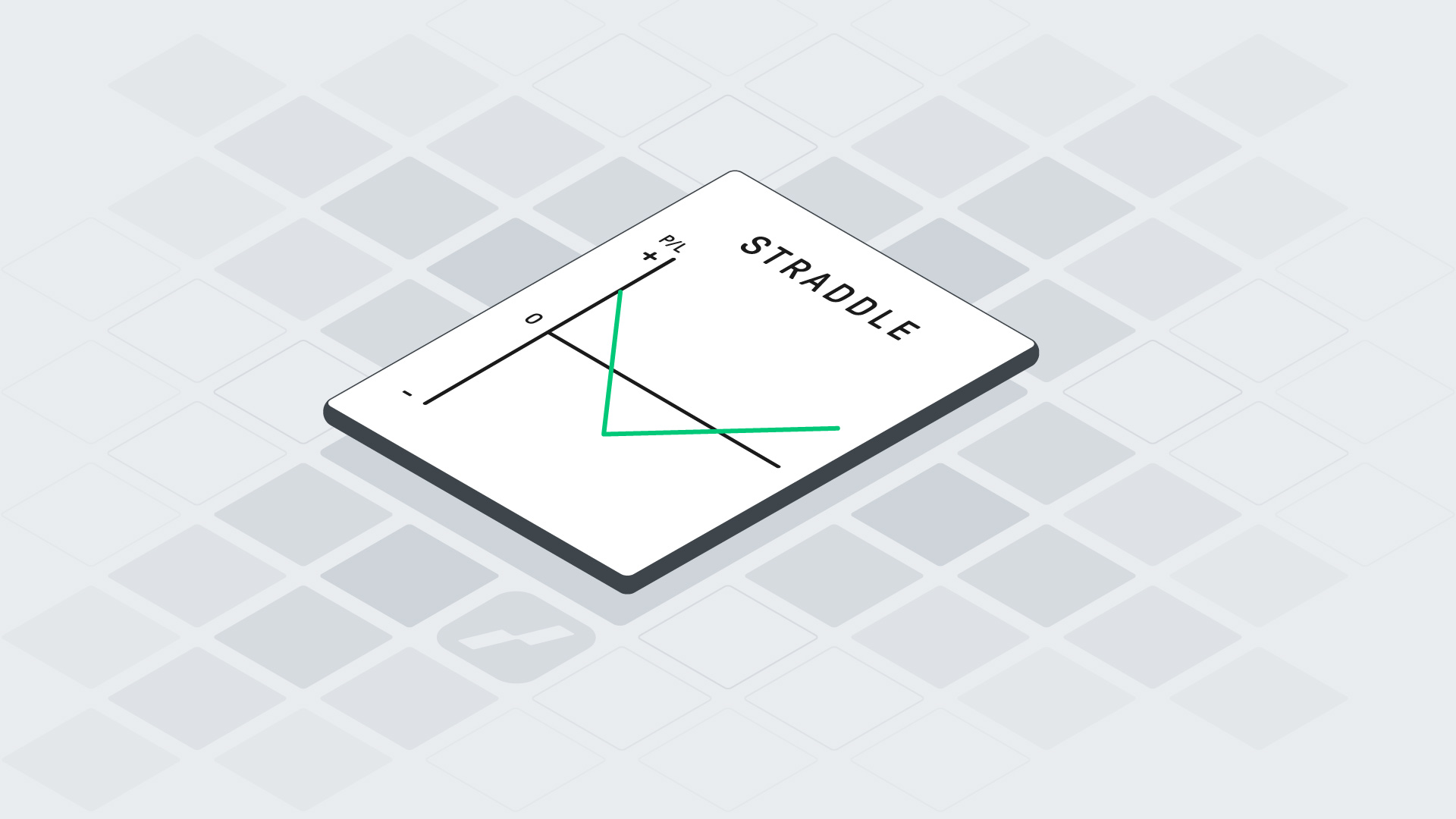

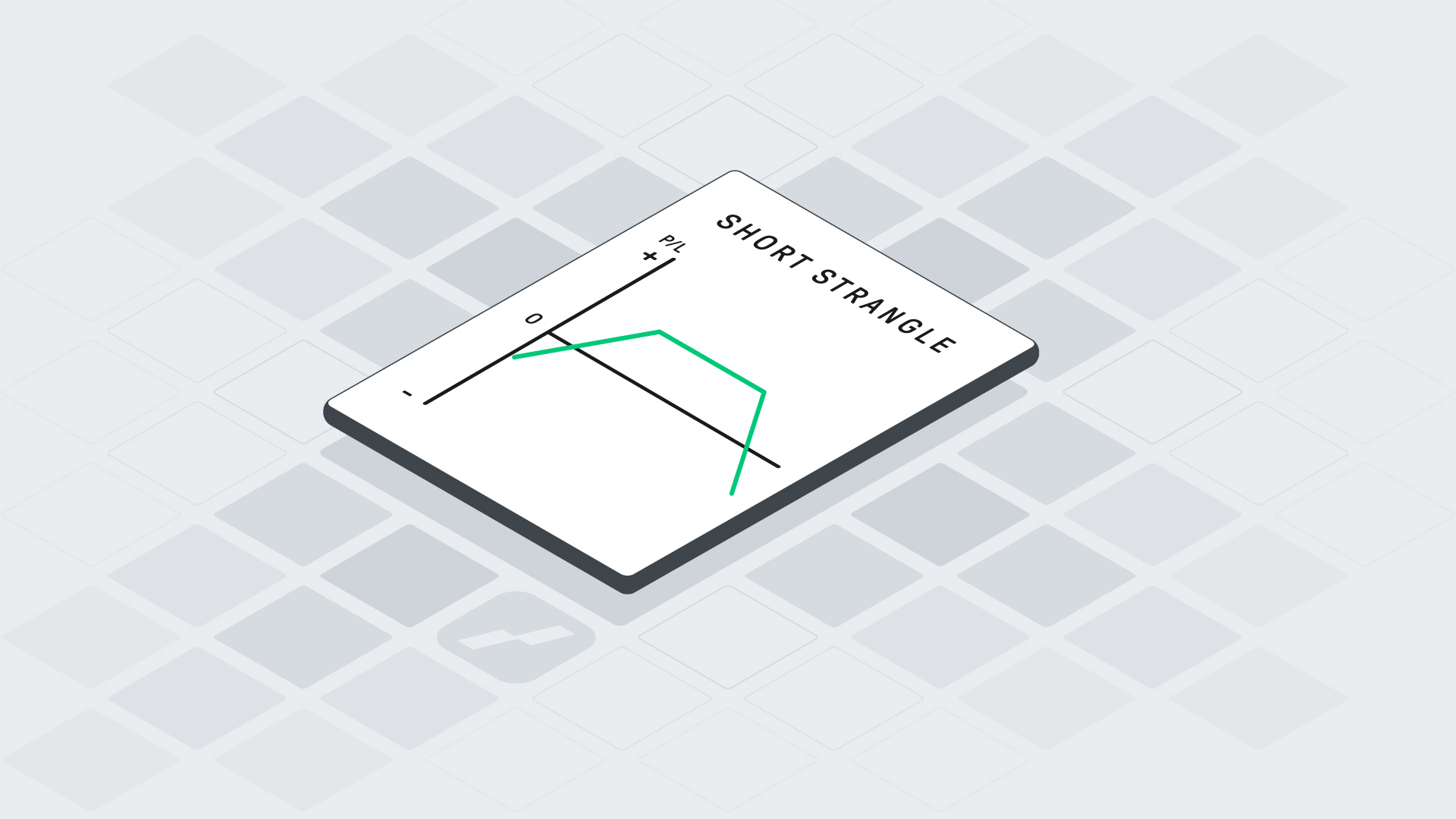

Das Prinzip des Short Straddles

Bei dieser Kombination werden eine Put Option und eine Call Option gleichzeitig verkauft. (Short Put und Short Call). Beide Optionen sind am Geld, das heisst ihre Basispreise entsprechen dem aktuellen Kurs des zugrundeliegenden Basiswerts (oder befinden sich so nah wie möglich am aktuellen Kurs). Durch den Verkauf erhalten Sie eine Prämie, die dem maximalen möglichen Gewinn entspricht. Das Risiko eines Short Straddles ist hingegen unbegrenzt.

Die Laufzeiten beider Optionen sind gleich und entsprechen dem Freitag, an dem der Straddle geschlossen wird.

In der Umsetzung ist ein Short Straddle sehr einfach. Sie müssen die Optionen nicht einzeln handeln: Sie können sie mit einer einzigen Transaktion kombiniert handeln, sowohl bei der Eröffnung des Trades, als auch bei der Schliessung. Dazu eignet sich unteren anderem der OptionTrader in Ihrer Handelsplattform TWS.

Am Tag der Schliessung des Trades wird kurz vor Börsenschluss die komplette Position glattgestellt (sowohl die Put Option als auch die Call Option werden zurückgekauft).

Die Erwartung beim Short Straddle ist, dass der Basiswert bis zur Schliessung des Trades so nah wie möglich am Basispreis der Optionen bleibt.

Mehr Informationen zum Short Straddle erhalten Sie in unserem Artikel: Optionsstrategie Short Straddle.

Fazit: Der ausgewählte Short Straddle – Eine Chance für blitzschnelle Trades

Der vorgestellte Backtest (rückwirkende Analyse) zeigt eine Handelsstrategie mit attraktivem Gewinnpotenzial, die jedoch auch erhebliche Risiken birgt. Bei Short Straddles ist der Gewinn auf die vereinnahmte Prämie begrenzt, während das maximale Verlustrisiko theoretisch unbegrenzt ist, falls sich der Basiswert stark bewegt.

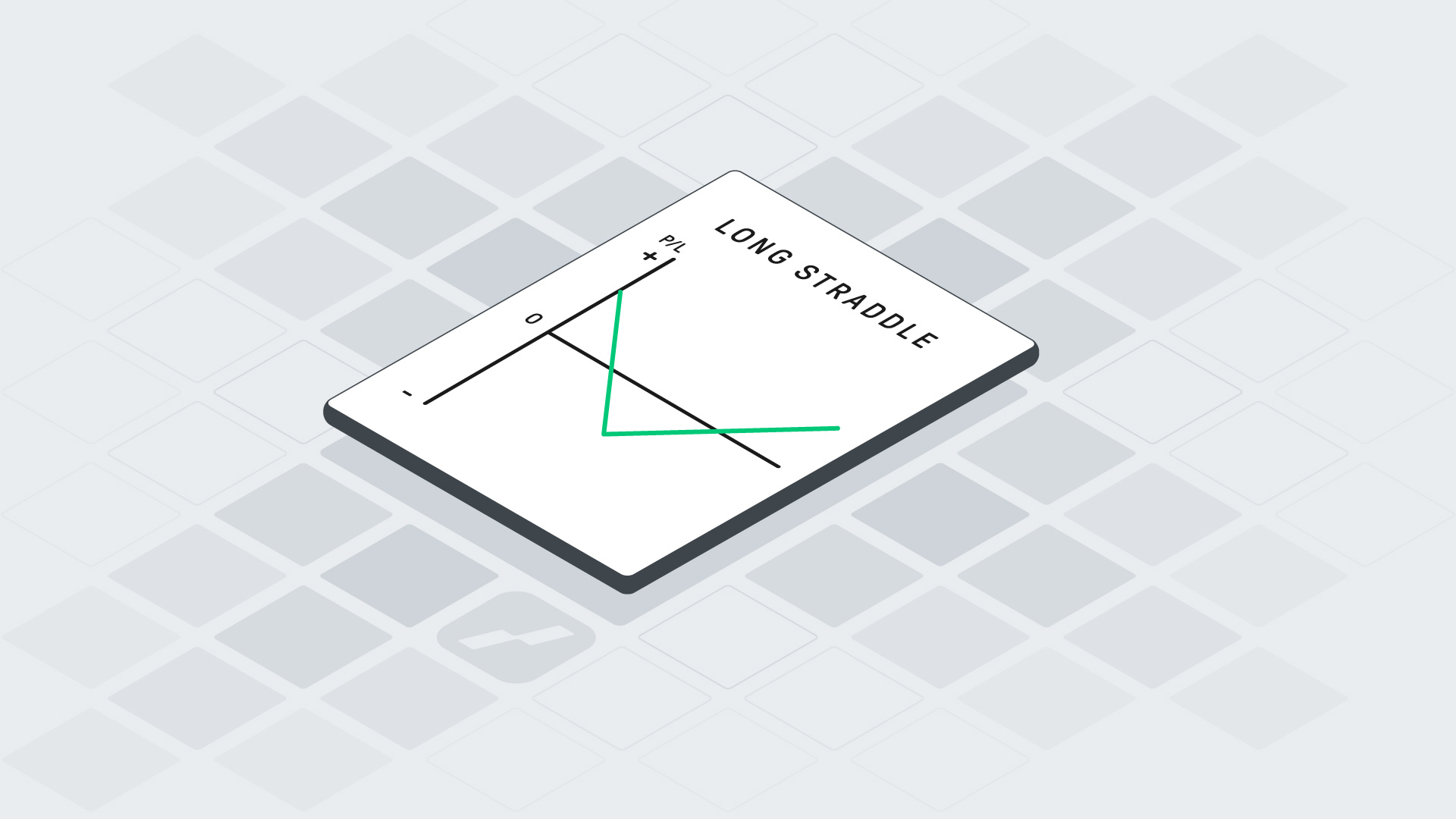

Das bedeutet jedoch nicht, dass ein Short Straddle weniger vorteilhaft ist als sein Pendant, der Long Straddle (gekaufter Straddle). Im Gegenteil: Die Wahrscheinlichkeit, dass sich der Basiswert nur wenig bewegt, kann grösser sein als die eines starken Kursausschlags. Dies macht den Short Straddle in bestimmten Marktsituationen zu einer potenziell vorteilhaften Strategie.

Es ist jedoch wichtig zu betonen, dass vergangene Ergebnisse keine Garantie für zukünftigen Erfolg bieten. Auch der nächste Short Straddle auf QCOM könnte Verluste verursachen. Short Straddles sind hochspekulative Handelsansätze, und Trader müssen bereit sein, das damit verbundene Risiko vollständig zu tragen. Für erfahrene und aktive Trader können Short Straddles dennoch eine attraktive Möglichkeit sein, da sie nahezu täglich und wöchentlich interessante Handelschancen eröffnen.

Dringend empfohlen sind vorzeitige Gewinnmitnahmen sowie der Einsatz von Stop-Loss-Orders, um potenzielle Verluste zu begrenzen und die Risikokontrolle zu optimieren.

Über den Optionen Broker LYNX können Sie direkt an den Terminbörsen mit Optionen handeln und von den einzigartigen Möglichkeiten der Assetklasse Optionen profitieren. Besuchen Sie unser Optionsportal, um alles über diese Anlageklasse zu erfahren und zu lernen.

Als Daytrader, Anleger oder Investor profitieren Sie über den Online Broker LYNX von einem ausgezeichneten Angebot, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Handeln Sie diese Trading-Idee doch einfach risikolos mit unserem kostenfreien Demokonto nach.

Alles über Optionen:

Volatilität

Griechen