|

Lassen Sie sich den Artikel vorlesen:

|

Beide Bedeutungen werden wir für Sie im Folgenden näher betrachten.

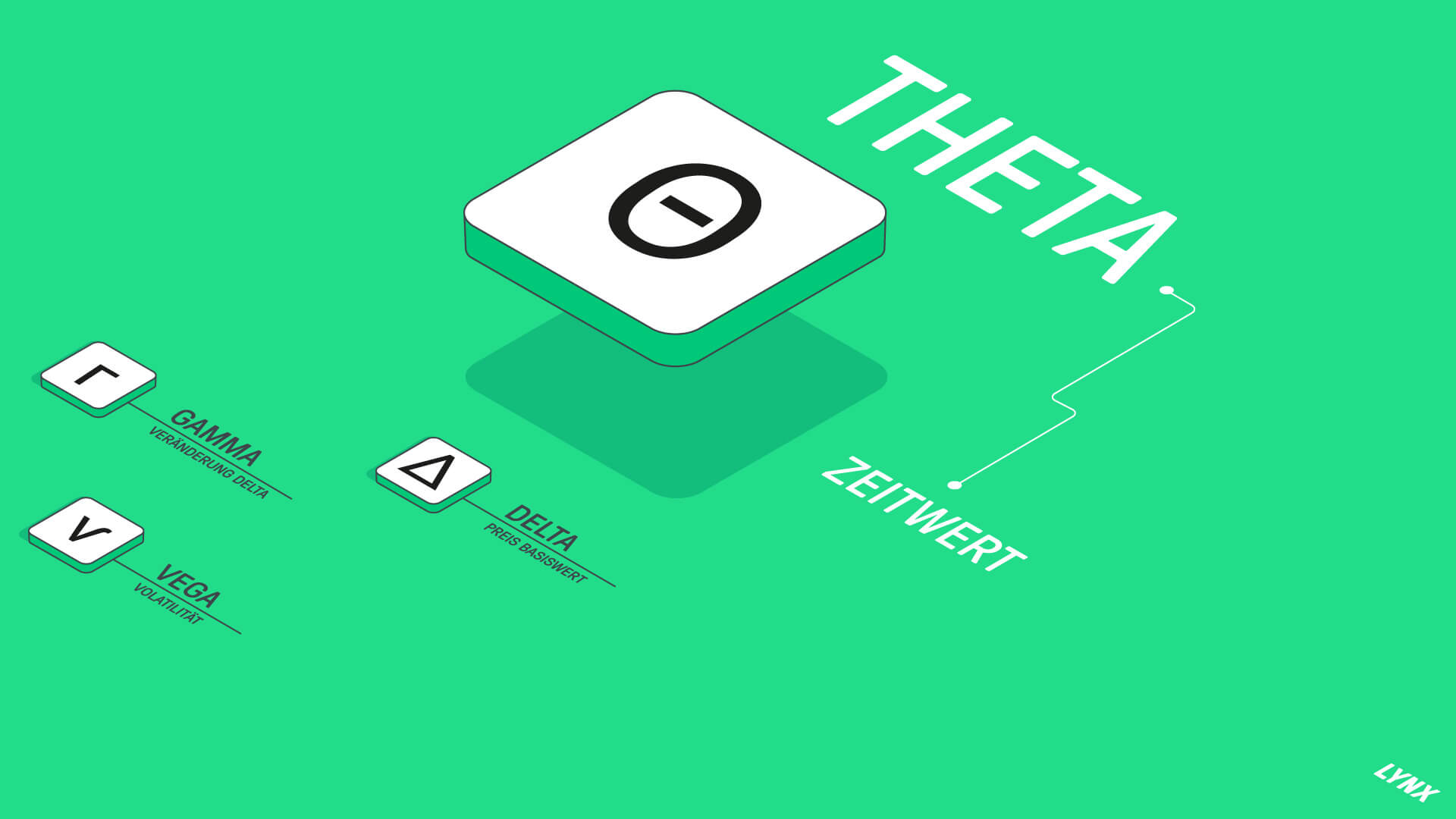

Die Preisänderung einer Option im Verhältnis zu einer Preisänderung des Basiswertes

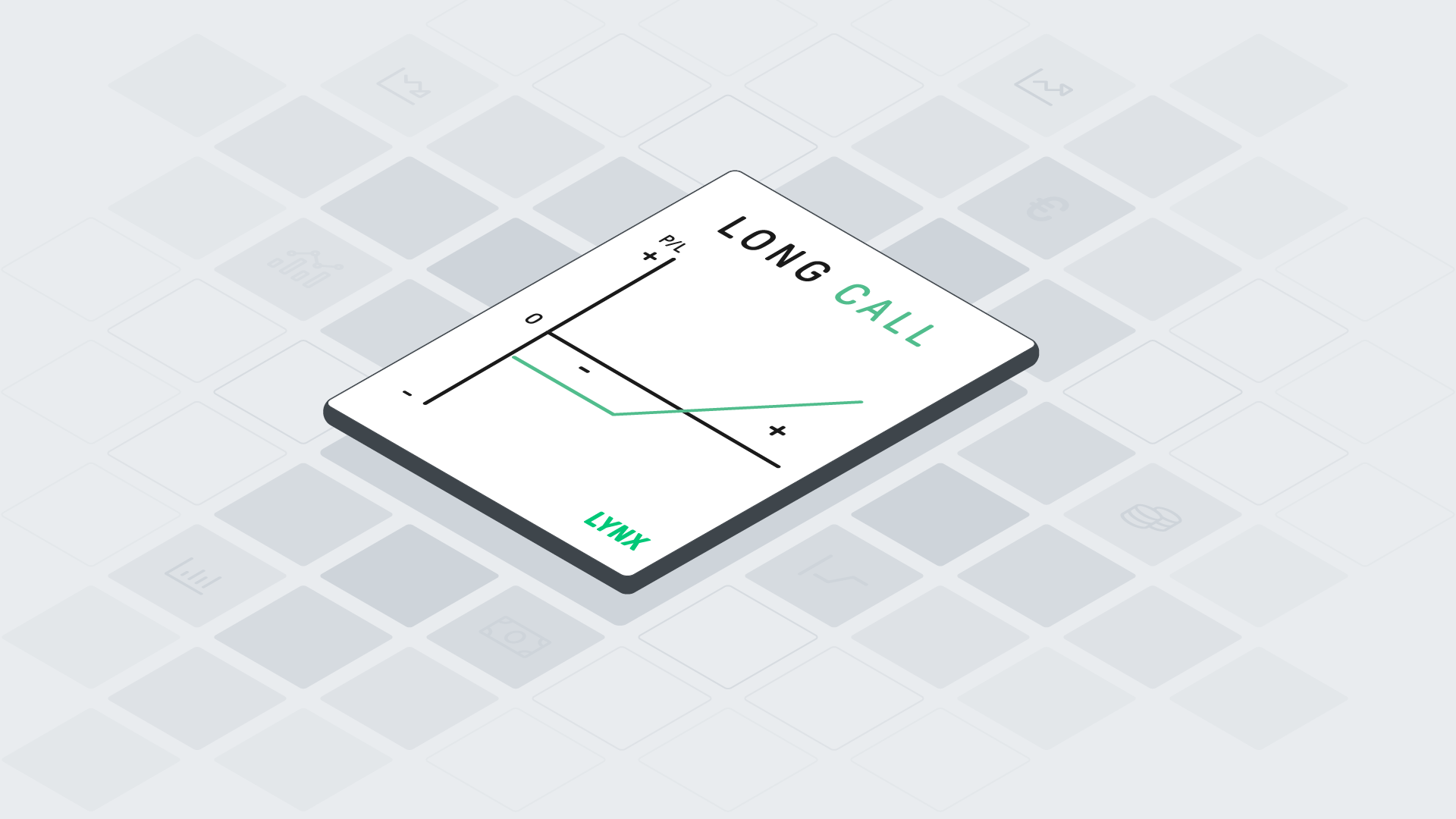

Die erste Verwendung ist allgemeinhin am geläufigsten. Das Delta bezieht sich auf die Wertveränderung der Option in Relation zur Kursbewegung des Basiswertes. Bei einer Preisveränderung des Basiswertes wird standardmässig von einem Anstieg oder Absinken des Preises um eine Geldeinheit (z. B. € 1) ausgegangen. Der Anleger, der bei einer Aktie auf eine Kurssteigerung spekuliert, könnte statt der Aktie auch eine Call-Option kaufen. Wenn die Aktie dann um € 1 steigt, so gewinnt in der Regel auch die gekaufte Call-Option an Wert. Jedoch steigt der Optionspreis in den meisten Fällen nicht genau um € 1, sondern um einen abweichenden Betrag. Das Delta gibt an, wie stark der Anstieg in Relation zur Aktie tatsächlich ist, unter der Voraussetzung, dass alle anderen Faktoren unverändert bleiben.

Das Delta einer Option wird als Dezimalzahl angegeben und kann nur Werte zwischen 0 und 1 annehmen. Wenn eine Option ein Delta von 0,60 hat, dann wirkt sich die Wertveränderung der Aktie um € 1 um € 0,60 auf den Optionspreis aus. Da Call-Optionen eine positive Korrelation zum Preis des Basiswertes haben (wenn der Preis des Basiswertes steigt, steigt auch der Wert der Call-Option), ist das Delta von Call-Optionen positiv. Für Put-Optionen gilt das Gegenteil. Da die Korrelation von Put-Optionen zum Preis des Basiswertes negativ ist (wenn der Preis des Basiswertes steigt, sinkt der Wert der Put-Option), haben Put-Optionen ein negatives Delta.

Ein Beispiel zur Illustration:

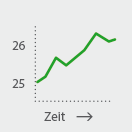

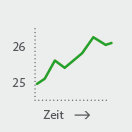

Die Deutsche Post Aktie notiert bei € 25. Eine Call-Option mit einem Delta von 0,60 notiert bei € 1.

Lassen wir in diesem Beispiel die übrigen Preisfaktoren ausser Acht, dann nimmt der Wert der Call-Option um € 0,60 zu, wenn die Deutsche Post Aktie um € 1 von € 25 auf € 26 steigt. Der Wert dieser Call-Option beträgt nach der Kurssteigerung der Aktie ca. € 1,60.

Falls der Wert der Deutsche Post Aktie um € 1 von € 25 auf € 24 sinkt, nimmt der Wert der Call-Option um ca. € 0,60 ab. Die Call-Option kostet demnach nur noch € 0,40.

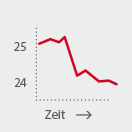

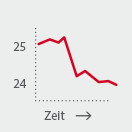

Bei Put-Optionen ist das Delta negativ. In dem obigen Beispiel, in welchem die Deutsche Post Aktie bei € 25 notiert, hat eine Put-Option mit einer Optionsprämie von € 0,70 beispielsweise ein Delta von -0,40.

Wenn der Aktienkurs der Deutschen Post um € 1 sinkt, von € 25 auf € 24, so steigt der Wert der Put-Option um € 0,40 auf € 1,10.

Steigt der Aktienpreis der Deutschen Post um € 1 von € 25 auf € 26, so verliert die Put-Option € 0,40 Euro an Wert.

Die Deltaposition = Aktienanzahl, die durch eine Optionsposition abgebildet wird

Die Deltaposition gibt die Anzahl der Aktien an, die durch eine Optionsposition abgebildet wird. Ein Optionsanleger, der zum Beispiel 10 Call-Optionen der Deutschen Post (Kontraktgrösse 100) mit einem Delta von 0,60 besitzt, hat indirekt eine Position in Höhe von 600 (= 10 Optionen x 100 Aktien x 0,60) Aktien der Deutschen Post.

Die Deltaposition ist daher „600 Deltas long“. Hat dieser Anleger zum Beispiel auch 5 Put-Optionen Deutsche Post mit einem Delta von -0,40 gekauft, dann beträgt seine Gesamtposition von 15 Optionen „400 Deltas long“. Diese setzt sich zusammen aus den 600 Deltas der Call-Optionen und -200 (= 5 Optionen x 100 Aktien x -0,40) Deltas der Put-Optionen.

Erfolgreich handeln mit Optionen

Abonnieren Sie jetzt unseren kostenlosen Newsletter und erhalten Sie regelmässig praxisnahe Erklärungen bewährter Optionsstrategien, Termine zu Webinaren sowie Trading-Tipps für Optionen von unseren Experten.

Die Entwicklung des Delta

Das Delta einer Call-Option kann sich im Laufe der Zeit enorm verändern. Dazu ein Beispiel:

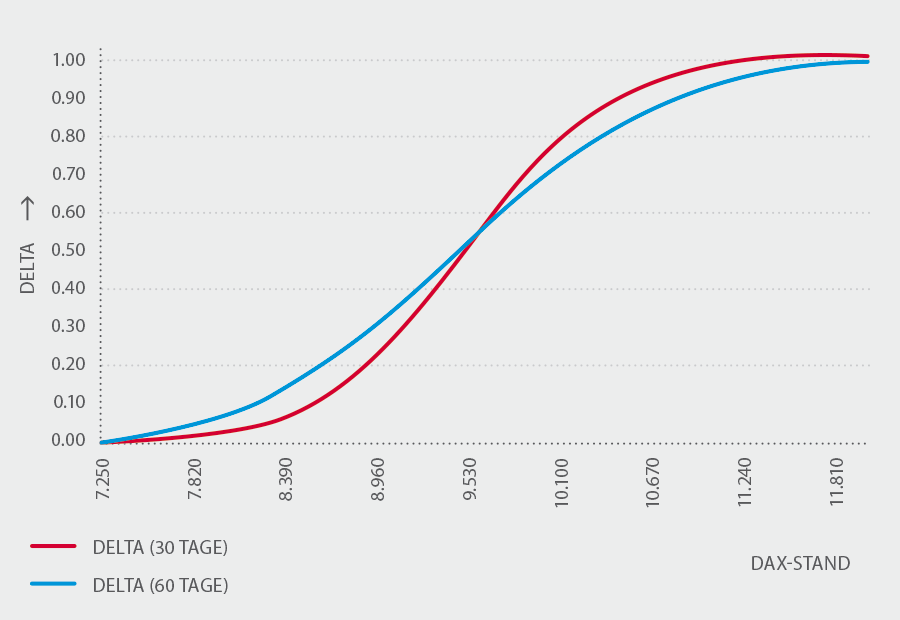

Die Abbildung zeigt die Entwicklung des Deltas einer Call-Option auf den DAX-Index mit einem Ausübungspreis von 9.550 Punkten. Die blaue Linie zeigt das aktuelle Delta bei 60 Tagen Restlaufzeit an, während die rote Linie das Delta derselben Option mit 30 Tagen Restlaufzeit abbildet. Bei einem Stand des DAX-Index von 9.550 Punkten (wenn die Call-Option am Geld ist), beträgt das Delta jeweils 0,50.

Wenn der DAX-Index in Richtung der 8.000 Punkte fällt, so nimmt das Delta deutlich ab und beträgt fast null. Steigt der DAX-Index hingegen auf 10.500 Punkte, dann nähert sich das Delta dem Höchstwert von 1. Es macht dabei jedoch einen deutlichen Unterschied, welche Restlaufzeit die Option aufweist. Wie Sie in der Grafik sehen können, liegt die rote Linie ab einem Stand von mehr als 9.550 Punkten (wenn die Call-Option im Geld ist) höher als die blaue Linie. Daraus lässt sich ableiten, dass das Delta einer Call-Option, die im Geld ist, grösser wird, je näher das Verfallsdatum näher rückt. Fällt der DAX dagegen unter 9.550 Punkte, so befindet sich die Call-Option aus dem Geld. In diesem Fall wird das Delta geringer, je näher das Verfallsdatum rückt.

Die Tabelle zeigt das Delta einer Call-Option auf die Deutsche Post mit einer Laufzeit von zwei Monaten bei einem Aktienkurs von € 25. Eine Option mit einem Ausübungspreis von € 23 hat ein Delta von 0,80, d.h. ein Anstieg des Aktienpreises der Deutschen Post um € 1 sorgt für eine Wertsteigerung der Call-Option um € 0,80. Je höher der Ausübungspreis der Call-Option liegt (und die Option also weiter aus dem Geld ist), desto kleiner wird das Delta.

Eine Call-Option am Geld hat ein Delta von etwa 0,50. Eine aus dem Geld befindliche Call-Option mit einem Ausübungspreis von € 27, hat ein Delta von etwa 0,10.

| Ausübungspreis | Delta |

| 23 | 0,80 |

| 24 | 0,65 |

| 25 | 0,50 |

| 26 | 0,25 |

| 27 | 0,10 |

Alles über Optionen:

Volatilität

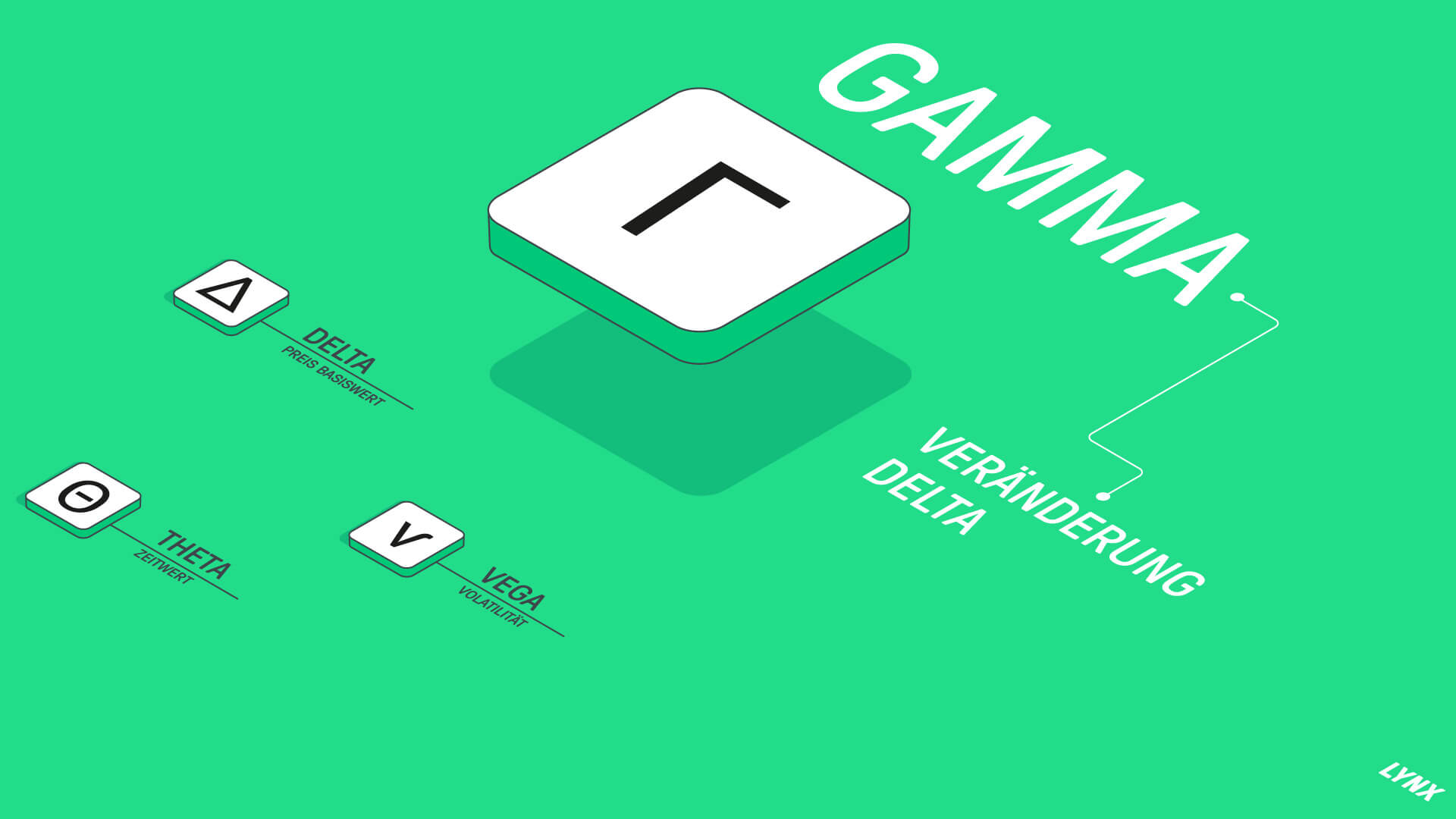

Griechen