Eine Call-Option, auf Deutsch Kaufoption, ist ein Finanzinstrument, das seinem Inhaber das Recht einräumt, ein bestimmtes Wertpapier zu einem festgelegten Preis innerhalb eines bestimmten Zeitraums zu kaufen.

Was ist eine Call Option?

Call-Optionen sind Finanzkontrakte, die dem Optionskäufer das Recht, aber nicht die Verpflichtung geben, eine Aktie, eine Anleihe, einen ETF, einen Rohstoff oder einen anderen Vermögenswert zu einem bestimmten Preis innerhalb eines bestimmten Zeitraums zu kaufen.

Die Aktie, die Anleihe usw. werden als Basiswerte bezeichnet. Der Käufer einer Call-Option profitiert, wenn der Preis des Basiswerts steigt.

Eine Call Option sollte nicht mit einem Call-Optionsschein verwechselt werden. Call-Optionsscheine sind Derivate, die von Banken emittiert werden. Call-Option werden hingegen nicht von einer Bank emittiert.

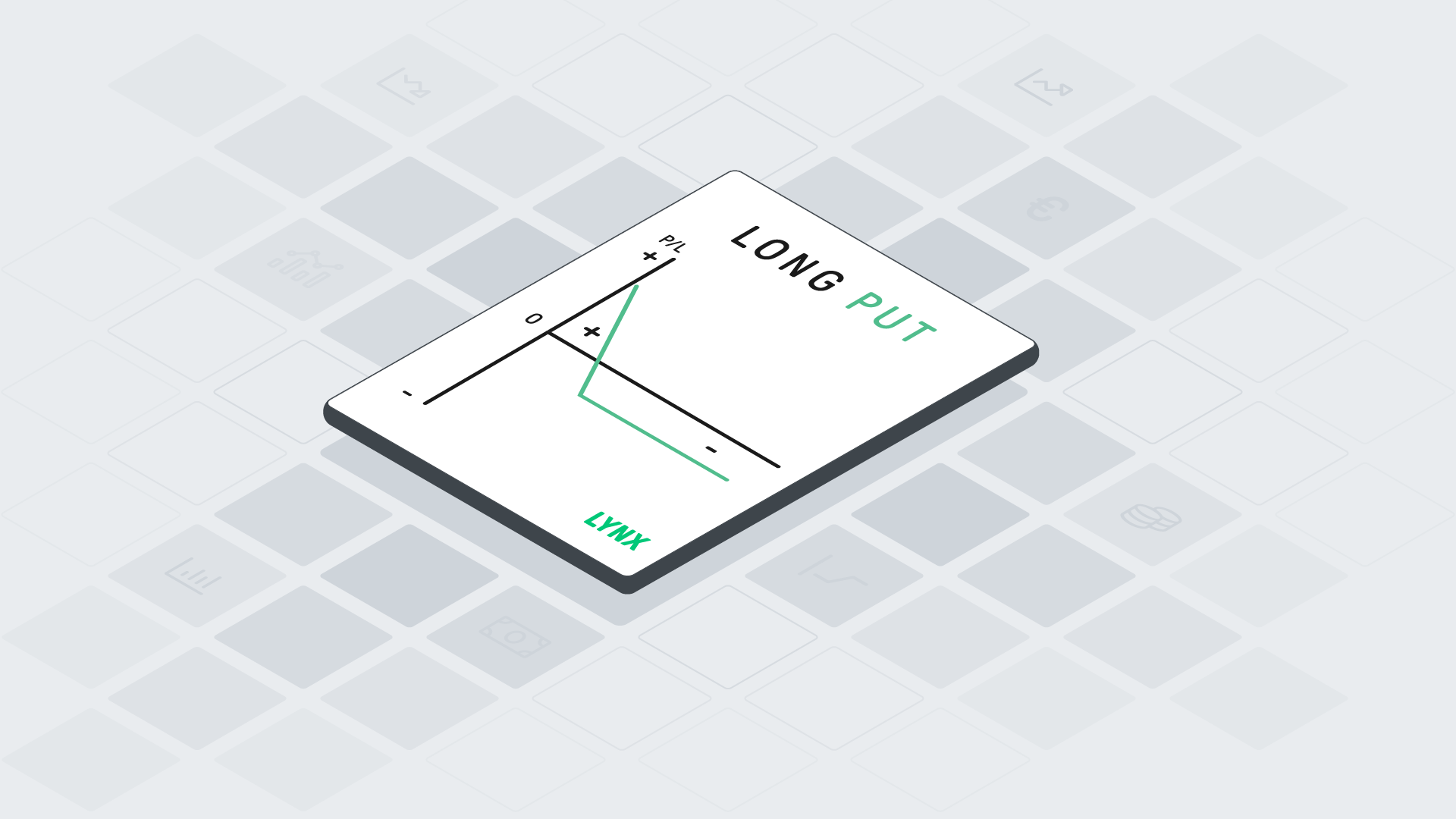

Eine Call Option kann mit einer Put-Option verglichen werden, die dem Inhaber das Recht gibt, den zugrundeliegenden Basiswert zu einem bestimmten Preis am oder vor dem Ablaufdatum (auch Verfallstermin oder Fälligkeit genannt) zu verkaufen.

- Ein Call ist ein Optionsvertrag, der dem Inhaber das Recht, aber nicht die Verpflichtung gibt, eine bestimmte Menge eines Basiswerts zu einem bestimmten Preis innerhalb einer bestimmten Zeit zu kaufen.

- Der festgelegte Preis wird als Ausübungspreis oder Basispreis bezeichnet, und der festgelegte Zeitpunkt, zu dem der Kauf erfolgen kann, ist der Verfallstermin oder die Fälligkeit.

- Für den Kauf einer Call-Option zahlen Sie eine Gebühr, die sogenannte Prämie; diese Gebühr ist der Höchstbetrag, den Sie bei einer Call-Option verlieren können.

- Call-Optionen können zu Spekulationszwecken gekauft (Long Call) oder zu Ertragszwecken (Einnahmen von Prämien) verkauft (Short Call) werden.

- Call-Optionen können auch im Rahmen von Spread- oder Kombinationsstrategien gehandelt werden.

Verstehen von Call Optionen

Nehmen wir an, der Basiswert ist eine Aktie. Call-Optionen geben dem Inhaber das Recht, je gehandeltem Optionskontrakt 100 Aktien eines Unternehmens zu einem bestimmten Preis, dem so genannten Ausübungspreis, bis zu einem bestimmten Datum, dem Verfallsdatum, zu kaufen.

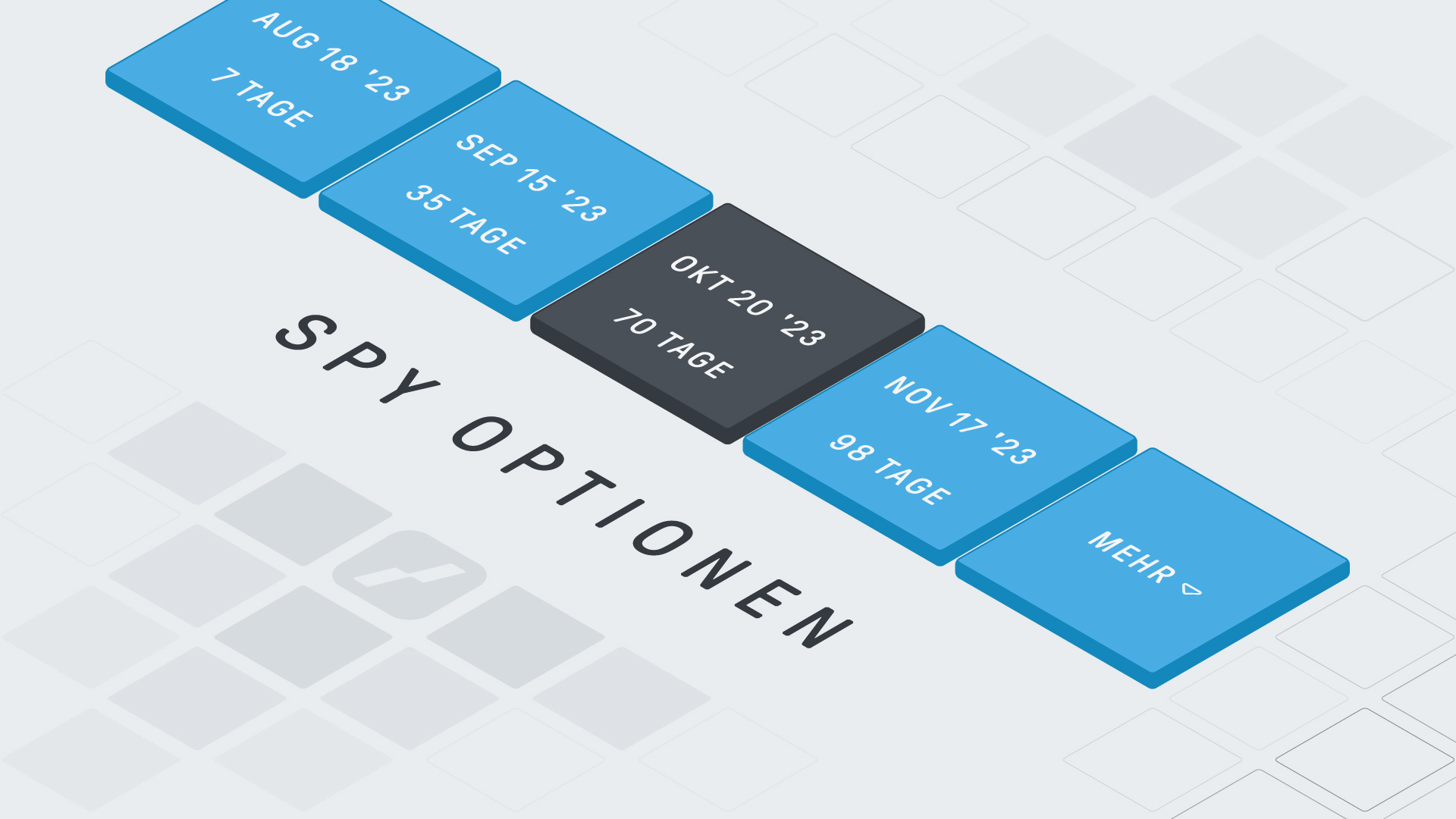

Beispielsweise kann ein einzelner Call-Optionskontrakt dem Inhaber das Recht geben, 100 Aktien von Coca-Cola zu einem Preis von 60$ bis zum Verfallsdatum drei Monate später zu kaufen. Es gibt in der Regel eine Vielzahl an Verfallsterminen und Ausübungspreisen, die Anleger wählen können.

Wenn der Wert der Coca Cola-Aktie steigt, steigt auch der Preis des Optionskontrakts. Der Käufer einer Call-Option kann den Kontrakt bis zum Fälligkeitsdatum halten und dann die 100 Aktien durch die Ausübung des Calls erwerben, oder er kann den Optionskontrakt zu einem beliebigen Zeitpunkt vor dem Fälligkeitsdatum zum Marktpreis verkaufen.

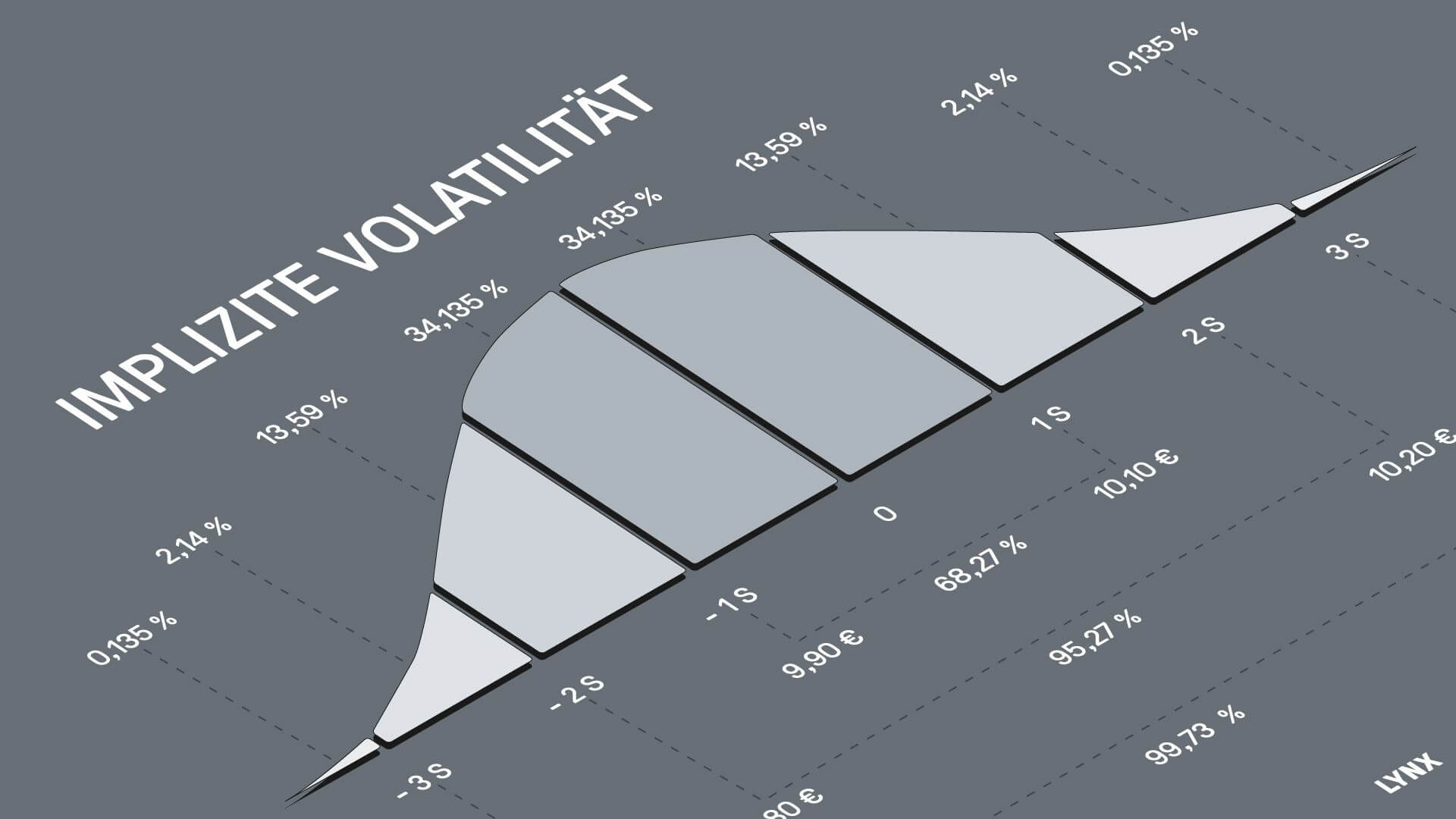

Für den Kauf einer Call-Option zahlen Sie eine Gebühr, die sogenannte Prämie. Diese Prämie stellt praktisch den Preis für das Recht dar, das die Call-Option dem Inhaber gewährt. Wenn der Basiswert bei Fälligkeit unter dem Ausübungspreis liegt, verliert der Käufer der Call-Option die gezahlte Prämie. Er erleidet in diesem Fall den maximalen Verlust.

Liegt der aktuelle Kurs des Basiswerts bei Fälligkeit über dem Ausübungspreis, entspricht die Bilanz (Gewinn oder Verlust) des Calls der Preisdifferenz zwischen dem aktuellen Kurs des Basiswerts und dem Ausübungspreis des Calls abzüglich der bezahlten Prämie. Diese Summe wird dann mit der Anzahl der Aktien multipliziert, die der Optionskäufer kontrolliert. Man spricht hier vom sogenannten „Multiplikator“, der in Regel bei Optionen auf Aktien 100 beträgt.

Wenn Coca-Cola beispielsweise bei Fälligkeit mit 65$ gehandelt wird, der Ausübungspreis des Optionskontrakts 60$ beträgt und die Optionen den Käufer 2$ pro Aktie gekostet haben, beträgt der Gewinn 65$ – (60$ + 2$) = 3$. Wenn der Käufer einen Optionskontrakt kauft, beträgt sein Gewinn demnach 300$ (3$ x 100 Aktien); der Gewinn würde 600$ betragen, wenn er zwei Kontrakte kauft (3$ x 200).

Wenn Coca-Cola bei Fälligkeit unter 60$ gehandelt wird, wird der Käufer seine Option natürlich nicht ausüben, da diese Ausübung keinen wirtschaftlichen Sinn ergeben würde. Er lässt seine Option wertlos verfallen. Der Käufer verliert 2$ pro Aktie oder 200$ für jeden gekauften Kontrakt, mehr nicht. Das ist das Schöne an gekauften Optionen: Sie verlieren maximal die Prämie.

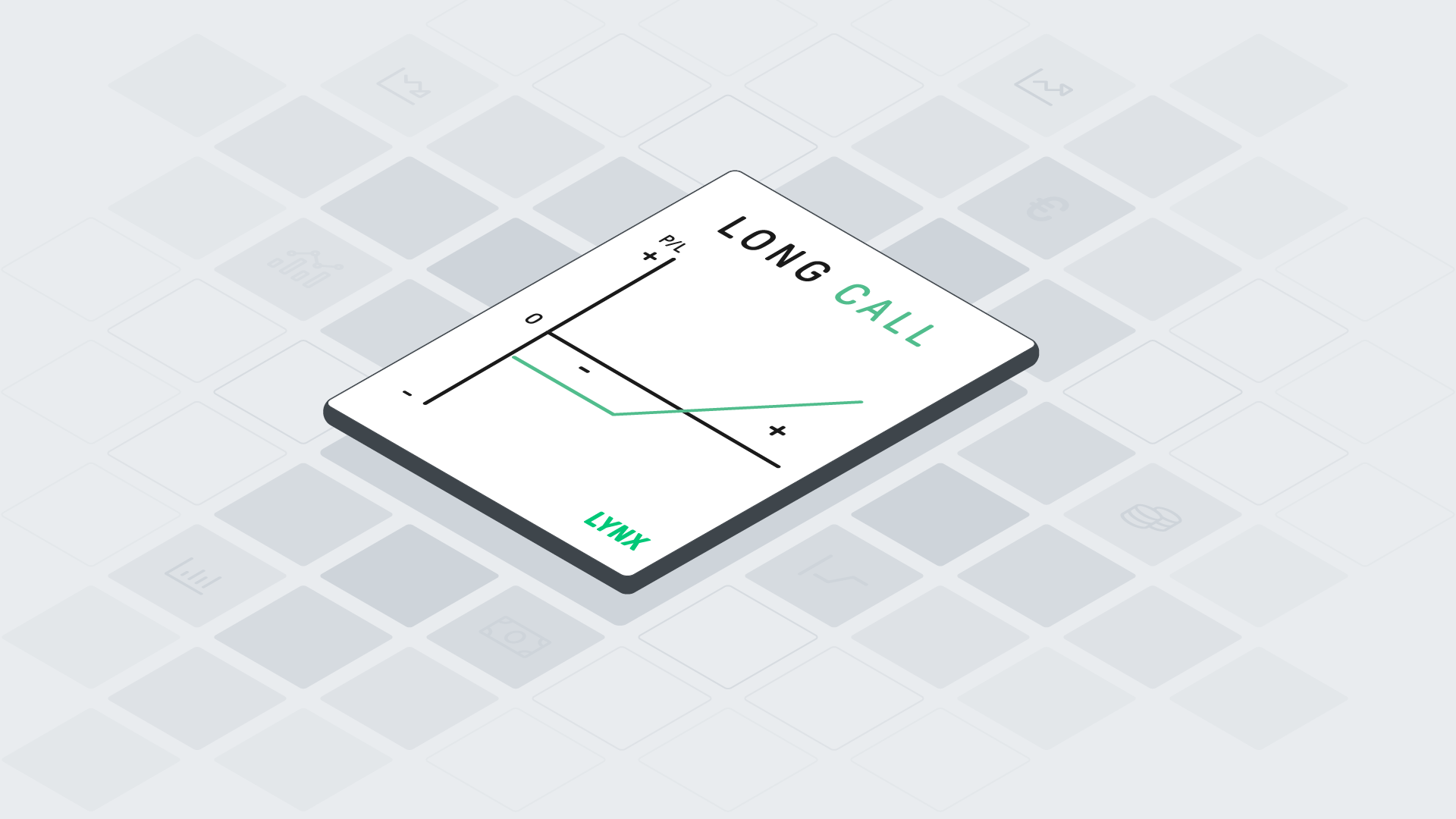

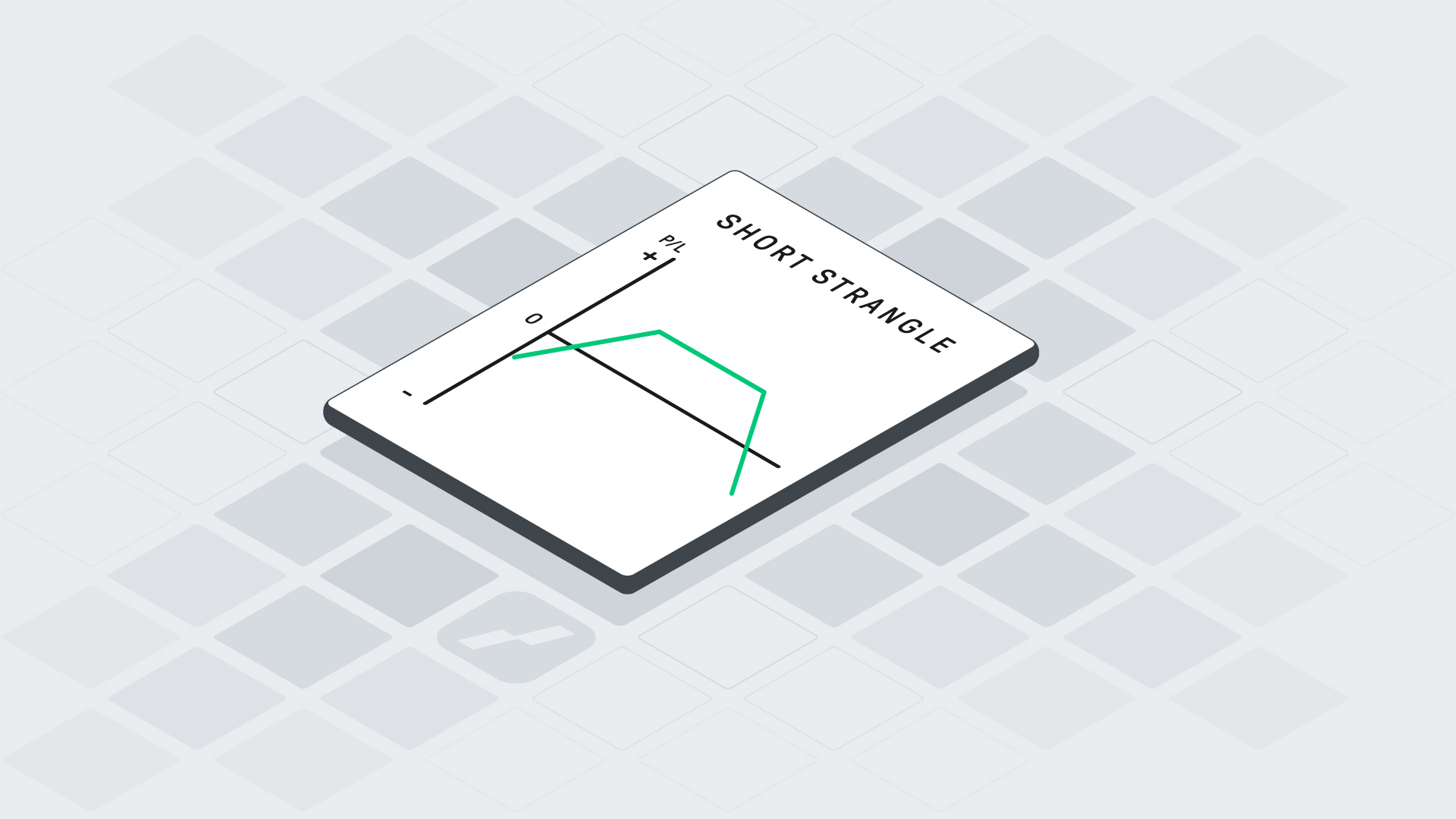

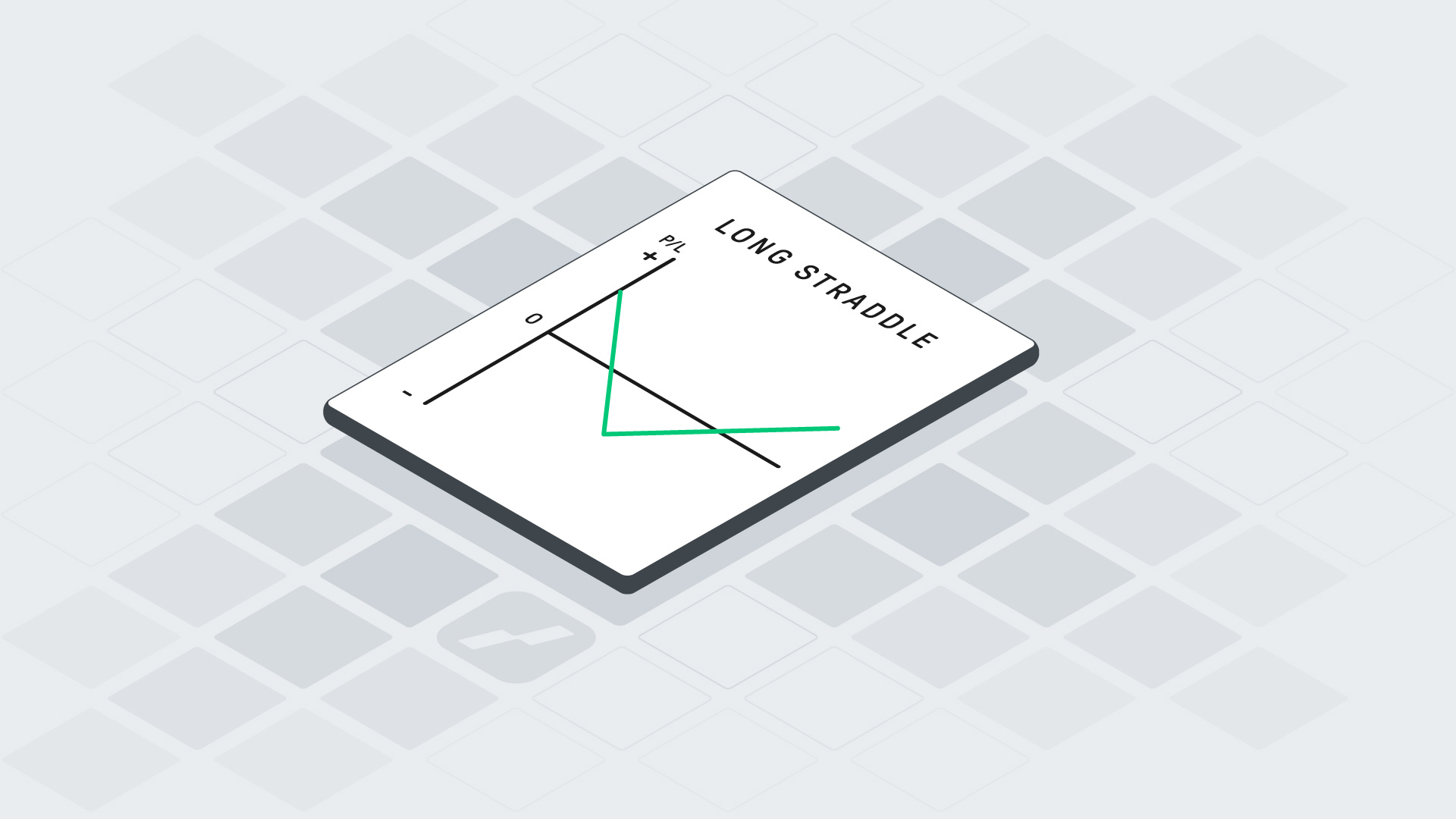

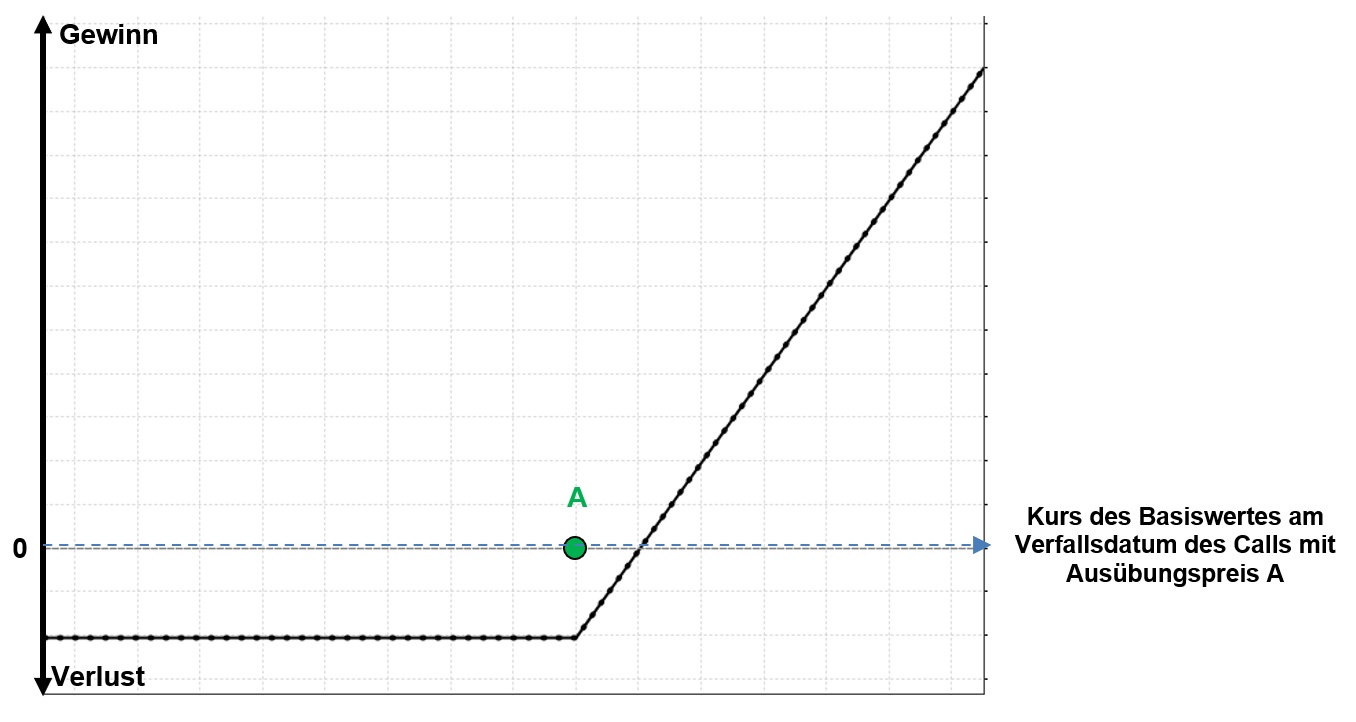

Performance-Profil eines gekauften Calls:

Verwendungszweck

Für den Handel mit Call-Optionen gibt es zwei grundlegende Möglichkeiten.

Long Call: Bei einer Long-Call-Option handelt es sich ganz einfach um eine gekaufte Call-Option, bei der der Käufer das Recht, aber nicht die Pflicht hat, eine Aktie zu einem bestimmten Basispreis zu kaufen. Der Vorteil einer Long-Call-Option besteht darin, dass Sie im Voraus planen können, zu welchem Kurs Sie ggf. eine Aktie kaufen würden. Während die Gewinne bei einem Long Call unbegrenzt sein können, sind die Verluste auf die gezahlte Prämie begrenzt, selbst wenn der Aktienkurs erheblich sinkt.

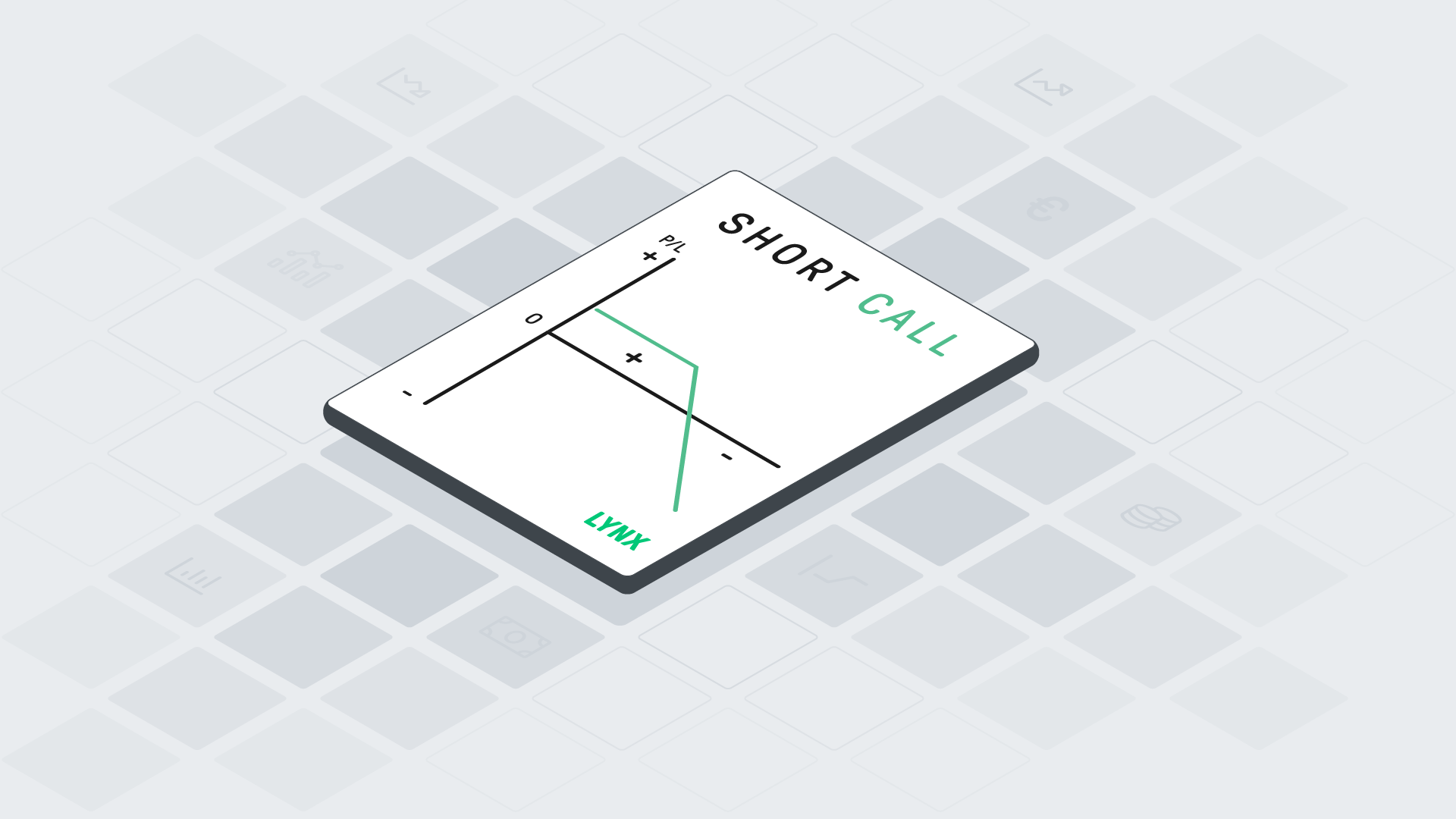

Short Call: Wie der Begriff schon sagt, ist eine Short-Call-Option das Gegenteil einer Long-Call-Option. Bei einem Short Call verpflichtet sich der Verkäufer, auch Stillhalter genannt, seine Aktien zu einem festen Ausübungspreis in der Zukunft ggf. zu verkaufen. Short Calls werden hauptsächlich als „gedeckte Calls“ im Rahmen einer sogenannten Covered Call-Strategie verwendet, bei der der Optionsverkäufer bereits die der Option zugrundeliegenden Aktien in seinem Depot besitzt. Die Kaufoption trägt durch die vereinnahmte Prämie dazu bei, die Verluste zu begrenzen, die entstehen könnten, wenn die zugrundeliegende Aktie fällt. Die Verluste aus einer Short-Call-Option würden sich vervielfachen, wenn der Call ungedeckt wäre (d.h., wenn der Verkäufer die zugrundeliegenden Aktien nicht besitzt) und die Aktie erheblich an Wert gewinnen würde.

Wie berechnet man die Auszahlungen für Call-Optionen?

Der Auszahlungsbetrag einer Call-Option bezieht sich auf den Gewinn oder Verlust, den ein Optionskäufer oder -verkäufer bei einem Trade erzielt. Denken Sie daran, dass bei der Bewertung von Call-Optionen drei Schlüsselvariablen zu berücksichtigen sind: Ausübungspreis, Verfallsdatum und Prämie. Mit diesen Variablen werden die mit Call-Optionen erzielten Auszahlungen berechnet. Es gibt zwei Fälle von Auszahlungen für Call-Optionen.

Auszahlungen für Käufer von Call-Optionen

Nehmen wir an, Sie kaufen eine Call-Option auf eine beliebige Aktie ABC für eine Prämie von 2$. Der Ausübungspreis der Option beträgt 50$ und sie weist ein Verfallsdatum am 30. November auf. Ihre Investition ist kostendeckend, wenn der Aktienkurs von ABC mindestens 52$ erreicht (Summe aus der gezahlten Prämie und dem Ausübungspreis der Call-Option). Jeder Anstieg über diesen Betrag hinaus wird als Gewinn betrachtet. Der Gewinn ist also unbegrenzt, wenn der Aktienkurs von ABC steigt.

Was passiert, wenn der Aktienkurs von ABC bis zum 30. November unter 50$ fällt? Da es sich bei Ihrem Optionsvertrag um ein Recht und nicht um eine Verpflichtung zum Kauf von ABC-Aktien handelt, können Sie sich dafür entscheiden, die Option nicht auszuüben, was bedeutet, dass Sie keine ABC-Aktien kaufen werden. Ihre Verluste beschränken sich in diesem Fall auf die Prämie, die Sie für die Option bezahlt haben.

Auszahlung = Kassakurs der Aktie – Ausübungspreis des Calls

Gewinn = Auszahlung – gezahlte Prämie

Nach der obigen Formel beträgt Ihr Gewinn 3$, wenn der Kassakurs von ABC am 30. November 55$ beträgt.

Auszahlung für Verkäufer von Call-Optionen

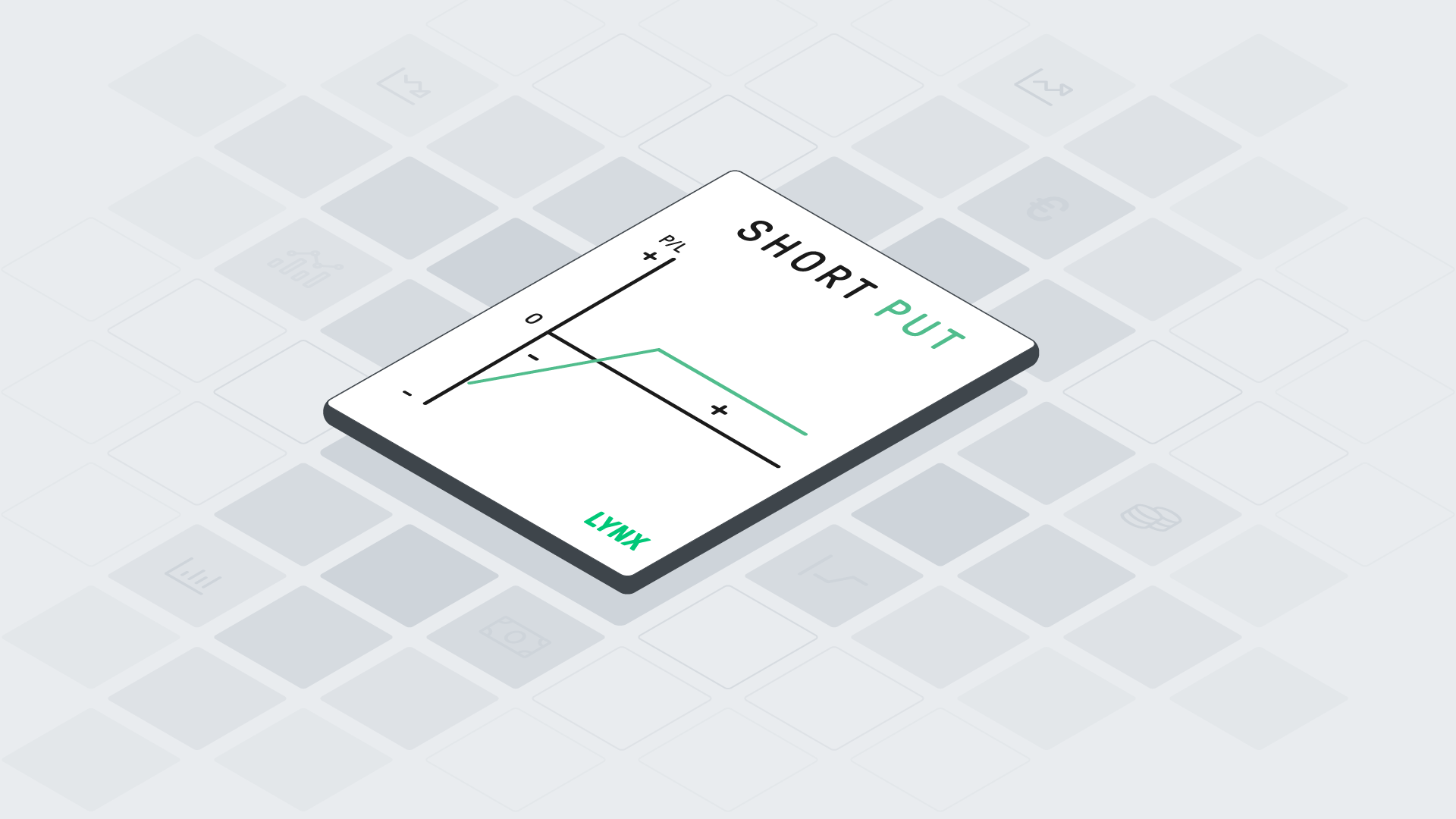

Die Berechnung des Gewinns für den Verkäufer einer Kaufoption unterscheidet sich nicht wesentlich von der vorherigen Berechnung. Wenn Sie einen ABC-Optionskontrakt mit demselben Ausübungspreis und demselben Fälligkeitsdatum verkaufen, ist der Short Call zum Verfallsdatum in der Gewinnzone, wenn die zugrundeliegende Aktie unter dem Ausübungspreis zzgl. der vereinnahmten Prämie notiert.

Je nachdem, ob es sich um einen gedeckten oder einen ungedeckten Call handelt, können Ihre Verluste begrenzt oder unbegrenzt sein. Der letztere Fall tritt ein, wenn Sie gezwungen sind, die zugrundeliegende Aktie zum Ausübungspreis zu verkaufen und diese zu einem höheren Kassakurs zurückkaufen müssen, wenn der Optionskäufer seine Call-Option ausübt. Ihre einzige Einkommensquelle (und Ihr Gewinn) beschränkt sich in diesem Fall auf die Prämie, die Sie erhalten.

Notiert die Aktie zum Verfallsdatum unter dem Ausübungspreis des Short Calls, entspricht der Auszahlungsbetrag der vereinnahmten Prämie.

Notiert die Aktie zum Verfallsdatum über dem Ausübungspreis des Shorts Calls, wird der Auszahlungsbetrag, der positiv oder negativ ausfallen kann, wie folgt berechnet:

Auszahlungsbetrag = Vereinnahmte Prämie – (Kassakurs der Aktie – Ausübungspreis)

Beim Verkauf von Call-Optionen gibt es mehrere Faktoren zu beachten. Vergewissern Sie sich, dass Sie das Auszahlungsprofil eines Optionskontrakts vollständig verstehen, wenn Sie einen Trade in Erwägung ziehen.

Verwendung von Call Optionen

Call-Optionen dienen häufig zwei Zwecken: Einkommenserzielung und Spekulation

Verwendung von Covered Calls als Einkommensquelle

Anleger können Call-Optionen verkaufen, um mit einer Covered-Call-Strategie Einkommen zu erzielen. Bei dieser Optionsstrategie besitzt der Anleger eine zugrundeliegende Aktie und „schreibt“ („verkauft“) gleichzeitig eine Call-Option (1 Call je 100 Aktien im Depot), d. h. er gibt jemand anderem das Recht, seine gehaltene Aktie zu kaufen. Der Anleger kassiert die Optionsprämie und hofft in der Regel, dass die Option wertlos verfällt (unter dem Ausübungspreis). Diese Strategie verschafft dem Anleger ein zusätzliches Einkommen, kann aber auch das Gewinnpotenzial begrenzen, wenn der Kurs der zugrundeliegenden Aktie stark ansteigt. Der Optionsverkäufer profitiert nämlich nicht von der Bewegung der Aktie über den Ausübungspreis hinaus. Der maximale Gewinn des Stillhalters aus der Option ist die erhaltene Prämie.

Verwendung von Call Optionen zur Spekulation

Call-Optionskontrakte bieten Käufern die Möglichkeit, zu einem relativ geringen Preis ein Engagement, oft gehebelt, in einer Aktie einzugehen. Die Gewinne entstehen, wenn die Aktie in einem bestimmten Zeitraum genügend steigt. Diese Spekulation kann jedoch auch zu einem 100-prozentigen Verlust der Prämie führen, wenn die Call-Option wertlos verfällt, weil der Kurs der zugrundeliegenden Aktie nicht über den Ausübungspreis steigt. Der Vorteil des Kaufs von Call-Optionen ist, dass das Risiko immer auf die für die Option gezahlte Prämie begrenzt ist.

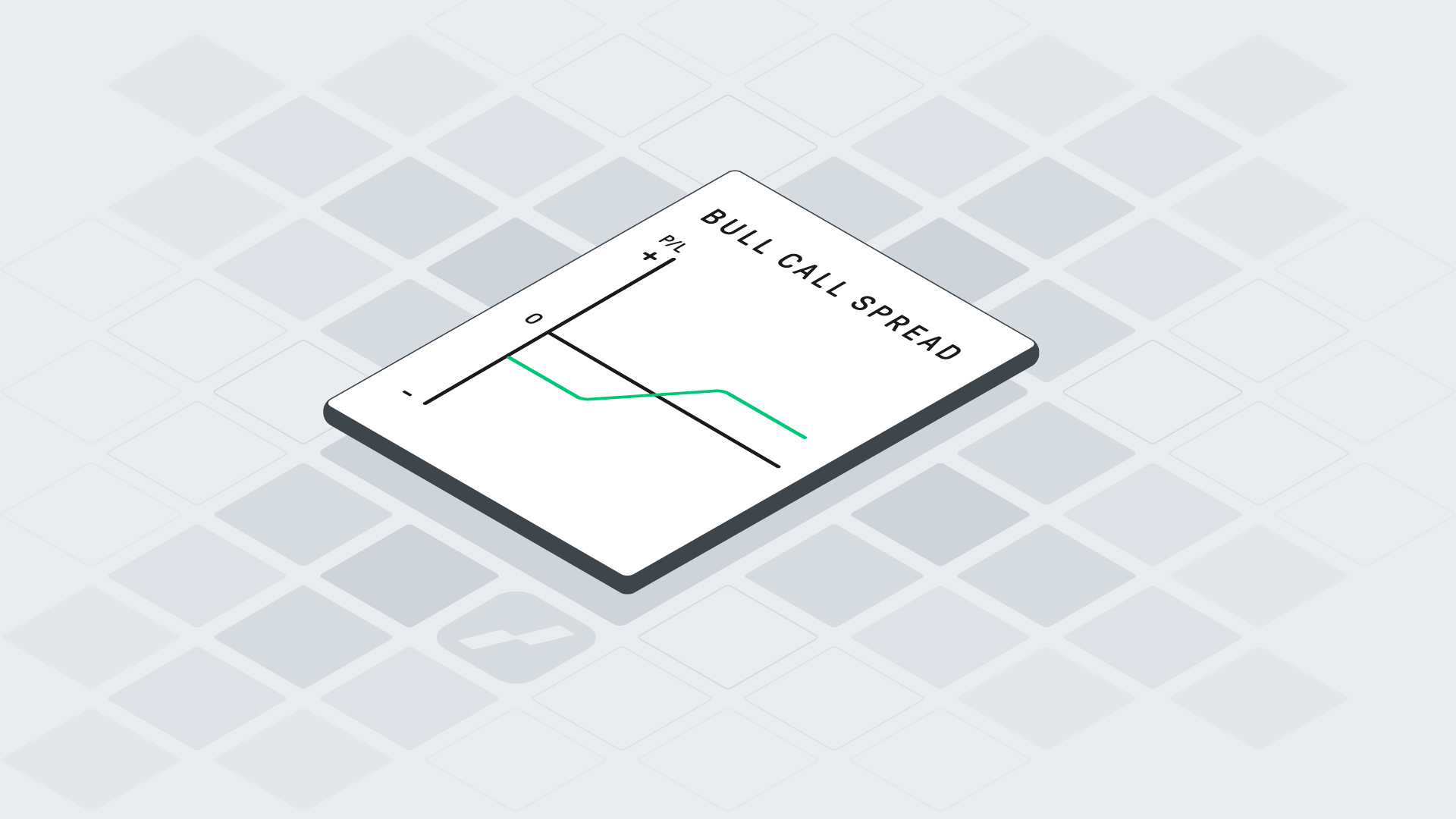

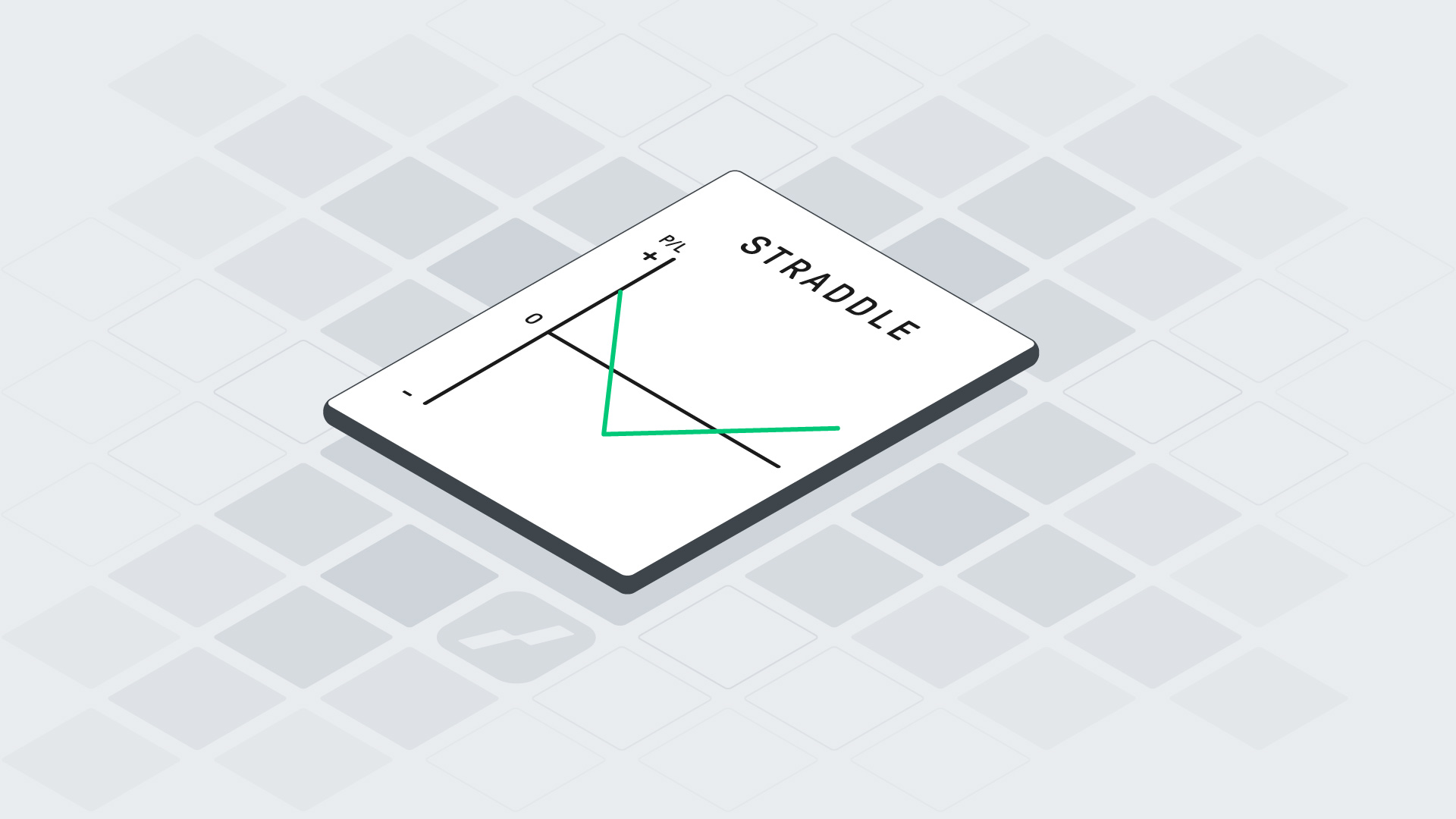

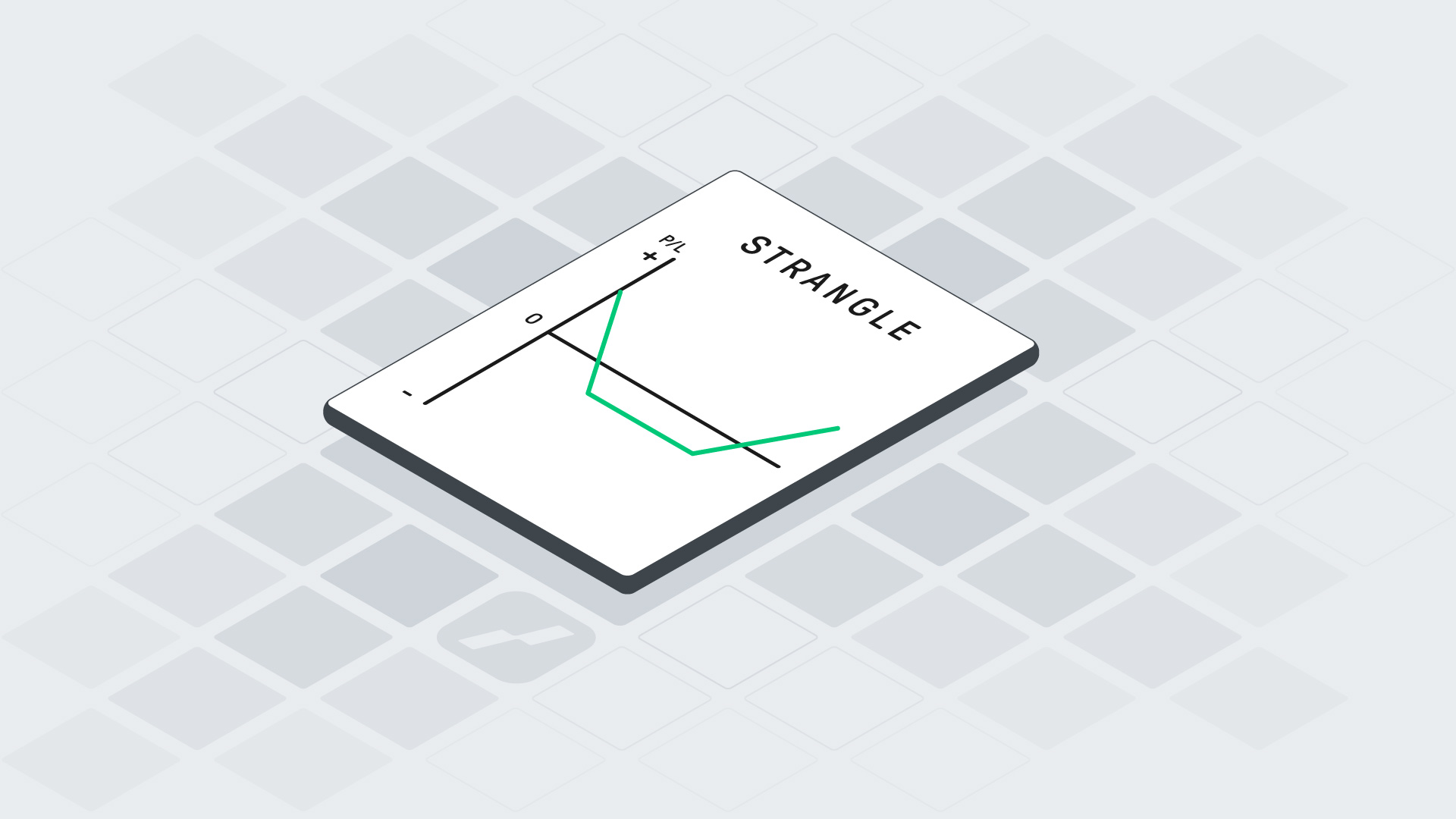

Anleger können auch verschiedene Call-Optionen gleichzeitig kaufen und verkaufen, wodurch ein Call-Spread entsteht (z.B. Bear Call Spread oder Bull Call Spread). Diese begrenzen sowohl den potenziellen Gewinn als auch den Verlust aus der Strategie, sind jedoch in manchen Fällen kosteneffizienter als eine einzelne Call-Option, da die Prämie, die aus dem Verkauf einer Option eingenommen wird, die für die andere Option gezahlte Prämie teils oder vollständig ausgleicht.

Beispiel einer Call-Option

Angenommen, die Apple-Aktie wird zu 125$ gehandelt. Sie besitzen 100 Aktien und möchten ein Einkommen erzielen, das über die Dividende der Aktie hinausgeht. Sie glauben auch, dass die Aktie im nächsten Monat wahrscheinlich nicht über 130$ steigen wird.

Sie werfen einen Blick auf die Call-Optionen für den nächsten Monat und stellen fest, dass eine Call-Option mit Ausübungspreis 130$ zu 4,95$ pro Kontrakt gehandelt wird. Sie verkaufen also eine Call-Option und kassieren die Prämie von 495$ (4,95$ x 100 Aktien).

Wenn die Aktie über 130$ steigt, wird der Optionskäufer die Option ausüben, und Sie müssen die 100 Aktien zu 130$ pro Aktie liefern bzw. verkaufen. Sie haben immer noch einen Gewinn von 5$ pro Aktie erzielt, aber Sie haben den Aufwärtstrend über 130$ hinaus verpasst. Wenn die Aktie nicht über 130$ steigt, behalten Sie die Aktien und die kompletten Prämieneinnahmen in Höhe von 495$.

FAQs zu Call Optionen (Kaufoptionen)

Anleger erwägen den Kauf von Call-Optionen, wenn sie die Aussichten der zugrundeliegenden Aktien optimistisch – bzw. “bullish” – einschätzen. Für diese Anleger könnten Call-Optionen aufgrund der Hebelwirkung, die sie bieten, eine attraktivere Möglichkeit darstellen, auf die positiven Aussichten eines Unternehmens zu spekulieren. Schliesslich bietet jeder Optionskontrakt die Möglichkeit, 100 Aktien des betreffenden Unternehmens zu kaufen. Für einen Anleger, der davon überzeugt ist, dass die Aktien eines Unternehmens steigen werden, kann der indirekte Kauf von Aktien über Call-Optionen eine attraktive Möglichkeit sein, seine Kaufkraft zu erhöhen.

Der Kauf von Call-Optionen ist ein bullischer Ansatz, da der Käufer nur profitiert, wenn der Kurs der Aktie steigt. Umgekehrt ist der Verkauf von Call-Optionen ein bärischer Ansatz, da der Verkäufer profitiert, wenn die Aktien nicht steigen. Während die Gewinne eines Call-Käufers theoretisch unbegrenzt sind, sind die Gewinne eines Call-Verkäufers auf die Prämie begrenzt, die er beim Verkauf der Calls erhält.

Call-Optionen sind Kontrakte, die den Inhaber berechtigen, aber nicht verpflichten, eine bestimmte Anzahl von Aktien (bzw. anderen „Basiswerten“) zu einem im Voraus festgelegten Preis, dem so genannten “Ausübungspreis” der Option, zu kaufen. Steigt der Kurs der Aktie über den Ausübungspreis der Option, kann der Optionsinhaber seine Option ausüben, indem er zum Ausübungspreis kauft und zum höheren Kurs verkauft, um sich einen Gewinn zu sichern. Optionen gelten jedoch nur für einen begrenzten Zeitraum. Steigt der Kurs während dieses Zeitraums nicht über den Ausübungspreis, verfallen die Optionen wertlos.

Fazit:

Call-Optionen sind Kontrakte, die dem Optionskäufer das Recht, aber nicht die Verpflichtung geben, eine Aktie, eine Anleihe, einen Rohstoff oder einen anderen Vermögenswert zu einem bestimmten Preis innerhalb eines bestimmten Zeitraums zu kaufen. Die Aktie, die Anleihe oder der Rohstoff wird als Basiswert bezeichnet. Optionen können spekulative Instrumente sein, die auf einer Hebelwirkung beruhen. Ein Käufer einer Call-Option profitiert, wenn der Preis des Basiswerts steigt. Ein Verkäufer von Call-Optionen kann durch die Einnahme von Prämien aus dem Verkauf von Optionskontrakten Einkommen erzielen.

Über den Optionen Broker LYNX können Sie direkt an den Terminbörsen mit Optionen handeln und von den einzigartigen Möglichkeiten der Assetklasse Optionen profitieren. Besuchen Sie unser Optionsportal, um alles über diese Anlageklasse zu erfahren und zu lernen.

Als Daytrader, Anleger oder Investor profitieren Sie über den Online Broker LYNX von einem ausgezeichneten Angebot, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Handeln Sie diese Trading-Idee doch einfach risikolos mit unserem kostenfreien Demokonto nach.