|

Lassen Sie sich den Artikel vorlesen:

|

Doch hier schafft der Vandermart-Tracker Abhilfe. Eine Software, die speziell für Hedgefonds-Manger entwickelt wurde und jetzt auch für Privatanleger zugänglich ist. Der Vater dieser Software ist Reinhold Fend, ein wahrer Experte, wenn es um den Kapitalmarkt und im speziellen um den Handel mit Optionen geht. Um mehr über Herrn Fend zu erfahren, empfehlen wir Ihnen das folgende Interview: 15 Fragen an Profitrader Reinhold Fend

Eindrucksvolle Optionsstrategien

Mit dem Vandermart-Tracker können alle Einflussfaktoren einer Optionsstrategie bearbeitet und grafisch dargestellt werden. So kann jeder Nutzer der Software hocheffiziente Modelle erstellen, die einem sonst verwehrt bleiben. Die erarbeiteten Strategien können ausserdem auf Knopfdruck in die Vergangenheit transformiert werden, wodurch in Folge ein realistischer Backtest mit historischen Daten ermöglicht wird.

Um Ihnen als interessierten Options-Händler das Potenzial der Software etwas näher zu bringen, finden Sie im Folgenden 4 Beispielstrategien, die maximale Gewinne bei einem minimalen Risiko verfolgen.

Beispiel 1: Eine kurzfristige fallende Strategie auf eine Aktie oder einen Aktienindex

Die Zielstellung dieser Strategie ist die Partizipation an moderat fallenden Kursen mit einem ausgezeichnetem Chance-Risiko-Verhältnis. Sollte sich ein Abwärtstrend in einem Markt abzeichnen, als auch die wirtschaftlichen Rahmenbedingungen für die kommenden Wochen auf weiter fallende Kurse schliessen lassen, ist der Einsatz dieser Strategie empfehlenswert. Kommt es wider Erwarten zu einer Trendwende, sprich steigenden Kursen, kann die Strategie ohne nennenswerte Verluste geschlossen werden.

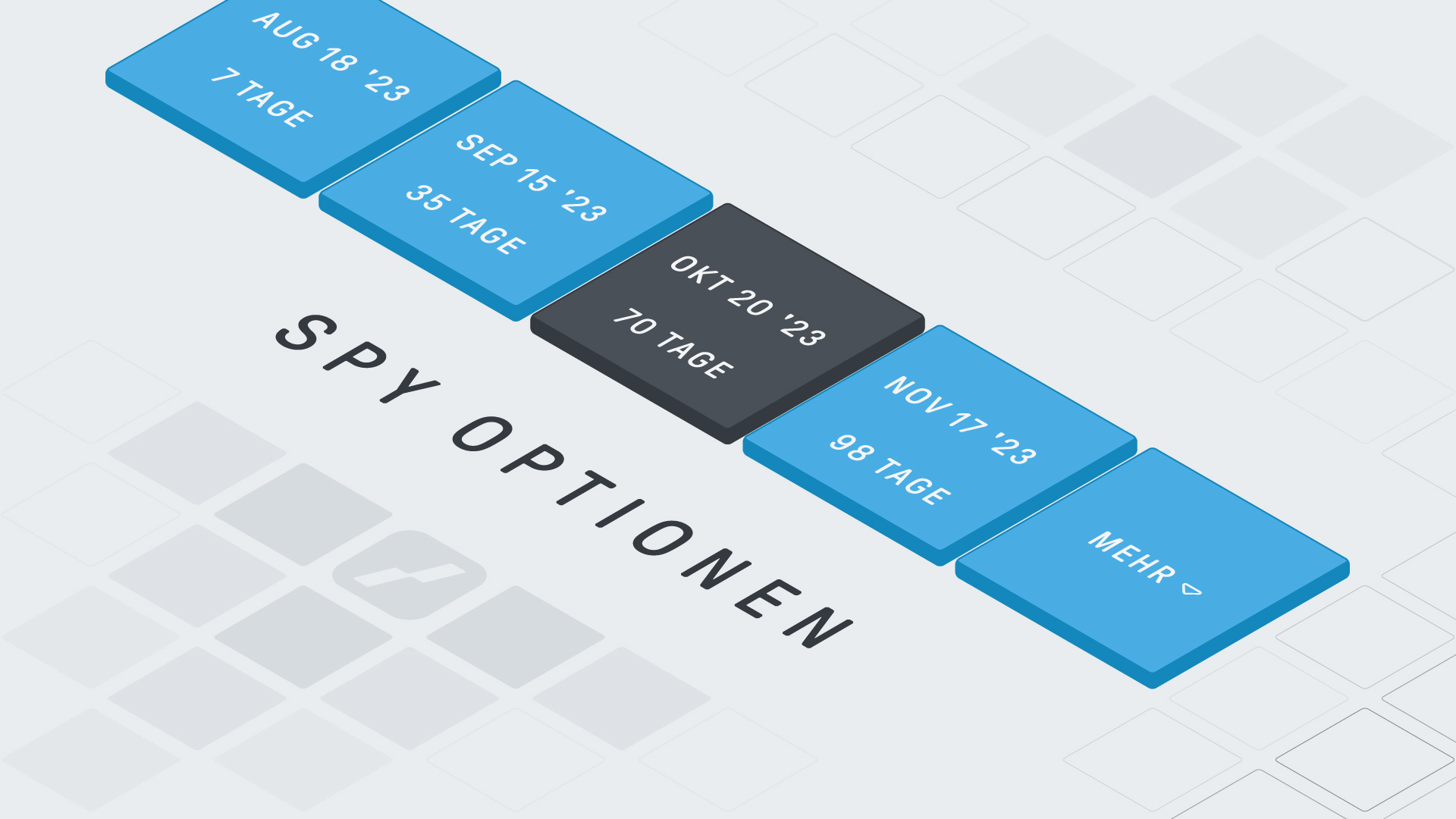

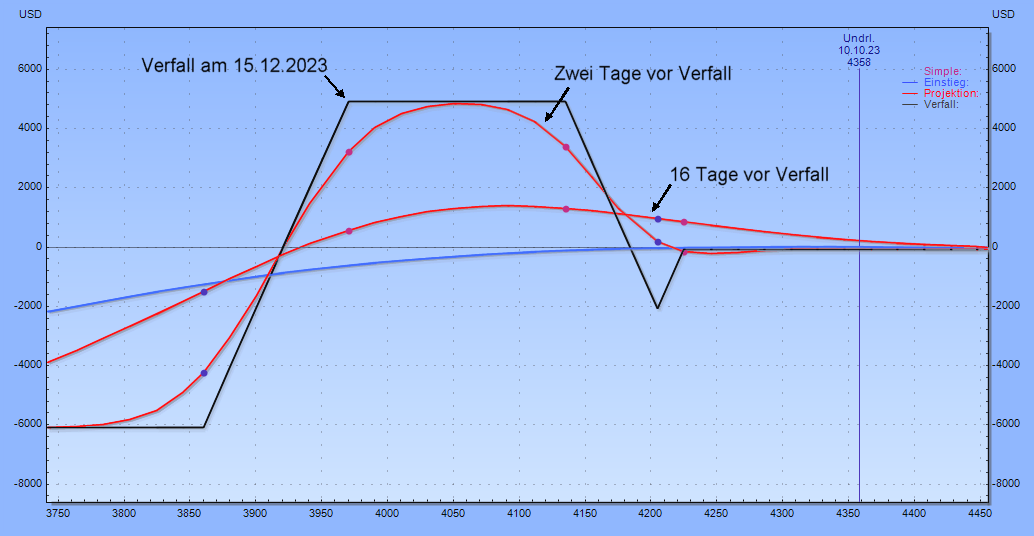

Um die Anwendung der Strategie praktisch vorzustellen, wählen wir den amerikanischen S&P 500 als Beispiel. Dieser hatte im Oktober 2023 einen klaren Abwärtstrend (siehe Grafik 1) ausgebildet. Wir gehen in diesem Beispiel von einem weiter fallenden Markt aus, zumal sich auch die wirtschaftlichen Rahmenbedingungen verschlechtert haben.

Für die beispielhafte Umsetzung der Strategie erfolgt der Einstieg am 10.10.2023. Der Einstiegstermin und die Laufzeit können individuell an Ihre Erwartungen angepasst werden. Es wird erwartet, dass sich der SPX innerhalb des Trendkanals bewegt. Tabelle 1 zeigt das Gewinn- und Verlustprofil zum Ende der Laufzeit. Abhängig vom SPX-Kurs und dem zeitlichen Verlauf kann eine vorzeitige Beendigung der Strategie sinnvoll sein. Das Investitionsvolumen liegt bei 84 USD mit einer Laufzeit von 66 Tagen. Die Strategie umfasst 3 Put-Optionen Long und 3 Put-Optionen Short.

| Gewinn/Verlust gegen Ende der Laufzeit | ||||||||

|---|---|---|---|---|---|---|---|---|

| Kurs | Stopp Loss | 3970 | 4000 | 4050 | 4100 | 4200 | 4250 | 4350 |

| G/V – am 29.11.2023 | SL 3935,00 | +568,00 | +910,00 | +1320,00 | +1410,00 | +998,00 | +730,00 | +282,00 |

| G/V – am 14.12.2023 | SL 3925,00 | +3200,00 | +4273,00 | +4846,00 | +4470,00 | +425,00 | -200,00 | -84,00 |

Die Verlustgefahr kursfallend, wie kursteigend, ist sehr gering. Grafik 2 zeigt den Einstieg in die Strategie und die beginnende Ausbildung des Gewinnbereiches, dargestellt mit den zwei roten Linien (zwei Tage vor Verfall am 14.12.2023 sowie 16 Tage vor Verfall am 29.11.2023). Gerät der Kurs des SPX in den Bereich um 3950 wird die Strategie geschlossen. Der Verlustpeak nach unten an der 4200 Kursmarke kommt nur an den letzten beiden Tagen der Strategie zur Wirkung, so dass ein vorzeitiger Austieg in diesem Fall sinnvoll wäre.

Die relevanten Daten der Strategie können Sie mit dem Vandermart-Tracker bestimmen, feinjustieren und mit der Livedaten Funktionalität bestens überwachen. Die Daten der Simulation werden aus den EOD-Datenpaketen berechnet und können jederzeit mit den Echtzeitdaten der Strategie überlagert werden. So haben Sie die absolute Kontrolle über Ihre Strategien.

Positionsaufbau im vorgestellten Beispiel:

| Pos. | Einstieg | Kurs | Anz. | Kf/Vk | H.Istr. | Strike | Verf. | Prämie |

|---|---|---|---|---|---|---|---|---|

| 1 | 10.10.2023 | 4358,24 | 2 | buy | Put | 4205 | 15.12.2023 | 53,786 |

| 2 | 10.10.2023 | 4358,24 | 1 | sell | Put | 4135 | 15.12.2023 | 41,688 |

| 3 | 10.10.2023 | 4358,24 | 1 | sell | Put | 3970 | 15.12.2023 | 23,565 |

| 4 | 10.10.2023 | 4358,24 | 1 | buy | Put | 3860 | 15.12.2023 | 16,403 |

| 5 | 10.10.2023 | 4358,24 | 1 | sell | Put | 4225 | 15.12.2023 | 57,882 |

Kosten für den Positionsaufbau:

| Einstieg: | 10.10.2023 |

| Markt: | SPX (ISIN US78378X1072) |

| Kurs SPX: | 4.358,24 Punkte |

| Aufwand: | -84,06 USD |

Diese Strategie ist besonders für Investoren interessant, deren Fokus auf Aktien gerichtet ist. Dieser mittelfristige Ansatz verspricht eine gute Rendite mit einem vernachlässigbar kleinen Risiko.

Das Ziel der Strategie ist die Partizipation an moderat steigenden oder seitwärts laufenden Kursen. Der mittelfristige Zeitraum (drei bis sechs Monate) ist für diesen Ansatz ideal. Das Verhältnis von Gewinn zu Verlust liegt im Bereich von ca. 1:15 was ausserordentlich gut ist. In der Praxis kommen hierfür vier Optionen und die Aktie zum Einsatz. Wer die Aktien bereits besitzt muss dann lediglich die zugehörende Optionskonstruktion zu seinem Portfolio hinzufügen.

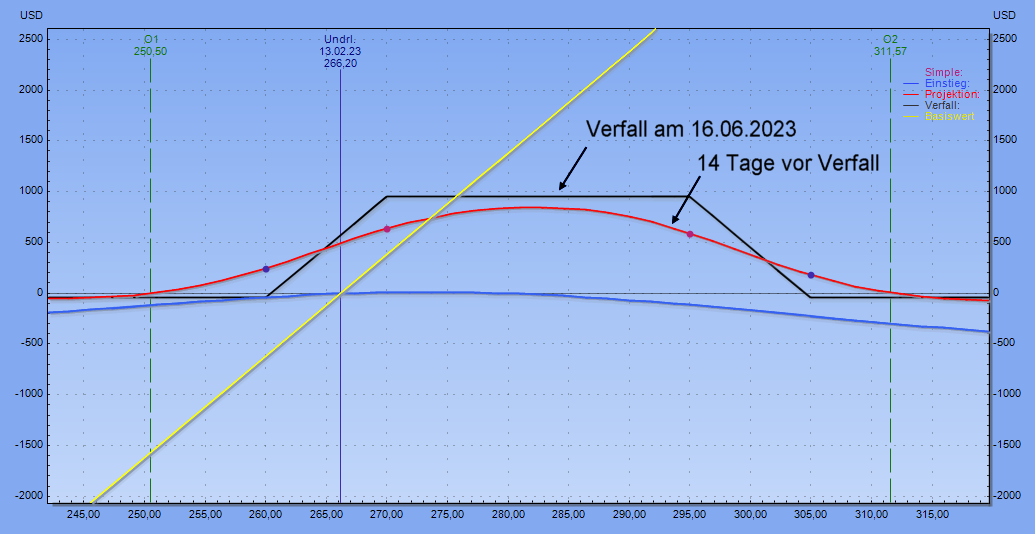

Als Beispiel für den Einsatz dieser Strategie dient die Mc Donald’s-Aktie in USD gehandelt (Symol: MCD). Der Einstiegszeitpunkt ist in diesem Beispiel der 13. Februar 2023. Die Laufzeit des Systems beträgt 123 Tage und es werden vier Optionen gehandelt. Der Aktienkurs der McDonald’s-Aktie steht zum Einstiegszeitpunkt bei 266,20 USD. Die Investitionskosten setzen sich aus der Optionskonstruktion und der Aktie zusammen. Für die Aktie (100 Stück) wenden wir 26620,- USD zum Kauf auf. Die Optionskonstruktion ergibt einen Credit von 268,42 USD (die Einnahmen durch die verkauften Optionen ergeben einen höheren Betrag als die Kosten für die gekauften Optionen). Somit ergibt sich eine Gesamtinvestition von 26351,58 USD. Die maximale Rendite beträgt 3,16 % in 123 Tagen was einer Rendite von 10,72 % pro Jahr entspricht, mit minimalem Risiko. Es ist die ideale Konstruktion um heftige Börsenstürme unbeschadet zu überstehen ohne gänzlich auf Rendite verzichten zu müssen.

Grafik 1 zeigt den Chart der Aktie mit eingezeichnetem Gewinnbereich des Optionssystems (grüner transparenter Bereich). Tabelle 1 verdeutlicht den Gewinn bzw. Verlust der Aktie als auch des Systems zu Laufzeitende.

| Gewinn/Verlust bei einem Einstiegskurs von EUR 266,20 | ||||||||

|---|---|---|---|---|---|---|---|---|

| Aktienkurs | 240,00 | 250,00 | 260,00 | 266,20 | 280,00 | 290,00 | 300,00 | 305,00 |

| G/V - Aktie | -2620,00 | -1620,00 | -620,00 | 0,00 | +1380,00 | +2380,00 | +3380,00 | +3880,00 |

| G/V - Optionssystem | -47,00 | -47,00 | 0,00 | +572,00 | +952,42 | +952,42 | +451,00 | -47,00 |

Die Grafik 2 zeigt das Gewinn/Verlustdiagramm des Optionssystems. Dabei stellt die schwarze Funktion das System zu Laufzeitende (16.06.2023) dar, die blaue Funktion das Verhalten des Systems zum Einstiegszeitpunkt, die rote Funktion das Verhalten des Systems 14 Tage vor Verfall und die gelbe Funktion den Gewinn/Verlust der Aktie.

Auf der X-Achse ist der Aktienkurs ersichtlich und an den Y-Achsen jeweils der Gewinn bzw. Verlust

Positionsaufbau im vorgestellten Beispiel:

| Pos. | Einstieg | Kurs | Anz. | Kf/Vk | H.Istr. | Strike | Verf. | Prämie |

|---|---|---|---|---|---|---|---|---|

| 1 | 13.02.2023 | 266,20 | 1 | buy | Put | 280 | 16.06.23 | 8,33 |

| 2 | 13.02.2023 | 266,20 | 1 | sell | Call | 270 | 16.06.23 | 9,96 |

| 3 | 13.02.2023 | 266,20 | 1 | sell | Call | 295 | 16.06.23 | 1,85 |

| 4 | 13.02.2023 | 266,20 | 1 | buy | Call | 305 | 16.06.23 | 0,80 |

| 5 | 13.02.2023 | 266,20 | 100 | buy | Aktie | --- | --- | --- |

Kosten für den Positionsaufbau:

| Einstieg: | 13.02.2023 |

| Markt: | MCD (ISIN US5801351017) |

| Kurs Aktie: | 266,20 USD |

| Investition: | 26620,00 USD – Aktie |

| +268,42 USD Credit vom Optionssystem | |

| Aufwand: | -26351,58 USD |

Die Zielstellung der hier vorgestellten Strategie lässt sich kurz mit “maximaler Absicherung bei hoher Rendite” beschreiben. Die Kombination von Aktien mit ihren Dividenden und Optionen mit ihren Zinsen ermöglicht die Erstellung einer Strategie, die der Zielstellung sehr nahekommt. Steigen die Kurse, wird eine Rendite nahe der Aktie erzielt, fallen die Kurse, ist man maximal abgesichert.

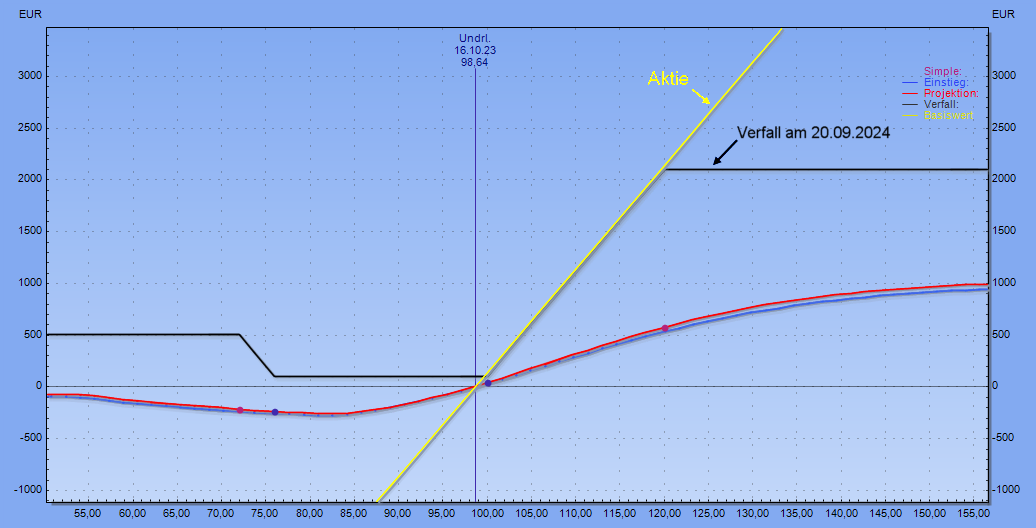

Grafik 1 zeigt den Chart des Aktienkurses zum Einstiegszeitpunkt des Optionssystems, markiert durch die erste grüne Linie. Der Gewinnbereich erstreckt sich bis zum Ende der Laufzeit des Systems, gekennzeichnet durch die zweite grüne Linie, über den gesamten dargestellten Bereich. Ein Verlust ist ausgeschlossen.

| Gewinn/Verlust bei einem Einstiegskurs von EUR 98,64 | ||||||||

|---|---|---|---|---|---|---|---|---|

| Aktienkurs | 0,00 | 80,00 | 85,00 | 90,00 | 100,00 | 110,00 | 120,00 | 130,00 |

| G/V - Optionssystem | +505,00 | +105,00 | +105,00 | +105,00 | +105,00 | +1110,00 | +2105,00 | 2105,00 |

| G/V - Aktie | -9864,00 | -1864,00 | -1364,00 | -864,00 | +136,00 | +1136,00 | +2136,00 | +3136,00 |

In diesem Beispiel wird eine kombinierte Zins- und Dividendenstrategie auf der Basis der BMW Aktie vorgestellt. Investiert wurden etwa 10745 EUR. Gehandelt wurden die BMW Aktie und 4 Optionspositionen. Tabelle 1 gibt einen Überblick über das Gewinn- und Verlustprofil der Strategie und zum Vergleich der Aktie bis zum Verfallsdatum der Optionsstrategie in 340 Tagen.

Dieses Ergebnis lässt sich hauptsächlich auf vier Faktoren zurückführen:

- Ein mittlerweile angestiegener Zinssatz von 3,9 Prozent (ein höherer Zinssatz begünstigt diese Strategie).

- Eine hohe Dividendenrendite von 8,62 Prozent bezogen auf den Einstandskurs der Aktie.

- Eine langfristige Laufzeit der Strategie (340 Tage).

- Die Integration der Aktien als Bestandteil der Optionsstrategie.

Grafik 2 veranschaulicht die Optionsstrategie. Das Verfallsprofil der Strategie ist ein sogenannter “Broken Wing Condor” und wird durch die schwarze Linie repräsentiert.

Auf der linken und rechten Seite der Y-Achse können Gewinne oder Verluste abgelesen werden. Die X-Achse zeigt den Kursverlauf der Aktie. Die gelbe Linie stellt die Wertentwicklung der Aktie dar. Die Grafik stellt somit die Werte aus der Tabelle 1 dar.

Während der Systemlaufzeit wird die rote Linie sich immer weiter in Richtung der schwarzen Verfallslinie bewegen. Das Optionssystem bietet während der gesamten Laufzeit maximalen Kapitalschutz.

Bereits bei einem Aktienkurs von 90 € würden Aktionäre, die lediglich die Aktie gekauft haben, einen Verlust von 864 € erleiden. Bei einem Kursanstieg wäre die Aktie im Vergleich zur Optionsstrategie leicht im Vorteil. Ab einem Aktienkurs von 120 EUR ist der Gewinn der Optionsstrategie begrenzt.

Das Kurslevel kann man an persönliche Erwartungen anpassen. Der Vorteil der Optionsstrategie besteht darin, dass ein Verlust bis zum Laufzeitende durch die Kombination von Optionen, Zinsen und Dividenden ausgeschlossen ist.

Positionsaufbau im vorgestellten Beispiel:

| Pos. | Einstieg | Kurs | Anz. | Kf/Vk | H.Istr. | Strike | Verf. | Prämie |

|---|---|---|---|---|---|---|---|---|

| 1 | 16.10.2023 | 98,64 | 1 | buy | Put | 100 | 20.09.2024 | 10,32 |

| 2 | 16.10.2023 | 98,64 | 1 | sell | Call | 120 | 20.09.2024 | 2,06 |

| 3 | 16.10.2023 | 98,64 | 1 | buy | Put | 76 | 20.09.2024 | 2,86 |

| 4 | 16.10.2023 | 98,64 | 1 | sell | Put | 72 | 20.09.2024 | 2,31 |

| 5 | 16.10.2023 | 98,64 | 100 | buy | Aktie. | --- | --- | --- |

Kosten für den Positionsaufbau:

| Einstieg: | 16.10.2023 |

| Markt: | BMW (ISIN DE0005190003) |

| Kurs Aktie: | 98,64 EUR |

| Investition: | -9864,00 EUR - Aktie |

| -881,00 EUR - Optionssystem | |

| Aufwand: | -10745,00 EUR |

In turbulenten Zeiten war Gold immer schon ein sicherer Hafen. Aus fundamentaler Sicht ist die Gefahr von massiven Einbrüchen sehr gering.

Die nachfolgend gezeigte Strategie zielt auf einen steigenden Goldkurs bei einer möglichst geringen Investitionsquote mit minimalem Risiko ab. Es wurde grösster Wert darauf gelegt, dass das Optionssystem auch stärkere Einbrüche verkraften kann ohne dass es zu nennenswerten Verlusten kommt.

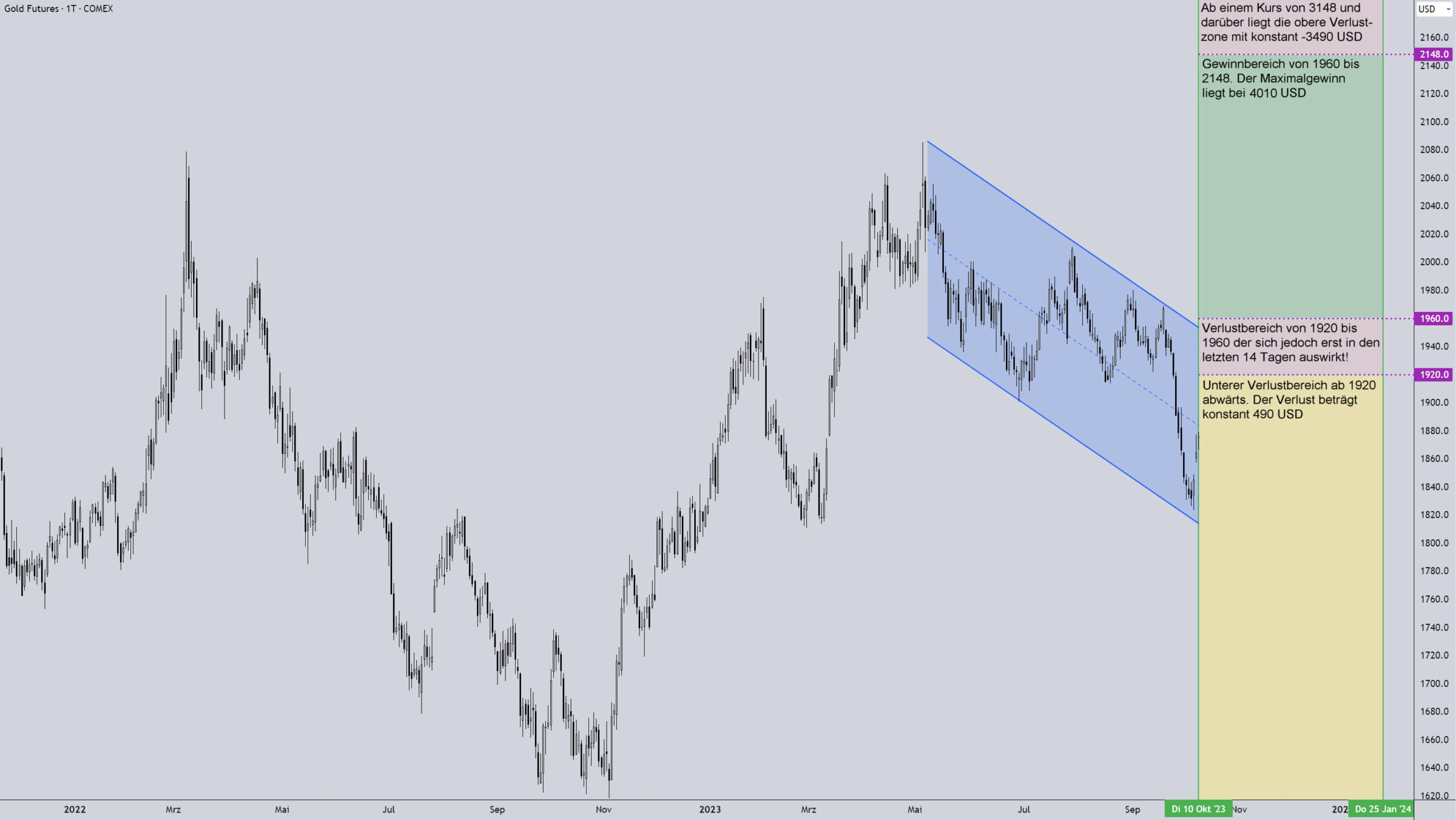

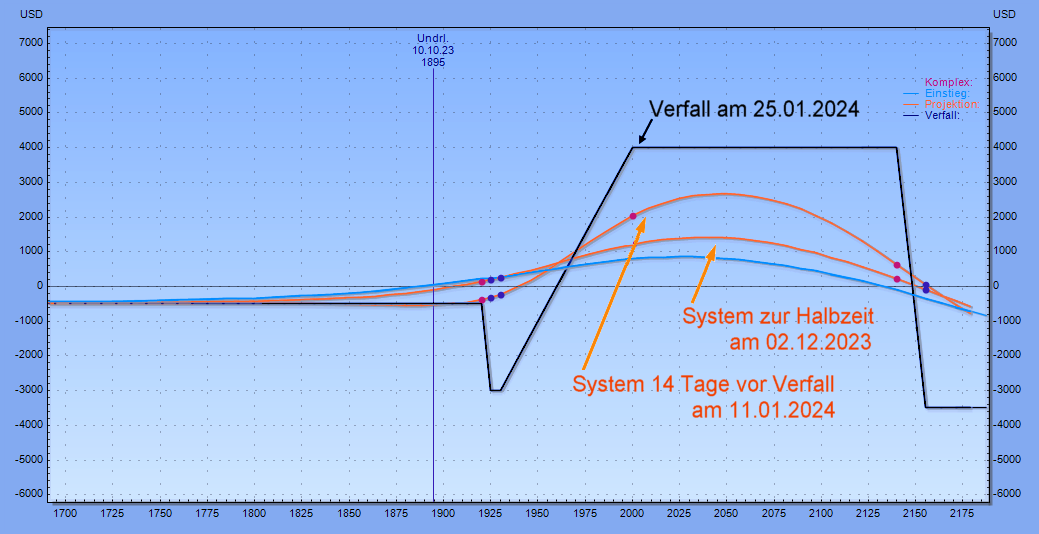

Für das System wurde ein mittelfristiger Ansatz mit einer Laufzeit von 107 Tagen gewählt. Der Basiswert, auf den sich die Optionen beziehen (Option on Future), ist ein Gold-Future mit Verfall am 27.02.2024. Die Optionen die zum Einsatz kommen laufen etwas kürzer und verfallen bereits am 25.01.2024 (letzter Handelstag).

Charttechnisch läuft der Gold-Future im Beispiel seit drei Monaten in einem leicht fallenden Trendkanal. Aus fundamentaler Sicht ist mit einem Ausbruch nach oben zu rechnen. Der Gewinnbereich des Systems ist dynamisch, d. h. er erstreckt sich zum Einstiegszeitpunkt von 1890 bis 2170 USD. Zum Verfallszeitpunkt engt sich dieser Bereich von 1960 bis 2150 USD etwas ein. Der Aufwand des Optionssystem liegt bei 489,46 USD (Margin nicht mitgerechnet) und erwirtschaftet im „Best-Case-Szenario“ einen Gewinn von 4010,54 USD.

In Grafik 1 ist der Chart mit den beschriebenen zugehörenden Gewinn- Verlustschwellen des Optionssystems ersichtlich.

| Gewinn/Verlust bei einem Einstiegskurs von USD 1894,55 (alle Angaben auf den Verfallszeitpunkt gerechnet) |

||||||||

|---|---|---|---|---|---|---|---|---|

| Kurs des Gold-Futures | 1700,00 | 1800,00 | 1900,00 | 2000,00 | 2050,00 | 2100,00 | 2150,00 | 2200,00 |

| G/V – Gold - Optionssystem | -489,00 | -489,00 | -489,00 | +4010,00 | +4010,00 | +4010,00 | +190,00 | -3489,00 |

| G/V – Gold - Future | -17494,00 | -7494,00 | +2573,00 | +12528,00 | +17338,00 | +22371,00 | +27517,00 | +32662,00 |

Tabelle 1 gibt einen schnellen Überblick über das Gewinn- und Verlustprofil des Optionssystems im Vergleich zum Gold-Future. Besonders kursfallend ist der Investor weitgehend geschützt.

Grafik 2 zeigt detailliert das Optionssystem über einen Kursbereich des Gold-Futures von 1700 bis 2175 USD. Die blaue Funktion zeigt das Gewinn/Verlust-Profil zum Einstiegszeitpunkt, die schwarze Funktion das Auszahlungsprofil des Optionssystems zum Verfallszeitpunkt.

Aus der einen orangen Funktion, welche das System zur halben Laufzeit anzeigt, erkennt man, dass sich der Gewinnbereich immer noch vom Einstiegsniveau 1898 bis 2170 USD erstreckt. Aus der anderen orangen Funktion, welche das System 14 Tage vor Verfall anzeigt, wird der bereits etwas eingeschränkte Gewinnbereich von 1940 bis 2160 USD ersichtlich.

Zwischen den Marken 1920 bis 1960 USD ist eine Senke im System integriert, die jedoch erst kurz vor dem Verfallszeitpunkt (25.01.2024) zum Tragen kommt (siehe schwarze Verfallsfunktion). Verharrt der Gold-Future 14 Tage vor Optionsverfall zwischen diesen beiden Marken so ist dringend geraten vorher auszusteigen. Diese Senke ist notwendig, um dieses hervorragende Gewinn/Verlustprofil über einen langen Zeitraum zu generieren und aufrecht erhalten zu können.

Positionsaufbau im vorgestellten Beispiel:

| Pos. | Einstieg | Kurs | Anz. | Kf/Vk | H.Istr. | Strike | Verf. | Prämie |

|---|---|---|---|---|---|---|---|---|

| 1 | 10.10.2023 | 1894,55 | 5 | sell | Call | 1920 | 25.01.2024 | 39,50 |

| 2 | 10.10.2023 | 1894,55 | 5 | buy | Call | 1925 | 25.01.2024 | 37,60 |

| 3 | 10.10.2023 | 1894,55 | 1 | buy | Call | 1930 | 25.01.2024 | 35,90 |

| 4 | 10.10.2023 | 1894,55 | 1 | sell | Call | 2000 | 25.01.2024 | 18,50 |

| 5 | 10.10.2023 | 1894,55 | 5 | sell | Call | 2140 | 25.01.2024 | 5,90 |

| 6 | 10.10.2023 | 1894,55 | 5 | buy | Call | 2155 | 25.01.2024 | 5,30 |

Kosten für den Positionsaufbau:

| Einstieg: | 10.10.2023 |

| Markt: | GC - Gold |

| Kurs Future: | 1894,55 USD |

| Aufwand: | -489,46 USD |

Wie wurden die Optionsstrategien erstellt?

Für die Visualisierung und Planung der vorgestellten Strategien wurde die Optionssoftware Vandermart-Tracker verwendet. Ein grosser Vorteil dieser Analysesoftware ist, dass jede Strategie als Vorlage gespeichert werden kann. Dies ermöglicht es einem Anleger, die Strategie zu einem späteren Zeitpunkt problemlos erneut zu verwenden. In diesem Fall werden automatisch alle Parameter des Optionssystems auf den aktuellen Zeitpunkt übertragen und entsprechend angepasst.

Darüber hinaus besteht die Möglichkeit, die Strategie mit nur einem Klick über das interne Ordermodul direkt aus dem Vandermart-Tracker an die Plattform LYNX+ zu übermitteln. Dies spart Zeit, erleichtert die Orderübermittlung erheblich und minimiert das Risiko von manuellen Eingabefehlern.

Möchten auch Sie den Vandermart-Tracker nutzen und wie ein Hedgefonds-Manager agieren?

Dann besuchen Sie jetzt die Seite von Vandermart. Hier können Sie den Vandermart-Tacker als kostenlose Demoversion testen oder zum Vorteilspreis direkt erwerben, denn mit dem Code LYNX25 gibt es 25 % Rabatt. Wenn Sie Fragen zur Software haben, nutzen Sie die umfangreiche Dokumentation oder kontaktieren Sie die Experten von Vandermart direkt via E-Mail unter kontakt@vandermart-education.com.

Die Geschichte zur Entwicklung der Software Vandermart-Tracker?

Während seiner früheren Tätigkeit als Hedgefondsmanager waren für Reinhold Fend die vorhandenen Tools zur Erstellung von Optionssystemen unbefriedigend. Daher entschloss er sich, in Zusammenarbeit mit Branchenkollegen, eine Software zu entwickeln, die alle ihre Anforderungen an ein solches System erfüllt. Ihr Ziel war es, eine Lösung zu entwickeln, die professionellen Anwendern die präzise Berechnung von Optionen und Optionsstrategien ermöglicht.

Das Team um Reinhold Fend trug daher alle Ideen zusammen und erstellte ein Pflichtenheft, das in regelmässigen Sitzungen überarbeitet wurde. Das Projekt wurde schrittweise umgesetzt und kontinuierlich erweitert. Während der Nutzung der Software sind im Laufe der Zeit neue Ideen für zusätzliche Funktionen aufgekommen, die anschliessend in die Software integriert wurden.

In der Zeit seiner beruflichen Tätigkeit im professionellen Fondsmanagement hatte er zudem die Chance, auf verschiedenen Options-Symposien Vorträge zu halten. Dabei merkte er, dass immer mehr Privatanleger Interesse zeigten und sich für das Thema Optionen begeisterten. Die Öffnung des Optionsmarktes und dessen zunehmende Nutzungsmöglichkeiten für Privatanleger in den letzten Jahren haben sein Team deshalb ermutigt, auch diese Gruppe als mögliche Nutzer der Software zu berücksichtigen.

Das Buch “Gewinnen mit Optionsstrategien” von Reinhold Fendt repräsentierte einen ersten Schritt in Richtung des Endkundenmarktes. Auch gelang es ihm und seinem Team einen Datenanbieter zu finden, der es ermöglicht, auch Privatkunden mit hochwertigen Daten zu versorgen.

Diese Entwicklungen verdeutlichen sein Engagement für die stetige Verbesserung und Weiterentwicklung der Vandermart-Software. Die integrierten Werkzeuge ermöglichen sowohl Fachleuten als auch Privatanlegern, erfolgreiche Optionshandelsstrategien zu entwickeln und zu implementieren.

Sie haben noch kein Depot für den Optionshandel über LYNX?

Profitieren Sie jetzt von der Kooperation zwischen Vandermart und LYNX und sichern Sie sich bei Depoteröffnung nach Kauf der Software ein attraktives Cashback. Jetzt hier informieren.

Alles über Optionen:

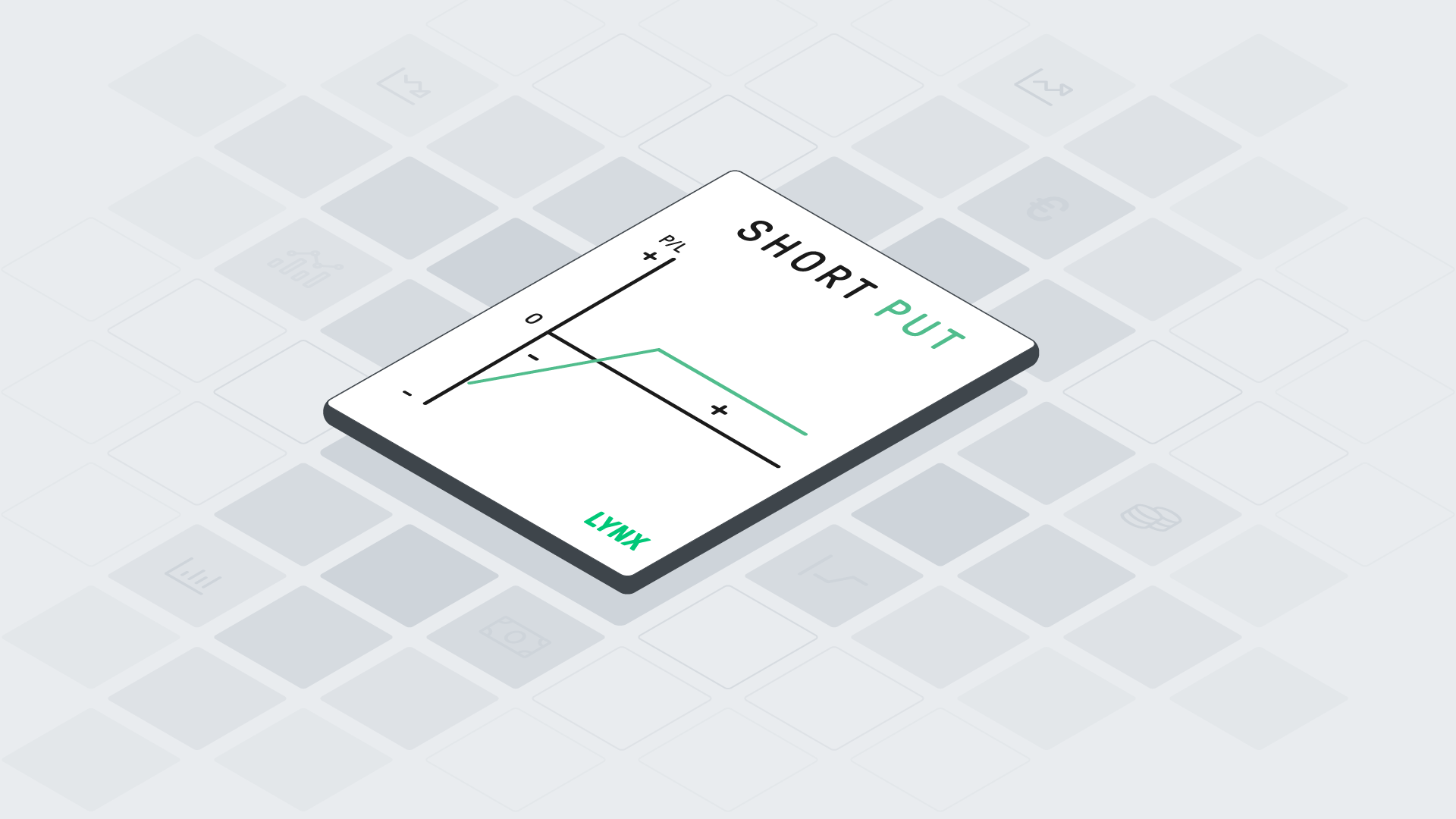

Volatilität

Griechen