- Aufbau des Bear Put Spreads

- Gewinn- und Verlustprofil eines Bear Put Spreads

- Prinzip des Bear Put Spreads

- Für wen ist der Bear Put Spread geeignet?

- Wann sollte ein Bear Put Spread eingegangen werden?

- Wo liegt Ihre Gewinnschwelle bei einem Bear Put Spread?

- Was ist Ihr maximaler potenzieller Gewinn bei einem Bear Put Spread?

- Was ist Ihr maximaler potenzieller Verlust bei einem Bear Put Spread?

- Was sind die Margin Anforderungen?

- Wie wirkt sich die Zeit auf die Position aus?

- Was ist der Einfluss der impliziten Volatilität?

- Risiko einer Ausübung der Optionen

- Die Vor- und Nachteile eines Bear Put Spreads

- Beispiel eines Bear Put Spreads auf Fedex

- Fazit: Ein Bear Put Spread ist eine Optionen-Kombination, die gegenüber einfachen Optionen die Oberhand hat

Wenn Sie in Bezug auf eine Aktie sehr „bärisch“ gestimmt sind, werden Sie dazu tendieren, eine einfache Put Option zu kaufen. Damit profitieren Sie gehebelt und unbegrenzt an der Abwärtsbewegung der Aktie. Liegen Sie falsch, verlieren Sie maximal Ihren Einsatz. Es dürfte aber klar sein, dass selbst eine fallende Aktie in einem gewissen Zeitraum nicht auf null fallen wird. Wenn Sie eine bärische Einschätzung auf eine Aktie haben und davon ausgehen, dass sie ein gewisses Kursziel erreichen wird, fahren Sie mit dem Bear Put Spread eine billigere (und dennoch lukrative) Strategie als mit dem Kauf einer einzelnen Put Option.

Im Optionen-Jargon wird der Bear Put Spread manchmal auch Short Put Spread genannt.

Aufbau des Bear Put Spreads

Diese Strategie besteht aus dem Kauf einer Put Option, die in der Regel (aber nicht unbedingt) aus dem Geld ist (deren Basispreis unter dem aktuellen Aktienkurs liegt) und dem Verkauf einer Put Option, die ebenfalls aus dem Geld ist und deren Basispreis niedriger liegt als der Basispreis der gekauften Put Option. Der Aufbau eines Bear Put Spreads ist also das genaue Gegenteil eines Bull Put Spreads. Beide Optionen haben dasselbe Verfallsdatum.

Der Bear Put Spread zusammengefasst:

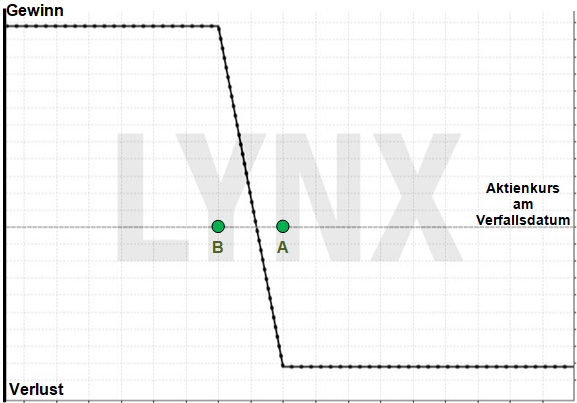

- Long Put mit Basispreis A

- Short Put mit Basispreis B

- Der Aktienkurs liegt in der Regel über dem Basispreis A

- Beide Optionen haben das gleiche Verfallsdatum (man spricht in diesem Fall von einem Vertical Spread)

Gewinn- und Verlustprofil eines Bear Put Spreads

Prinzip des Bear Put Spreads

Ein Bear Put Spread ist eine Alternative zum einfachen Long Put. Zusätzlich zum Kauf einer Put Option mit Basispreis A verkaufen Sie eine billigere Put Option mit Basispreis B, um Ihre Kosten für den Trade zu begrenzen. Damit reduzieren Sie Ihren Gesamteinsatz und Ihr maximales Verlust-Risiko. Aufgrund des Preisunterschieds zwischen den beiden Optionen zahlen Sie bei der Eröffnung dieser Position immer einen Betrag (auf Englisch ein „Debit“). Durch den Verkauf der Put Option ist dieser Betrag niedriger als mit der einfachen Long Put Strategie. Dafür ist Ihr potenzieller Gewinn im Falle einer starken Abwärtsbewegung geringer als mit einer einfachen Put Option.

Ihre Erwartung wird sein, dass der Aktienkurs bis zum Basispreis B fällt.

In der Umsetzung ist ein Bear Put Spread sehr einfach. Idealerweise kaufen Sie die eine Put Option und verkaufen Sie die andere Put Option gleichzeitig im Rahmen einer Kombination, zum Beispiel mithilfe des OptionTraders Ihrer LYNX Handelsplattforms.

Ein Bear Put Spread ist ein exzellentes Beispiel für eine Optionen-Kombination, die Vorteile gegenüber dem Handel einer einfachen Option bietet. Mehr Information zu diesem Thema finden Sie in unserem Artikel „Vergleich: Optionskombinationen gegen einfache Optionen“.

Meine persönlichen Tipps für den Handel von Bear Put Spreads

- Das Gewinn- und Verlustprofil ist identisch mit dem Profil eines Bear Call Spreads. Der Hauptunterschied liegt an dem Geldfluss bei der Eröffnung der Position. Der Bear Put Spread erfordert beim Einstieg einen Geldbetrag (Debit). Der Gewinn entsteht bei der Schliessung. Der Bear Call Spread beschert beim Einstieg in die Position eine Prämie (Credit). Beim Ausstieg erfolgt ein „Rückkauf“.

Würden Sie exakt dieselben Basispreise bei einem Bear Put Spread und einem Bear Call Spread wählen, hätten Sie dieselben Gewinnchancen. In der Regel werden Sie aber einen Bear Call Spread mit Basispreisen aufbauen, die über dem aktuellen Aktienkurs notieren, während Sie mit einem Bear Put Spread Basispreise wählen, die unter dem aktuellen Aktienkurs notieren.

- Bevorzugen Sie Aktien oder Indizes, von denen Sie ausgehen, dass sie in einem gewissen Zeitraum ein besonderes Abwärtspotenzial haben. Die langfristige Einschätzung des Basiswertes ist nicht von Bedeutung.

Für wen ist der Bear Put Spread geeignet?

Diese Strategie ist für Trader gedacht, die bereits Erfahrung im Optionshandel gesammelt haben. Der Bear Put Spread ist zwar in seiner Ausführung nicht besonders kompliziert, er erfordert dennoch eine gewisse Expertise in der Auswahl der Basispreise und eine gute Einschätzung der Kursbewegung des Basiswertes über einen bestimmten Zeitraum.

Wann sollte ein Bear Put Spread eingegangen werden?

Sie eröffnen einen Bear Put Spread, wenn Sie davon ausgehen, dass die zugrunde liegende Aktie fallen wird und wenn Sie ein Kursziel für diese Aktie im Visier haben. Dieses Kursziel wäre beispielsweise der Basispreis B der verkauften Put Option.

Wo liegt Ihre Gewinnschwelle bei einem Bear Put Spread?

Diese Strategie macht sich bezahlt, wenn der Aktienkurs beim Verfall unter dem Basispreis A der gekauften Put Option abzüglich des bezahlten Betrags für den Trade liegt.

Gewinnschwelle = Basispreis des gekauften Puts – bezahlter Debit

Was ist Ihr maximaler potenzieller Gewinn bei einem Bear Put Spread?

Ihr potenzieller maximaler Gewinn ist auf die Differenz zwischen den Basispreisen der Put Optionen abzgl. des bezahlten Betrags begrenzt. Er wird erzielt, wenn der Aktienkurs am Ende der Laufzeit unter dem Basispreis B notiert.

Maximaler Gewinn = Differenz zwischen den Basispreisen – bezahlter Debit

Die Art und Weise, wie Sie die beiden Basispreise auswählen, bestimmt das maximale Ertragspotenzial und das maximale Risiko. Durch die Wahl eines tieferen Basispreises der gekauften Option und eines noch tieferen Basispreises der verkauften Option können Sie den Einsatz für den Trade verringern und das Gewinnpotenzial steigern. Dafür sinkt jedoch die Gewinnwahrscheinlichkeit.

Ein Teilgewinn wird erzielt, wenn der Aktienkurs unter der Gewinnschwelle notiert. Ein Bear Put Spread muss nicht bis zum Ende der Laufzeit der Optionen gehalten werden. Sie können die Position vorzeitig glattstellen und die Gewinne (oder die Verluste) mitnehmen.

Was ist Ihr maximaler potenzieller Verlust bei einem Bear Put Spread?

Ihr maximaler potenzieller Verlust ist auf den bezahlten Debit beschränkt.

Das Schlimmste, was passieren kann, ist, dass der Aktienkurs zum Verfallsdatum über dem höheren Basispreis A liegt. In diesem Fall verfallen beide Put Optionen wertlos, und der entstandene Verlust ist gleich dem Betrag für den Aufbau der Position.

Was sind die Margin Anforderungen?

Die Margin-Anforderung je Kontrakt entspricht dem Debit.

Wie wirkt sich die Zeit auf die Position aus?

Der Lauf der Zeit schadet der Position, wenn auch nicht so sehr wie bei einem einfachen Long Put. Da die Strategie aus einem gekauften und aus einem verkauften Put besteht, gleichen sich die Auswirkungen des Zeitwertverfalls zum Teil aus. Dennoch wird in dieser Strategie darauf gesetzt, dass eine Aktie in einem gewissen Zeitraum fallen muss. Der Bear Put Spread ist also ein Wettrennen gegen die Zeit. Die Aktie muss bis zum Verfallsdatum die Gewinnschwelle unterschritten haben, sonst ist der bezahlte Betrag für den Trade verloren.

Was ist der Einfluss der impliziten Volatilität?

Der Einfluss der implizite Volatilität ist für diese Strategie eher positiv. Da die implizite Volatilität in der Regel steigt, wenn die zugrunde liegende Aktie fällt, und da Sie sich diesen Kursrückgang wünschen, ist eine steigende implizite Volatilität ein positives Zeichen für die gehandelte Position.

Risiko einer Ausübung der Optionen

Mit einem Bear Put Spread sind Sie verpflichtet, die Aktie zum Basispreis B zu kaufen, wenn die leerverkaufte Option ausgeübt wird. Sie haben aber auch das Recht, die Aktie zum Basispreis A zu verkaufen.

Eine vorzeitige Ausübung ist zwar jederzeit möglich, erfolgt jedoch in der Regel nur, wenn die Optionen tief im Geld sind.

Beim Verfallsdatum (typischerweise an einem Freitag) birgt diese Strategie ein erhöhtes Ausübungs-Risiko. Wenn am Verfallsdatum die Aktie knapp unterhalb oder knapp oberhalb des Basispreises der leerverkauften Put Option notiert, können Sie bis zum darauffolgenden Montag nicht sicher sein, ob eine Ausübung geschehen wird oder nicht.

Angenommen, der Long Put ist im Geld und der Short Put ist knapp am Geld. Die Ausübung des Long Puts wäre möglich (was zu dem Verkauf der Aktien führen würde), die Ausübung des Short Puts (was zum Kauf der Aktien führen würde) jedoch nicht. Wenn Sie die Ausübung des Longs Put anstossen und die Ausübung des Short Puts erfolgt nicht, werden Sie am folgenden Montag die Aktien als negativen Bestand im Depot halten und gegebenenfalls unter einer nachteiligen Bewegung der Aktie über das Wochenende leiden.

Mein persönlicher Rat an Sie: Schliessen Sie den Bear Put Spread vorzeitig, um der Eventualität einer Ausübung aus dem Weg zu gehen.

Mehr zum Thema vorzeitige Ausübung von Optionen können Sie in meinem Artikel Vorzeitige Ausübung von Optionen – So reagieren Sie richtig und bleiben entspannt nachlesen.

Die Vor- und Nachteile eines Bear Put Spreads

Vorteile:

- Bei einem Bear Put Spread ist der Einsatz geringer als mit einem einfachen Put.

- Das Risiko ist begrenzt.

Nachteile:

- Der maximale Gewinn ist begrenzt und die Position profitiert entsprechend nicht von einem fortlaufenden Fall der Aktie.

- Die Zeit läuft gegen Sie: Die Aktie muss in einem gewissen Zeitraum fallen, um einen Gewinn zu erzielen.

Beispiel eines Bear Put Spreads auf Fedex

Nehmen wir als Beispiel an, dass die Aktie von Fedex (FDX) mit 146$ gehandelt wird. Um die Bear Put Spread Strategie umzusetzen, kauft ein Trader eine Put Option und verkauft gleichzeitig eine andere Put Option mit einem niedrigeren Basispreis und mit demselben Verfallsdatum.

Der Short Put (die leerverkaufte Put Option) mit einer Laufzeit von 97 Tagen hat einen Basispreis (Strike) von 135$ und wird zu 4,75$ leerverkauft. Der Long Put (die gekaufte Put Option) mit derselben Laufzeit hat einen Basispreis von 140$ und wird zu 6,75$ gekauft. Der Betrag (der Debit), den der Trader für diesen Trade bezahlen muss, beläuft sich auf (6,75$ – 4,75$) x 100 = 200$. Das ist auch das maximale Verlust-Risiko.

Die Gewinnschwelle der Position liegt bei 140$ – 2,00$ = 138$. Unter diesem Kurs fängt der Trader an, Gewinne zu machen.

Wenn der Aktienkurs am Ende der Laufzeit der Optionen unter 135$ notiert, beläuft sich der Gewinn für den Trader auf 300$. Das ist die Differenz zwischen den Basispreisen abzgl. des bezahlten Betrags und entspricht dem maximalen Gewinn.

Die Rendite des Bear Put Spreads wäre demnach: 300$ / 200$ = 150% in 97 Tagen.

Nehmen wir an, dass die Aktie von Fedex über die ganze Laufzeit stabil bleibt und nicht tiefer als 140$ fällt. Am Ende der Laufzeit der Optionen würden beide Put Optionen wertlos verfallen. Der Trader erleidet in diesem Fall den maximalen Verlust von 200$.

Wenn der Kurs auf 137$ fallen sollte, verfällt die verkaufte Put Option mit Basispreis 135$ wertlos. Die vereinnahmte Prämie von 475$ aus dem Verkauf dieser Option wird als Gewinn mitgenommen. Die gekaufte Put Option mit Basispreis 140$ ist im Geld und 3$ wert (300$ je Kontrakt). Sie wurde zu 675$ gekauft. Die gekaufte Put Option generiert also einen Verlust von 375$. Der Trader erzielt dementsprechend einen Gewinn von 475$ – 375$ = 100$.

Wenn der Kurs auf 135$ fallen sollte, sind beide Optionen im Geld. Die Fedex Aktie wird automatisch zu 140$ verkauft und sofort zu 135$ wieder gekauft. Nach Abzug des Debits von 200$ entsteht in diesem Fall der maximale Gewinn von 300$. Selbst wenn die Aktie noch tiefer fallen würde, auf 130$, 120$ usw., würde der Trader nie mehr als diese 300$ verdienen können.

Vergleichen Sie diesen Bear Put Spread mit dem einfachen Kauf der Put Option mit Basispreis 140$. Mit diesem einfachen Put, den Sie für 6,75$ kaufen würden, wäre die Gewinnschwelle bei 133,25$ deutlich tiefer als die Gewinnschwelle des Bear Put Spreads (138$). Damit ist auch die Gewinnwahrscheinlichkeit des Bear Put Spreads höher als die des einfachen Puts.

Der maximale Verlust des einfachen Puts würde bei 675$ liegen, der maximale Verlust beim Bear Put Spread bei 200$. Das ist mehr als der dreifache Betrag.

Der einzige Vorteil des einfachen Puts gegenüber dem Bear Put Spreads ist, dass er unbegrenzt an einem weiteren Fall der Aktie profitieren würde. Der Bear Put Spread würde Ihnen unter einem Aktienkurs von 135$ keinen weiteren Gewinn bescheren.

Fazit: Ein Bear Put Spread ist eine Optionen-Kombination, die gegenüber einfachen Optionen die Oberhand hat

Wenn Sie vom Fall einer Aktie überzeugt sind und dennoch nicht Haus und Hof riskieren wollen, ist der Bear Put Spread eine sehr passende Optionen-Kombination. Bei einem deutlich geringeren Einsatz als mit einem einfachen Put erhöhen Sie Ihre Gewinnwahrscheinlichkeit. Das einzige, was Sie bei dieser Strategie in Kauf nehmen müssen, ist, dass Ihr potenzieller Gewinn begrenzt ist. Allerdings kann dieser Gewinn, trotz Begrenzung, sehr hoch ausfallen.

Über den Optionen Broker LYNX können Sie direkt an den Terminbörsen mit Optionen handeln und von den einzigartigen Möglichkeiten der Assetklasse Optionen profitieren. Besuchen Sie unser Optionsportal, um alles über diese Anlageklasse zu erfahren und zu lernen.

Als Daytrader, Anleger oder Investor profitieren Sie über den Online Broker LYNX von einem ausgezeichneten Angebot, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Handeln Sie diese Trading-Idee doch einfach risikolos mit unserem kostenfreien Demokonto nach.

Sie möchten ausländische Aktienkurse in Euro umrechnen? Dann nutzen Sie unseren Währungsrechner für über 130 Währungen.