Dabei entspricht die für beide Optionen bezahlte Prämie dem maximalen Verlust am Verfallsdatum. Da es sich bei beiden Optionsgeschäften um einen Kauf handelt, ist der Gewinn theoretisch unlimitiert. Bei einem Straddle aus am Geld liegenden Optionen ist das Delta zum Zeitpunkt der Positionseröffnung neutral. Das positive Delta der Call-Option wird durch das negative Delta der Put-Option aufgehoben.

Bei einer Kursbewegung verändert sich das Delta in Richtung des Kursverlaufs. Die treibende Kraft dahinter ist das Gamma, das dafür sorgt, dass Kursbewegungen, die eine Option in die Gewinnrichtung bewegen zu einem betragsmässig höheren Plus führen. Bei einem Anstieg beispielsweise nimmt das Delta der Call-Option zu, während das Delta der Put-Option zurück geht.

Mit einem Straddle spekuliert der Optionsanleger auf eine starke Kursbewegung. Dabei spielt es keine Rolle, ob die Bewegung nach oben oder unten stattfindet.

Da beide Optionen gekauft wurden spielt die Volatilität, die durch Vega abgebildet wird, eine entscheidende Rolle. Eine Zunahme der Volatilität hat einen positiven Effekt auf die Kombination, während eine Abnahme der Volatilität dafür sorgt, dass der Wert der Straddle-Position fällt. Durch das positive Gamma ist das Theta negativ. Das bedeutet, dass die Optionskombination bis zum Verfallsdatum Zeitwert abbaut. Je näher das Verfallsdatum rückt, desto schneller verläuft der Verfall des Zeitwerts. Findet die erwartete Bewegung also nicht statt, so entstehen Verluste durch den Rückgang des Zeitwerts.

Der Straddle in der Theorie

Mit dem Kauf eines Straddle setzen Sie auf eine grössere Kursbewegung des Basiswertes, unabhängig von deren Richtung. Sie kaufen dazu eine identische Anzahl Call- und Put-Optionen zum gleichen Ausübungspreis und mit demselben Verfallstermin. Für diese Kombination bezahlen Sie eine Prämie, die sich aus der Summe der Kaufpreise für beide Optionen zusammensetzt. Das Theta ist negativ, so dass Sie den Zeitwertverlust der Position einkalkulieren müssen. Das Gesamtrisiko ist auf die von Ihnen bezahlte Prämie begrenzt.

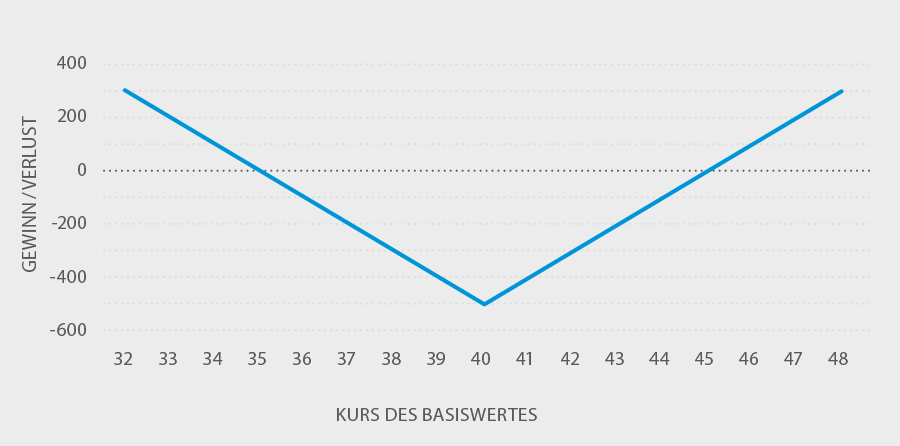

In diesem Beispiel werden die folgenden Transaktionen durchgeführt:

- KAUF: Call-Option $ 40

- KAUF: Put-Option $ 40

Beispiel: DAX

Nach einem starken Start des Jahres 2015 kletterten die europäischen Börsen schnell weiter nach oben. Auch der starke US-Dollars trug dazu bei, dass die europäischen Indizes bereits Ende April ca. 20% im Gewinn notierten. Der DAX-Index erreichte dabei die Marke von 12.000 Punkten. Daraufhin erfolgte beim DAX Ende April ein Rücksetzer auf ca. 11.450 Punkte, gefolgt von einem weiteren Rückgang auf 10.600 Punkte im Mai.

Durch einen Straddle wurde nun auf eine starke Bewegung des DAX gesetzt, also entweder ein Überwinden der 12.000-Punkte-Marke oder ein Kursrückgang unter 10.000 Zähler.

Der DAX Straddle 11.050 mit dem Verfallsdatum September 2015 wies am 27. Juli 2015 bei einem DAX-Stand von 11.056 Punkten eine Prämie i.H.v. € 963,81 auf. Die Break-Even Marken lagen für das Verfallsdatum (18. September 2015) bei DAX-Ständen von 10.086 (11.050 – 963,81) und 12.013 Punkten (11.050 + 963,81).

- Eröffnungskauf: Long Straddle DAX à € 963,81 – Kauf Call-Option und Put-Option September 11.050

- Cash Settlement: Long Straddle DAX à € 1.134 – Cash Settlement Put-Option September 11.050

Kurz nach Eröffnung der Position erfolgte beim DAX-Index eine Kursbewegung nach unten, bevor eine Erholung einsetzte. Der Wert des Straddle nahm durch den Zeitwertverlust (Theta) täglich ab. Am 10. August startete dann ein sehr starker Kurseinbruch, der letztendlich am 24. August bei einem Kurs von 9.648 Punkten endete. Dadurch nahm der Wert des Straddle auf bis zu € 1.419,06 zu, da die Put-Option 11.050 mittlerweile einen inneren Wert in Höhe von 1.402 Punkten hatte. Somit lag die Position deutlich im Gewinn. Der Tiefpunkt des DAX war jedoch noch nicht erreicht. Am Ende der kurzen volatilen Restlaufzeit notierte der DAX bei 9.916 Punkten. Somit war der Straddle am Verfalltag € 1.134 wert, was einem Plus von +17,65% entsprach.

Zusammenfassung Straddle

Der Straddle gehört zu den riskantesten der besprochenen Optionsstrategien. Denn beim Ausbleiben der erwarteten Kursbewegung nimmt der Wert der Optionskombination mit näher rückendem Verfallsdatum schnell ab. Das Halten eines Straddle bis zum Verfallsdatum bedeutet, dass der gesamte Zeitwert beider Optionen verloren geht. Deshalb sollte ein Straddle wenn möglich vorzeitig geschlossen werden, sobald die gewünschte Kursbewegung beim zugrundeliegenden Basiswert erfolgt ist. Aber auch wenn die gewünschte Preisentwicklung ausbleibt, ist zu überlegen die Position vorzeitig zu schliessen, so dass dem Anleger der überproportionale Zeitwertverlust am Laufzeitende erspart bleibt.

Vorteile Straddle:

- Unlimitierter Gewinn möglich

- Die Richtung der Bewegung spielt keine Rolle

Nachteile Straddle:

- Das Risiko durch die Options-Griechen

- Hoher Kapitaleinsatz

- Grosse Bewegung erforderlich

Sie möchten an der Börse mit Optionen handeln?

Über den Optionen Broker LYNX können Sie direkt an den Terminbörsen mit Optionen handeln und von den einzigartigen Möglichkeiten der Assetklasse Optionen profitieren.

Über den Online Broker LYNX profitieren Sie als Daytrader, Anleger oder Investor von einem ausgezeichneten Angebot, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.