Die Gold-Hausse lässt viele staunen: Seit Anfang 2024 der Ausbruch aus einer mehrjährigen Handelsspanne gelang, hat Gold mit seinem bisherigen Rekordhoch von 3.057,50 US-Dollar fast 50 Prozent zugelegt. Aber das kann ja nicht immer so weitergehen … oder doch?

Doch, theoretisch schon. Grundsätzlich gibt es kein Limit, das den Goldpreis auf der Oberseite zwingend deckeln müsste. Das gibt es ja auch bei Indizes oder Aktien nicht. Wobei man da noch einen Vergleich zu den erreichten Unternehmensgewinnen ziehen kann und dadurch eine Messlatte hätte, ob etwas teuer oder billig ist. Wenngleich auch die kein Hindernis wäre, einen Kurs einfach immer höher zu treiben oder tiefer zu drücken. Bei Gold liegt die Sache aber noch einmal anders, denn was ist Gold denn, rational betrachtet, genau wert?

Es ist immer genau das wert, was ein Käufer aktuell dafür zu zahlen bereit ist. Und wenn diese Marke wie seit gut einem Jahr immer höher läuft, kann diese Hausse letztlich nur dann enden oder sogar ins Gegenteil umschlagen, wenn die Argumente, die den Kurs höher tragen, wegfallen. Oder aber, wenn die Trader eine Marke erreicht sehen, die sie als „oben“ identifizieren und deswegen in grösserem Umfang verkaufen und die Aufwärtsbewegung dadurch beenden.

Expertenmeinung: Auf der reinen Argumentationsebene dürfte Gold vorerst wohl nicht ins Straucheln geraten. Geopolitische Spannungen, die eher zunehmen, während man immer öfter den Eindruck bekommt, dass der Wille, diese zu lösen, nicht wirklich vorhanden ist … dazu die Sorge vor der Rückkehr der Inflation bei gleichzeitig rezessiven Tendenzen: Beides sind typische und effektive Triebfedern eines zunehmenden Interesses von Investoren an vermeintlich „sicheren Häfen“ wie Gold.

Es bleiben also nur noch Chart- und/oder Markttechnik, die kurzfristige Akteure dazu veranlassen könnten, aus der Hausse ein wenig die Luft herauszulassen. Aber findet sich da derzeit denn etwas? Immerhin bewegen wir uns im Bereich von Rekordhochs und damit im sogenannten „Uncharted Territory“.

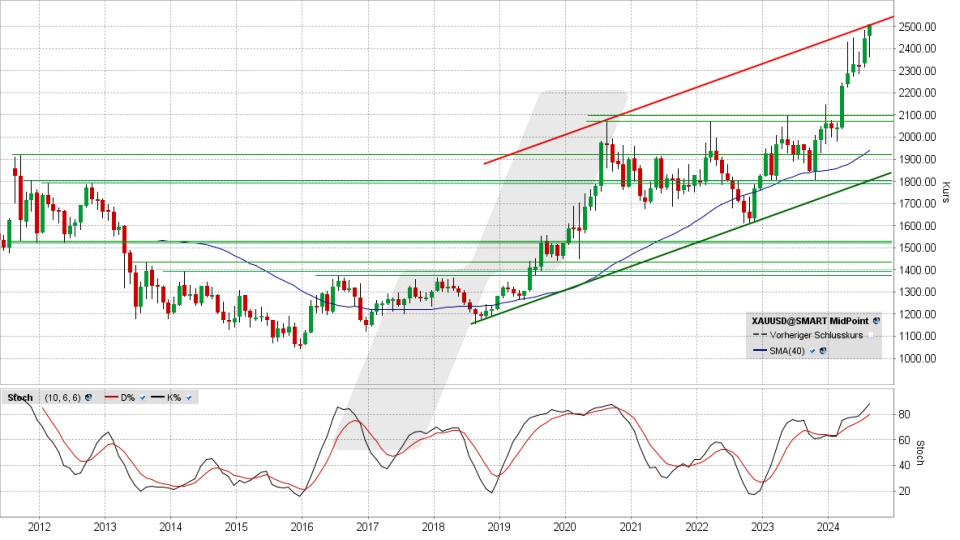

Das ist so. Aber natürlich kann man fast immer irgendeine obere Begrenzungslinie zu einer Aufwärtstrendlinie konstruieren, die oberhalb eines Rekordhochs liegt. Das ginge derzeit auch bei Gold, wie wir im Chart auf Wochenbasis sehen. Würde man eine obere Begrenzungslinie einer Aufwärtstrendlinie ziehen, die man auf Anfang 2024 ansetzt, wäre bei Gold innerhalb dieses Trendkanals bei etwa 3.100 US-Dollar vorerst „oben“. Immer vorausgesetzt, dass a) genug Trader diese Linie sehen und auch entsprechend reagieren wollen und b) externe Faktoren nicht neue, stärkere Argumente für Gold als „sicheren Hafen“ liefern. Denn dann wäre die Charttechnik keine Bremse mehr.

Hinzu kommt, dass diese Aufwärtstrendlinie nicht an einem Kreuzungspunkt mit dem nächst flacheren Aufwärtstrend vom Herbst 2022 ansetzt, das macht dieses Konstrukt weniger valide.

Mit Querblick auf die auch auf Wochenbasis überkaufte Markttechnik (im Chart der Stochastik-Oszillator) liesse sich als Fazit ziehen, dass man jetzt eher keinen guten Moment vor sich hätte, um erst neu einzusteigen, ggf. Auch mal an kleinere Gewinnmitnahmen denken könnte. Aber die Gesamtsituation ist, zumindest hier und heute, zu kritisch und dieses charttechnische „Deckelchen“ zu leicht, um an die Short-Seite auch nur zu denken.

Mit einem Margin Konto können Sie zum Beispiel mit Hebel handeln und Ihre Trading-Strategien durch Leerverkäufe oder den Einsatz von Optionen und Futures diversifizieren.

Entdecken Sie jetzt die umfangreichen Handelsmöglichkeiten, die Ihnen dieser Kontotyp bietet: Margin Konto

--- ---

--- (---%)Displaying the --- chart

Heutigen Chart anzeigen