In diesem Artikel sehen wir uns an, was Carrytrades sind, welche Auswirkungen sie haben und welche Gefahren von diesen für die Finanzmärkte ausgehen. Auch gehen wir der Frage nach, ob Sie als Privatanleger nicht auch Carrytrades durchführen könnten.

Sie suchen einen Broker, der Ihnen den weltweiten Forex-Handel mit unzähligen Währungen – und somit auch Carry Trades – ermöglicht? Dann informieren Sie sich hier über LYNX, den Forex Broker.

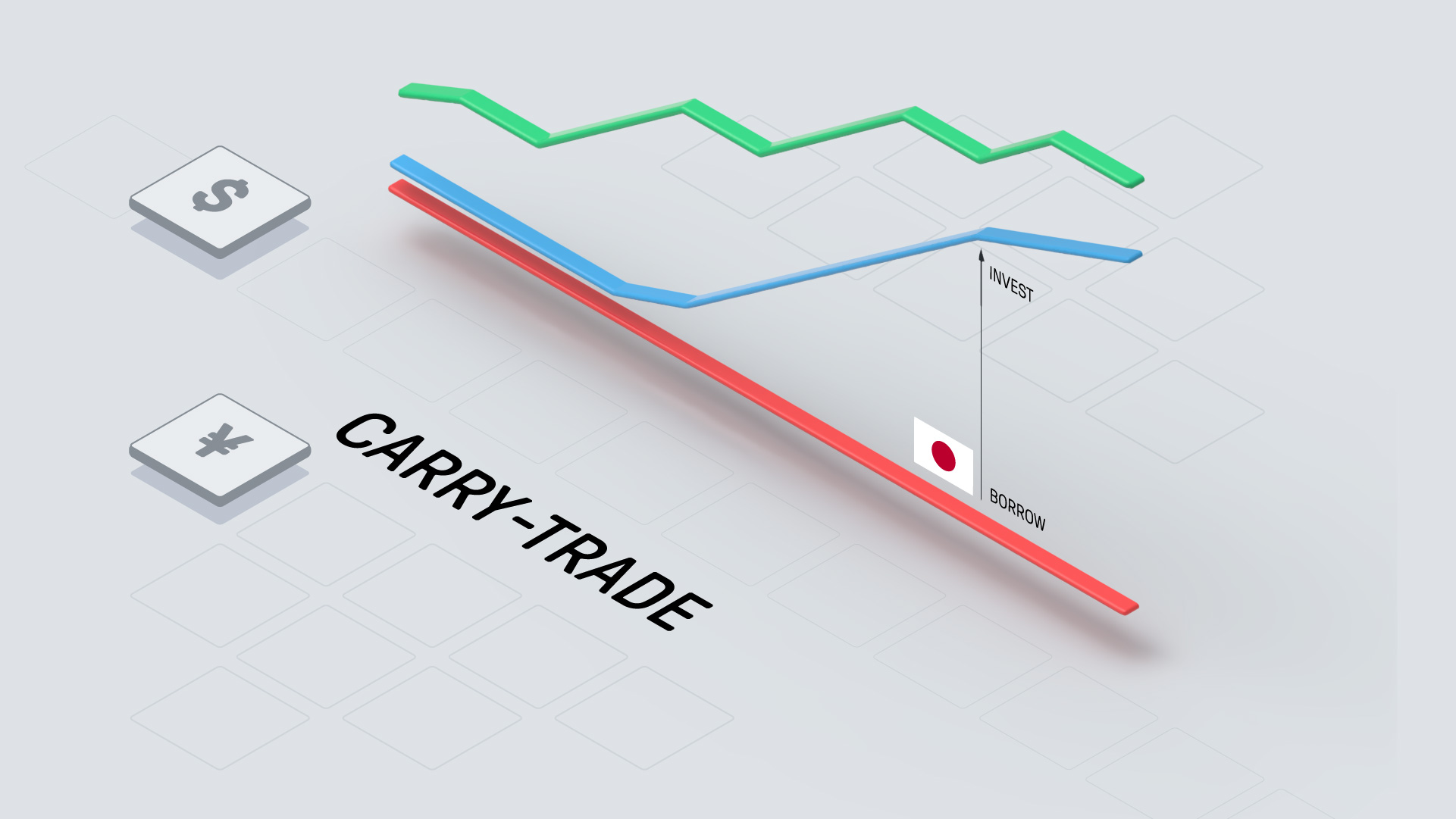

Was ist ein Carrytrade?

Bei einem Carrytrade nimmt ein Investor einen Kredit in einer Währung mit niedrigen Zinsen auf und legt dieses Geld in einem Währungsraum mit hohen Zinsen an. Der Anleger profitiert so von den Zinsdifferenzen und spekuliert gleichzeitig auf eine vorteilhafte Wechselkursentwicklung der Hochzinswährung. Denn wenn der Devisenkurs der Kreditwährung an Wert verliert, so muss der Investor – gerechnet in der nun wertvolleren Anlagewährung – einen geringeren Betrag zurückzahlen. Steigt hingegen der Wechselkurs mit den niedrigen Zinsen in Relation zu der Hochzinswährung, so erhöht sich der Rückzahlungsbetrag entsprechend und kann den Zinsvorteil schmälern oder sogar in einen Verlust umwandeln.

Oft kommt den Investoren bei Carrytrades jedoch zugute, dass die internationalen Kapitalströme meist über längere Zeiträume, wie Wasser in einem Gefälle, in dieselbe Richtung fliessen und so jahrelange Trends ausbilden. Deshalb heisst es für die Anleger nicht selten „The trend is your friend“.

Yen-Schulden und USD-Investments: Die Mutter aller Carrytrades

Wie eingangs erwähnt, sind seit vielen Jahren vor allem Schulden in Yen ein sehr lukratives Geschäft für Investoren. Denn die japanische Wirtschaft war nach dem Absturz des heimischen Aktienmarktes im Jahr 1991 jahrzehntelang in einer Deflationsspirale gefangen. Um dem entgegenzuwirken, schlug die Bank of Japan in Sachen Geldpolitik einen ultralockeren Kurs ein und wurde so zum grössten Gläubiger für billige Kredite weltweit. Die BoJ hielt den Leitzins vom Jahr 2016 bis 2024 schliesslich sogar für ganze acht Jahre unter null Prozent. Die Zinsdifferenz nutzten vor allem Grossanleger für sich aus. Renditen brachten dabei nicht nur die höheren Marktzinsen in den USA und anderen Ländern.

Dadurch, dass die sehr expansive Geldpolitik den Yen stark unter Druck brachte, spülte die vorteilhafte Wechselkursentwicklung zusätzliche Gewinne in die Kassen der Investoren. Durch das grosse Zinsgefälle kam es in den letzten Jahrzehnten immer wieder zu enormen Kapitalströmen, die aus Japan vor allem in Richtung USA schwappten und dort nach lukrativeren Anlagemöglichkeiten suchten. In den Medien kam so schliesslich die Bezeichnung „Die Mutter aller Carrytrades“ auf.

Frau Watanabe mischt den Devisenmarkt auf

Nicht zuletzt auch wegen der Yen-Carrytrades wurde das Währungspaar USD/JPY das zweitliquideste Währungspaar weltweit. Die Folgen der extrem lockeren Geldpolitik haben vor allem die privaten Haushalte in Japan zu tragen, deren Vermögen in den letzten Jahrzehnten im internationalen Vergleich stetig entwertet wurden. Während Exporte begünstigt wurden, verteuerten sich Importe und wirkten sich entsprechend auf die Inflationsrate aus. „Frau Watanabe“ (Watanabe entspricht Meier oder Müller in Deutschland) personifiziert die typische japanische Spekulanten-Hausfrau. Diese verwaltet in der Regel die Familienfinanzen und legt aufgrund der Entwicklung oft ebenfalls einen Teil des Vermögens in USD an. Auf diese Weise konnten viele japanischen Haushalte die Verluste zumindest teilweise mit Währungs- und Anlagegewinnen wettmachen. In Summe beeinflussen die japanischen Haushalte durch die Vielzahl an Transaktionen sogar die Devisenmärkte spürbar.

Bank of Japan hinkt anderen grossen Notenbanken hinterher

Vor allem deshalb, weil die BoJ die Leitzinsen im Gegensatz zu allen anderen bedeutenden Notenbanken weiter im negativen Bereich hielt und die Zinsdifferenz ausweitete, stieg der US-Dollar in Relation zum Yen zuletzt stark an. So legte der USD allein in den letzten drei Jahren um rund +50 % von ca. 105 Yen auf bis zu 160 Yen zu. Denn die Zinssteigerungen in den USA wirkten wie ein Turbo für eine neue Welle an Yen-Carrytrades. Zwar hat die BoJ unter ihrem neuen Präsidenten Ueda Kazuo im Frühjahr erstmals nach 17 Jahren den Leitzins leicht auf 0 bis +0,1 % angehoben und damit zumindest die Ära der Negativzinsen beendet. Doch im internationalen Vergleich immer noch sehr niedrige Zinssätze verleiten die Investoren weiterhin zu Carrytrades. Die niedrigen Zinsen werden von der BoJ durch die immer noch relativ moderate Inflation gerechtfertigt, die zuletzt bei ca. 2,3 % lag.

5-Jahres-Chart USDJPY

Neben dem beliebten Yen-Carry-Trade engagieren sich viele Investoren seit einigen Jahren verstärkt auch im mexikanischen Peso, der getrieben von ausländischem Kapital und hohen Zinsen im Frühjahr 2024 ein 9-Jahreshoch erreichte. Seitdem kam es jedoch zu einer ersten scharfen Gegenreaktion. Doch bei weiterhin höheren Zinsen in Mexiko könnte der Trade schon bald wieder an Fahrt aufnehmen.

Risiko: Auflösung des Yen-Carry-Trades

Immer wieder versetzen Berichte über eine mögliche Auflösung des Yen-Carry-Trades die Märkte in Aufruhr, denn bei diesem Geschäft sitzen immer mehr Marktteilnehmer auf derselben Seite des Bootes. Und tatsächlich gab es in den letzten Jahrzehnten immer wieder grössere Gegenbewegungen im Yen, wie beispielsweise während der Finanzkrise 2008/09. Allerdings waren die Fluchtbewegungen aus dem Carrytrade bislang stets nur von relativ kurzer Dauer.

Früher oder später könnte es jedoch tatsächlich zu einer weitaus heftigeren Gegenreaktion kommen, falls sich die japanischen Zinsen aus Ihrem Tal wieder nach oben bewegen. Ähnlich wie bei einem Börsenabsturz oder Shortsqueeze könnte es bei einer Wechselkursentwicklung des Yen dann zu einer regelrechten Kettenreaktion nach oben kommen, falls innerhalb einer kurzen Zeit sehr viele Marktteilnehmer ihre USD wieder in Yen tauschen wollen und dabei nicht genügend Transaktionspartner finden. Die einzige Möglichkeit, durch diesen Flaschenhals zu kommen, ist es dann, einen höheren Preis für den Yen zu bezahlen. Doch für ein solches kaskadenartiges Szenario, das mit einem stark steigenden Yen einhergehen würde, müsste zunächst die Inflationsrate deutlich anziehen. Die Ökonomen von Charles Schwab gehen in diesem Fall davon aus, dass plötzliche Verschiebungen zu einer hohen Volatilität bei Währungen, Zinsen und Aktien führen könnten. Dieses Damoklesschwert hängt mittlerweile jedoch schon so lange über den Märkten, so dass es die wenigsten Investoren noch auf dem Schirm haben.

Carrytrades: Der Krug geht so lange zum Brunnen, bis er bricht

Doch in der Geschichte führte die Auflösung von Carrytrades schon des Öfteren zu Verwerfungen an den Finanzmärkten wie beispielsweise die Auflösung von ausländischen Investments in hochverzinste russische Rubel im Jahr 1998 oder der Crash des australischen Dollars im Jahr 2013, der zuvor aufgrund hoher Zinsen Unsummen an ausländischem Kapital angezogen hatte. Denn läuft ein Trade zu gut, so wird immer mehr Anlagekapital investiert, bis es zu einer Übertreibung kommt. Dabei geht der Krug sprichwörtlich immer so lange zum Brunnen, bis er bricht. Bekanntlich können nicht alle Investoren Gewinne erzielen. Und so dürfte das Pendel bei einem geeigneten Auslöser auch beim Yen früher oder später wieder in die andere Richtung ausschlagen. Dies kann beispielsweise dann der Fall sein, wenn die US-Notenbank Fed die Zinsen senkt und die Zinsdifferenz, die bei 10-jährigen Anleihen aktuell bei ca. 315 Basispunkten liegt, damit wieder verringert. Wie nach jeder Party wird es dann den Kater danach geben, in Form von Verlusten für diejenigen, die mit Ihren Carrytrades zu spät dran waren. Ein rechtzeitiger Ausstieg ist sowohl für die internationalen Investoren als auch für Frau Watanabe entscheidend.

Franken-Kredite: Auch Herr Müller geht ins Risiko

Doch nicht nur Frau Watanabe, sondern auch Herr Müller spekuliert gelegentlich an den Devisenmärkten. So sind in den 2000er Jahren viele deutsche Häuslebauer unbewusst eine Art Carrytrade eingegangen, die sich zur günstigeren Finanzierung im niedrig verzinsten Schweizer Franken verschuldet hatten. Dieses Modell galt unter Finanzierungsberatern jahrelang als sehr beliebt, denn der EUR pendelte seit der Einführung in einer relativ engen Spanne zwischen 1,50 und 1,65 CHF. Doch ab dem Jahr 2007 setzte dann eine starke Abwertung des Euro zum Franken ein. Die europäische Gemeinschaftswährung fiel von mehr als 1,65 CHF im Tief bis auf 0,82 CHF und halbierte sich damit innerhalb weniger Jahre.

Zwischenzeitlich hatte die Schweizer Nationalbank zwar einen Mindestkurs von 1,20 CHF für den Euro festgelegt, musste diese Vorgabe im Jahr 2015 jedoch aufgrund des hohen Drucks für viele Marktteilnehmer überraschend aufgeben. Insgesamt, so schätzt die Süddeutsche Zeitung, ist deutschen Schuldnern, die mit bis zu 5 Mrd. EUR im Franken verschuldet waren, ein Schaden von mindestens 1 Mrd. EUR entstanden. Ein Kredit über 165.000 CHF entsprach nicht mehr 100.000 EUR wie 2009, sondern war bei einem Euro-Wechselkurs von 0,95 CHF sechs Jahre später auf einmal 173.684 EUR schwer. Dies brachte etliche Hausbesitzer gewaltig unter Druck (und den Finanzberatern wütende Anrufe), denn die Zinsersparnis von ein paar Tausend Euro rückt bei solchen Bewegungen natürlich völlig in den Hintergrund. In die Schlagzeilen gerieten übrigens auch etliche deutsche Kommunen, die sich ebenfalls auf das gewagte Spiel eingelassen hatten und dies mit Millionenverlusten quittiert bekamen …

Carrytrades für Privatanleger kaum kalkulierbar

Carrytrades nachzubilden wäre für Privatanleger im Prinzip gar nicht so schwer, denn dazu müsste man sich nur in einer Fremdwährung verschulden und das Geld anschliessend in höher verzinste Anleihen eines anderen Währungsraums anlegen. Doch wirklich kalkulierbar sind solche Anlagen nicht. Denn Wechselkurse können innerhalb eines Jahres durchaus um 10 % oder mehr schwanken, wie die Wechselkursentwicklungen von Euro, US-Dollar oder Schweizer Franken zeigen. Die Richtung der Ausschläge hängt dabei von einer Vielzahl von Faktoren ab, beispielsweise den makroökonomischen Entwicklungen, den Finanzmärkten, der Inflationsrate und Zinsentwicklung oder der (Geo-)Politik. Deshalb würden wir von Fremdwährungskrediten zu Anlagezwecken eher abraten.

Sie möchten mit Fremdwährungen handeln?

LYNX bietet Ihnen eine grosse Auswahl an Währungspaaren für den Devisen-Handel an. Egal ob Sie zum Beispiel Euro oder US-Dollar in Yen oder in andere Währungen tauschen, oder professionell auf Währungskursschwankungen spekulieren, um Gewinne zu erzielen: LYNX bietet Ihnen als Forex-Broker einen internationalen Devisenhandel, ohne versteckte Kursspreads oder Aufschläge.

Zögern Sie nicht und informieren Sie sich jetzt über LYNX, den mehrfach ausgezeichneten Forex Broker.

Artikelserie: Trading-Strategien – Nachhaltig erfolgreich traden

- Die besten Trading-Strategien

- Die Dividendenstrategie: Die besten Dividenden-Aktien

- Die Value-Strategie von Warren Buffett: Der nette Milliardär von nebenan

- Die Trendfolge-Strategie: Trading mit Systemen (1): Trendfolge-Indikatoren

- Die Bottom Fishing Strategie: Geduld wird belohnt

- Die Swing Trading-Strategie

- Gewinne mitnehmen – Die besten Strategien

- Gewinnoptimierungs-Strategie Pyramidisieren

- Die Momentum- oder auch Top/Flop-Strategie

Quellen:

Süddeutsche Zeitung: Frau Watanabe zockt international (16.07.2024); https://www.sueddeutsche.de/wirtschaft/devisenhandel-in-japan-frau-watanabe-zockt-international-1.186499

FX Street: A potential unwinding of the Yen carry trade could roil markets – Charles Schwab (16.07.2024); https://www.fxstreet.com/news/a-potential-unwinding-of-the-yen-carry-trade-could-roil-markets-charles-schwab-202308021436

BBC: Japan raises interest rates for first time in 17 years (16.07.2024); https://www.bbc.com/news/business-68594141

Alt21: 7 unwinding carry trades that crashed the markets (16.07.2024); https://www.alt21.com/hedging-insights/7-unwinding-carry-trades-that-crashed-the-markets/

Süddeutsche Zeitung: Fremdwährungs-Kredite: Verzockt mit dem Franken (17.07.2024); https://www.sueddeutsche.de/wirtschaft/fremdwaehrungs-kredite-verzockt-mit-dem-franken-1.2319948