Wie eine ideale DAX Dividendenstrategie aussehen kann

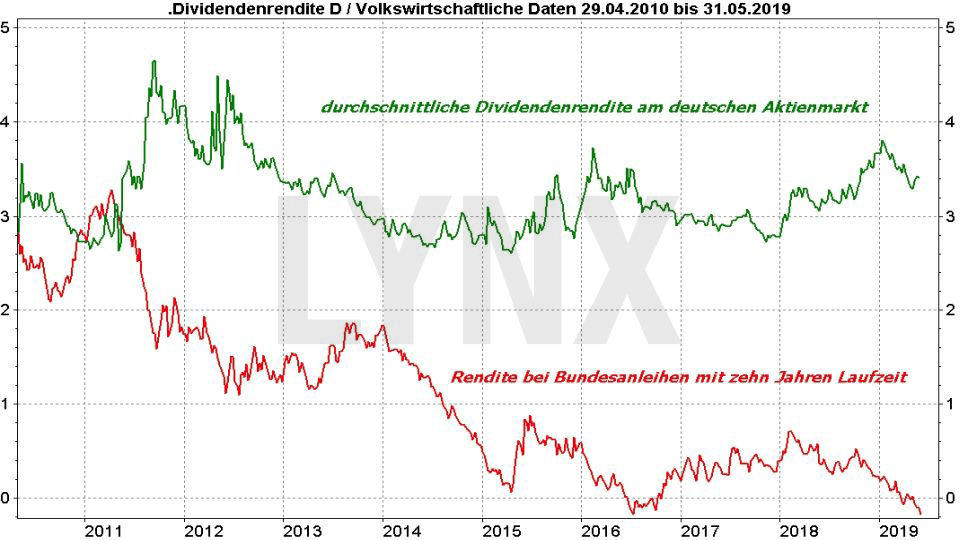

Seit die Renditen deutscher Anleihen ausser bei den ganz langen Laufzeiten negativ geworden sind, man also noch Geld dafür bezahlt, um dem Staat Geld zu leihen, ist das Thema der Aktien-Dividenden noch interessanter als zuvor. Denn durchschnittlich bekommt man am Aktienmarkt im Frühjahr 2019 eine Dividende, die bei 3,4 Prozent liegt. Die Rendite für deutsche Bundesanleihen mit zehn Jahren Laufzeit hingegen liegt bei -0,17 Prozent.

Da kann man doch nichts falsch machen, oder? Doch, durchaus, das könnte man. Deswegen sehen wir uns die Dividendenstrategie in diesem Beitrag genauer an, denn man muss diese so einfach wirkende Sache überlegt angehen!

Dividenden – derzeit konkurrenzlos vorne!

Der folgende Chart zeigt diese extreme Schere, die sich zwischen dem auftut, was man an Zinsrendite bei deutschen Anleihen bekommt (wobei der Negativzins bei Laufzeiten unter zehn Jahren noch extremer ist) und dem, was die deutschen, börsennotierten Unternehmen derzeit im Schnitt an Dividende ausschütten.

Das ist beeindruckend. Zumal diese aktuell 3,4 Prozent ja ein Durchschnittswert sind. Nicht wenige Unternehmen haben Dividendenrenditen, die weit über vier Prozent liegen! Aber fangen wir mal ganz von vorne an, denn wer die Sache von Grund auf durchdenkt, ist auch in der Lage, die Stolpersteine zu umgehen, die auf dem Weg liegen.

Was bedeutet „Dividendenrendite“ genau?

Dazu klären wir erst einmal, was Dividendenrendite bedeutet. Denn da finden wir schon den ersten, potenziellen Fallstrick. Die Dividendenrendite ist die in der Regel einmal im Jahr ausgeschüttete „Belohnung“ für die Anteileigener des Unternehmens, geteilt durch den aktuellen Aktienkurs. Notiert eine Aktie bei 100 Euro und das Unternehmen schüttet an diesem Tag eine Dividende von fünf Prozent aus, so liegt die Dividendenrendite bei 5 ./. 100 = 5,0 Prozent.

Das impliziert aber zwei Dinge: Die Dividendenrendite ist von der Höhe des Aktienkurses abhängig. Und der bewegt sich stetig. Und wenn von der Dividende gesprochen wird, geht es um die Ausschüttung eines Teils der Gewinne des abgeschlossenen Geschäftsjahrs. Ist diese Ausschüttung erst einmal vollzogen, muss man bis zum nächsten Geldsegen ein Jahr warten. Und dass die Dividende dann genauso hoch oder gar höher sein wird als zuletzt, ist nie sicher. Wenn man also nicht aufpasst, kann man hier leicht auf die Nase fallen. Ein Beispiel:

Vorsicht, die Dividenden-Gleichung besteht aus zwei Unbekannten!

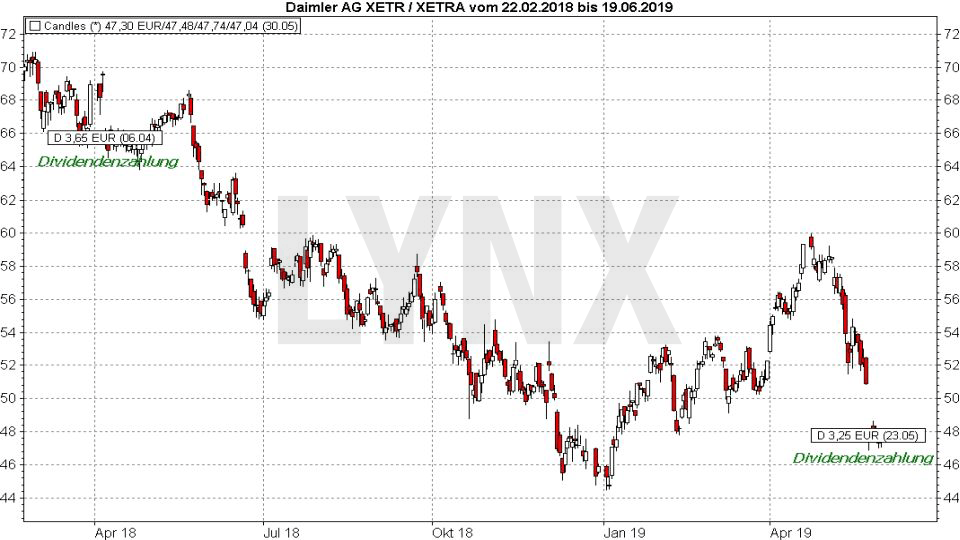

Der Daimler-Konzern ist für seine ansehnlichen Dividenden bekannt. Zuletzt hat Daimler im Mai 2019 eine Dividende von 3,25 Euro ausgeschüttet. Am Tag der Auszahlung, dem 23. Mai 2019, errechnete sich dadurch, bezogen auf den Schlusskurs des Vortags von 50,83 Euro, eine Dividendenrendite von sagenhaften 6,39 Prozent! Ein Jahr zuvor, als die Dividende am 6. April 2018 ausgezahlt wurde, betrug die Dividendenrendite „nur“ 5,24 Prozent. Das klingt grandios und nach einer stattlichen Steigerung der Rendite bei dieser Aktie. Aber wenn Sie sich den Chart der Aktie ansehen, erkennen Sie, wieso die Dividendenrendite 2019 höher war:

Die Dividende selbst betrug für das Geschäftsjahr 2017, für das im April 2018 die Ausschüttung erfolgte, nämlich 3,65 Euro und damit mehr als zuletzt. Aber der Aktienkurs lag weit, weit höher. Wenn Sie die Daimler-Aktie also zwischen April 2018 und Mai 2019 im Depot hatten, weil Sie auf die hohe Dividende aus waren, haben Sie für diese Ausschüttung mehr bezahlt, als sie eingenommen haben. Denn nach der 2018er-Ausschüttung am 6.4.2018 bis zum Tag der Ausschüttung am 23.5.2019 fiel die Aktie um 18 Euro. Weit mehr also, als die Dividende gebracht hat. Hier auf die Dividende zu setzen, wäre also, zumindest in der aktuellen Phase, keine gute Idee gewesen. Aber da mag mancher einwenden:

Was interessiert mich, was die Aktie in der Zwischenzeit macht? Ich kaufe einfach, kurz bevor die Dividende bezahlt wird. Vorsicht, so einfach ist es nicht, sonst würden es ja alle so machen. Wo liegt der Haken? Er liegt im sogenannten Dividendenabschlag.

Der Aspekt des Dividendenabschlags

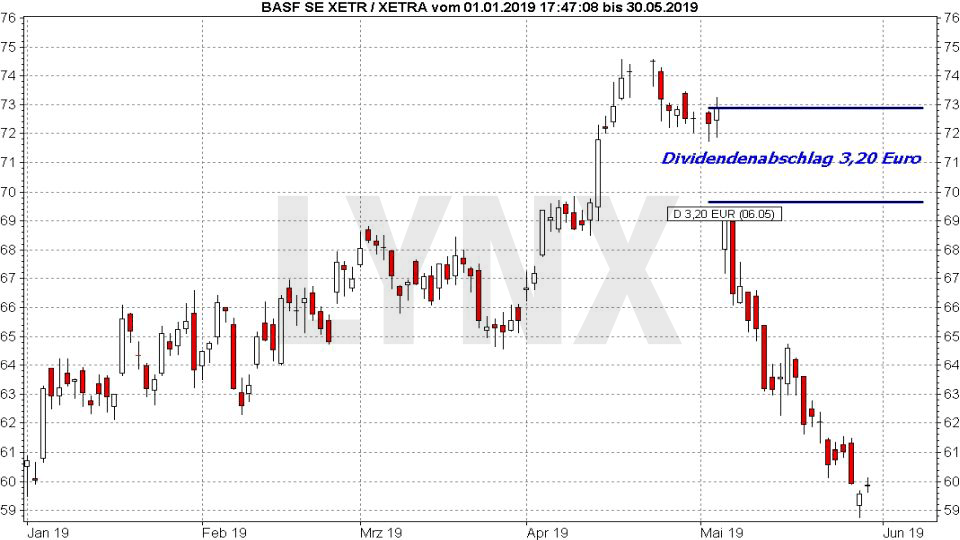

Der folgende Chart der BASF-Aktie zeigt, worum es bei diesem Dividendenabschlag geht. BASF schüttete am 6. Mai 2019 eine stattliche Dividende von 3,20 Euro aus. Bezogen auf den Schlusskurs der Aktie am Abend zuvor (72,87 Euro) errechnet sich daraus eine hervorragende Dividendenrendite von 4,4 Prozent. Aber wieso hat die Aktie ausgerechnet am Tag dieser Ausschüttung mit einer grossen Kurslücke nach unten eröffnet? Das ist eben dieser Dividendenabschlag.

Da viele Anleger die Aktie umgehend verkaufen, wenn sie die Dividende kassiert haben und versuchen, sich anderen Aktien zuzuwenden, wo es ebenfalls noch eine Dividende einzustreichen gibt, entsteht sofort mit dieser Auszahlung Abgabedruck. Und gerade weil die Dividende „weg“ ist, man als Anleger jetzt ein Jahr bis zur nächsten Ausschüttung warten muss, treffen diese Verkäufe auf zu geringe Nachfrage, um einfach aufgefangen zu werden. In der Regel kaufen die Trader dann erst wieder auf einem Niveau, das in der Grössenordnung der Dividende tiefer liegt. Aber sie sehen im Fall BASF: Das Minus war grösser als die Dividende. Zieht man die Dividende vom Vortages-Schlusskurs ab (72,87 – 3,20) käme man auf 69,67 Euro. Geschlossen hat die Aktie aber bei 69,00 Euro. Also?

Also ist es keine gute Idee, ganz kurz vor der Dividende ein- und dann gleich wieder auszusteigen. Vor allem nicht, das deuten unsere beiden Beispiele Daimler und BASF schon an, wenn sich die Aktie gerade in einem Abwärtstrend bewegt. Denn dann finden sich erst recht zu wenige Käufer, um den Dividendenabschlag aufzufangen oder sogar umgehend wieder aufzuholen.

Die Dividendenstrategie kann daher keine kurzfristige Trading-Strategie sein, da gilt es, mittelfristig anzusetzen. Wie könnte man das am geschicktesten angehen?

Der Dividenden-DAX: Vor- und Nachteile

Eine Möglichkeit ist, sich einfach die DAX-Aktien mit der höchsten Dividendenrendite ins Depot zu legen. Die 15 der 30 Aktien des DAX, die diesem Kriterium entsprechen, sind im sogenannten „DivDAX“, dem Dividenden-DAX zusammengefasst. Derzeit sind in diesem DivDAX folgende 15 Aktien dabei: Allianz, BASF, Bayer, BMW, Covestro, Daimler, Dt. Lufthansa, Dt. Post, Dt. Telekom, E.ON, Linde, Münchener Rück, RWE, Siemens, Vonovia.

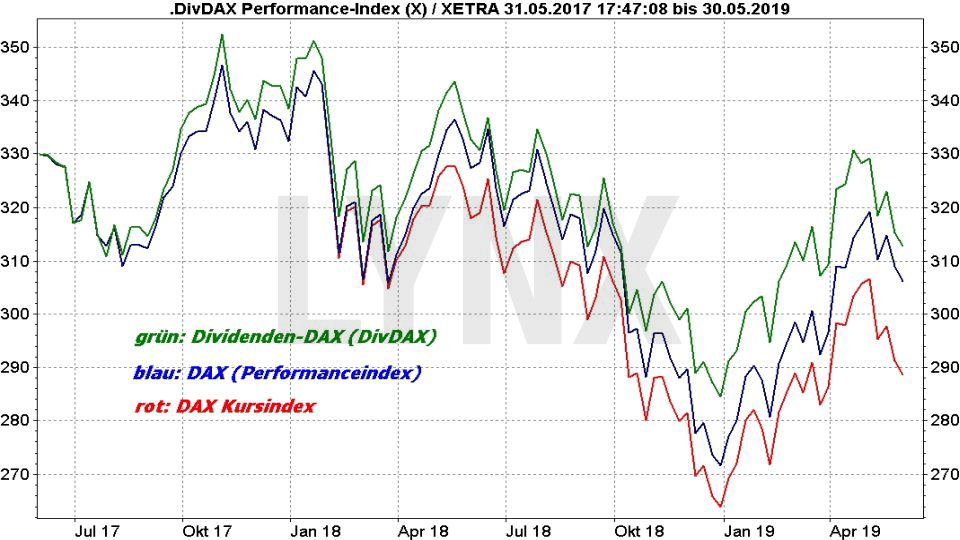

Auf den DivDAX gibt es auch ETFs (Exchange Traded Funds) wie z.B. den iShares DivDAX-ETF (mehr zu speziell auf gute Dividenden ausgerichteten ETFs finden Sie in diesem Beitrag: „Die besten Dividenden-ETFs 2019“). Und der Chart zeigt:

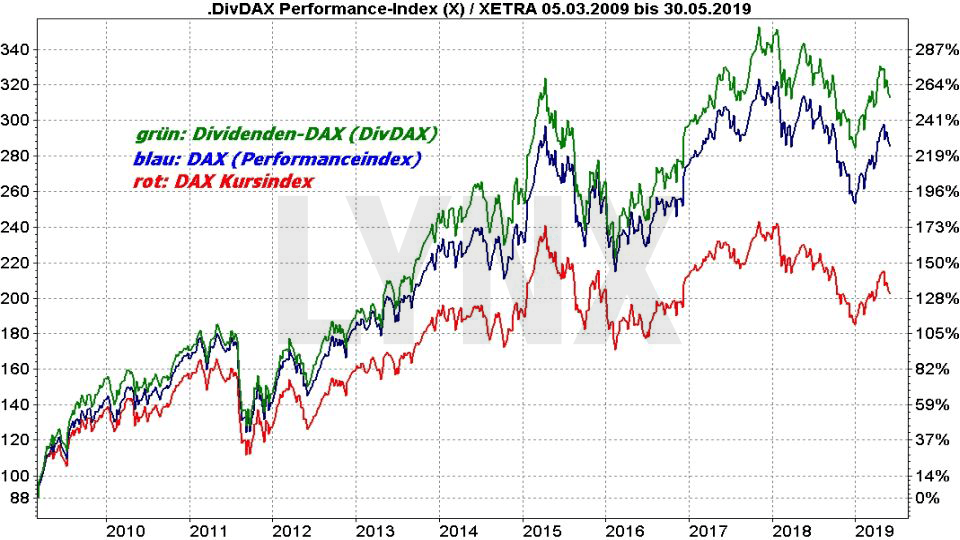

Diese 15 dividendenstarken Aktien sind besser gelaufen als der DAX. Wobei man zum vorstehenden Chart wissen muss, dass der DAX, den wir normalerweise in den Medien sehen, ein Performance-Index ist. Dessen Performance errechnet sich aus der Kursveränderung der im DAX enthaltenen Aktien und den Dividendenzahlungen. Eigentlich ist die Performance des DAX also schon eine Art Dividendenstrategie, denn hier werden Dividendenausschüttungen wie Kursgewinne behandelt, indem man die Dividende auf den Kurs als Gewinn aufrechnet und damit so kalkuliert, als würde eine ausgezahlte Dividende sofort und komplett reinvestiert. Der ebenfalls im Chart gezeigte DAX Kursindex zeigt hingegen die reinen Kursveränderungen der DAX-Aktien ohne Berücksichtigung der Dividende. Da sieht man schon, was die Dividenden auf mittlere Sicht für einen Unterschied machen.

Wollte man sich guter Dividenden versichern und die Sache zugleich einfach angehen, wäre ein Investment im Dividenden-DAX durchaus eine Option. Aber eines darf man nicht vergessen: Angenommen, die Kurse am Aktienmarkt fallen, während die meisten Unternehmen ihre Dividenden noch stabil halten … welche Aktien hätten dann die höchste Dividendenrendite und würden somit im Dividenden-DAX notiert? Diejenigen, deren Kurse am stärksten gefallen sind! Damit hätten wir wieder diesen Stolperstein, den wir eingangs angesprochen hatten. Wie liesse es sich anders machen? Dazu gleich. Vorab noch der Blick auf des Pudels Kern der Dividendenstrategie:

Entscheidendes Element der Strategie: Das Reinvestment

Um über die Dividendenstrategie eine deutlich bessere Performance zu erzielen, ist es erforderlich, die eingenommenen Dividenden umgehend wieder zu reinvestieren. Sie steigern damit die Kapitalbasis, lösen so einen Zinseszinseffekt aus und führen dadurch dazu, dass die Performance-Schere zwischen den eigenen Dividenden-Aktien im Depot und dem Gesamtmarkt Jahr um Jahr zunimmt, so, wie Sie es im nachstehenden Zehn-Jahres-Vergleich zwischen Dividenden-DAX, DAX Performanceindex und DAX Kursindex sehen.

Je mehr Zeit vergeht, desto grösser wird der Unterschied zwischen dem Dividenden-DAX und dem DAX Kursindex. Der DAX Performance-Index ist dabei kein idealer Vergleich, denn wie bereits geschrieben: Dort werden die Dividenden ohnehin reinvestiert. Die Spanne zwischen Dividenden-DAX und DAX Performanceindex errechnet sich aus dem Vorteil, nur die 15 dividendenstärksten DAX-Aktien im Depot zu haben, statt alle 30 DAX-Aktien zu halten.

Reinvestieren bedeutet aber, dass Sie diese Dividenden eben nicht als „Zubrot“ nehmen und für den eigenen Bedarf herausnehmen, sondern das Depot nicht antasten, auch die Dividenden nicht. Das ist nicht für jeden Anleger ideal, denn ab und an möchte mancher eben doch ein wenig Geld aus dem Investment für andere Zwecke verwenden. Was völlig verständlich wäre, aber wenn Sie nicht reinvestieren, damit diesen mittelfristig so wichtigen Zinseszins-Effekt verlieren, sollten Sie in jedem Fall erwägen, an einem anderen Stellrad zu drehen: Der Aktienauswahl und dem Timing!

Wie man es ideal gestalten könnte

Sie sehen es ja in den vorstehenden Charts: Nur, weil Aktien besonders gute Dividenden abwerfen, sind sie nicht davor gefeit, in schwachen Marktphasen zu fallen. Dementsprechend wäre es eine sinnvolle und nicht allzu aufwändige Strategie, nur dann Dividenden-Stars im Depot zu halten, wenn sie im Aufwärtstrend laufen. Dann würde man aber eventuell die Dividenden-Ausschüttung verpassen, sagen Sie? Ja, in der Tat. Aber wenn Sie sich das Beispiel Daimler in Erinnerung rufen: Im Abwärtstrend lieber auf eine Dividende zu verzichten, kann sich absolut rechnen.

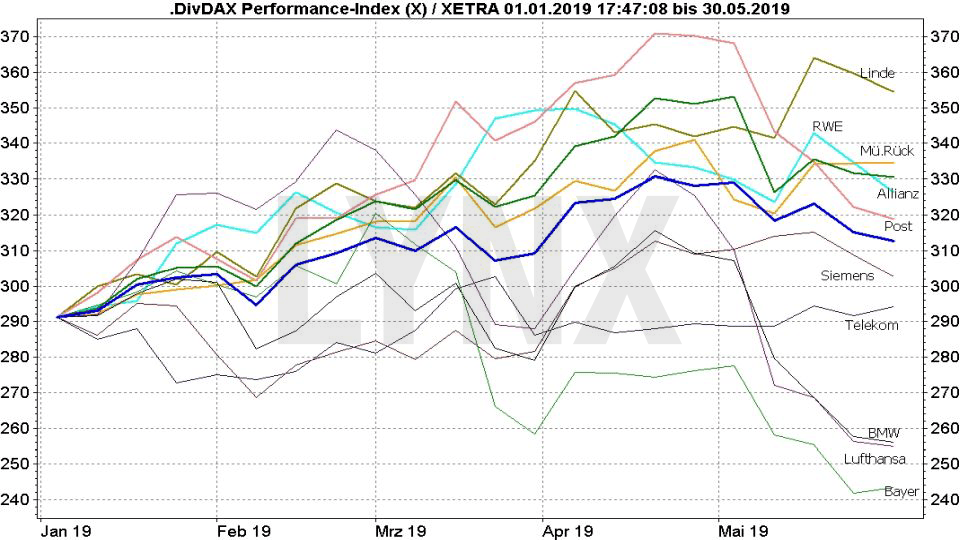

Zwei Möglichkeiten der „Feinsteuerung“ stellen wir Ihnen vor. Die erste wäre, den Dividenden-DAX als Richtschnur herzunehmen, welche der dividendenstarken Aktien man ins Depot nehmen sollte. Unser Chart zeigt die Kursentwicklung des DivDAX, mittig dick blau, und von jeweils fünf starken und fünf schwachen Dividenden-Aktien. Würde man sich auf die fünf konzentrieren, die vor bzw. in der üblichen „Dividendensaison“ im Frühjahr relativ solide besser laufen als der DivDAX selbst, wären dadurch die Aktien in intakten, dynamischen Abwärtstrends herausgefiltert. Damit landen die Aktien nicht im Depot, bei denen das Risiko gross ist, dass die Kursverluste deutlich mehr ausmachen als die Dividende.

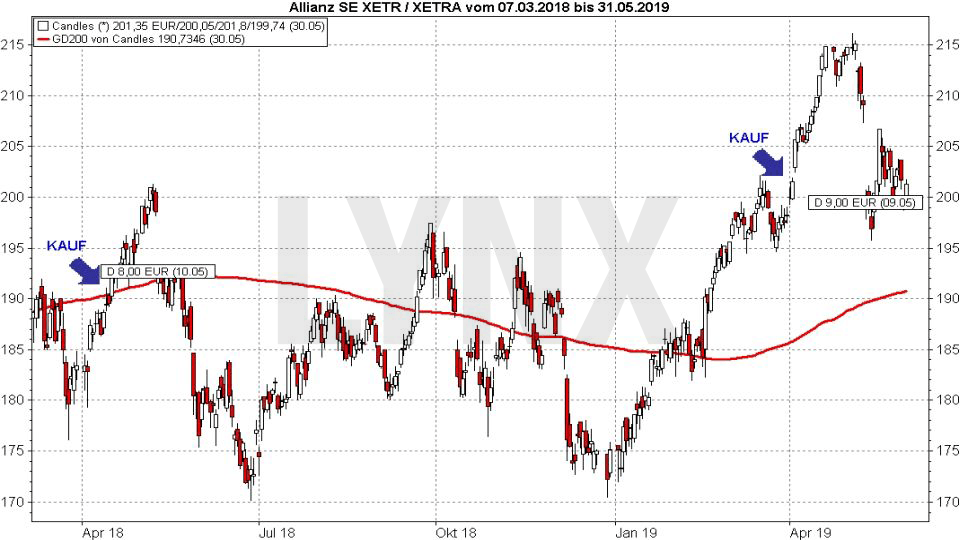

Eine zweite Möglichkeit wäre, sich diese dividendenstarken Aktien einzeln vorzuknöpfen und dann zuzugreifen, wenn die charttechnische Gemengelage für diese Aktien in der Zeit etwa vier bis sechs Wochen vor der Dividendenausschüttung positiv ist. Wir zeigen das hier am Beispiel der Allianz-Aktie:

Ein sinnvolles Vorab-Auswahlkriterium wäre, dass die Aktie über ihrer 200-Tage-Linie notiert. Kann man das bestätigen, ginge es darum, auf charttechnischer Ebene ein gutes Signal zu erwischen, um einzusteigen. Das kann, wie 2018, der Anstieg über diese 200-Tage-Linie sein oder, wie 2019, der Anstieg über ein vorheriges Zwischenhoch. Dann wartet man die Dividenden-Zahlung ab und platziert danach, am besten erneut auf Basis charttechnischer Erwägungen, einen Stoppkurs.

Das ist zwar klar aufwändiger als einfach einen ETF auf den Dividenden-DAX zu kaufen. Aber so spart man es sich, bei einem fallenden Gesamtmarkt die Abwärtsbewegung mitzumachen. Das macht auf mittlere Sicht natürlich immens viel aus, daher wäre diese Vorgehensweise den Aufwand allemal wert.

Fazit: Ein gutes Fundament für jeden Investor

Die Dividendenstrategie ist eine gute Basis, um das Fundament eines Depots zu bilden. Also den Bereich, der nicht fluktuiert, der mittel- bis langfristig nicht angetastet wird. Solche Beträge nach der Dividendenstrategie zu investieren, ist absolut sinnvoll. Sie möchten mehr zum Thema starke Dividenden lesen? Dann empfehlen wir Ihnen unsere folgenden Beiträge:

Die 15 besten Dividenden-Aktien Deutschlands

Die besten Dividenden Aktien Europas

Die besten Dividenden Aktien der USA

Altersvorsorge – So erzielen Sie eine Rente mit Dividende

Wir stellen vor: Die besten Dividenden-ETFs 2019

Wie Sie mit einer Dividendenstrategie den Aktienmarkt schlagen können

Sie möchten an der Börse in Dividendenaktien investieren?

LYNX bietet Ihnen den Börsenhandel von Aktien und anderen Wertpapierklassen direkt an den Heimatbörsen an. Damit profitieren Sie von einem hohen Handelsvolumen und engen Spreads. Sie haben über LYNX ausserdem die Möglichkeit Aktien leer zu verkaufen, um auch von fallenden Aktienkursen zu profitieren.

Profitieren Sie als Daytrader, Anleger oder Investor von dem ausgezeichneten Angebot von LYNX, denn wir ermöglichen Ihnen den preiswerten Handel von Aktien, ETFs, Futures, Optionen, Forex u.v.m. Nehmen Sie sich die Zeit, unsere Gebühren mit denen der Konkurrenz zu vergleichen und handeln Sie in Zukunft über unsere professionelle Handelsplattform.

Sie möchten ausländische Aktienkurse in Euro umrechnen? Dann nutzen Sie unseren Währungsrechner für über 130 Währungen.

Das müssen Sie als Trader wissen!

- Die sechs wichtigsten Kaufsignale – Da muss man dabei sein

- Die fünf wichtigsten Verkaufssignale

- Money Management: Die wichtigste Disziplin für Trader

- Portfoliomanagement: So verwalten Sie Ihr Depot

- Strategien bei der Aktienauswahl: So finden Sie die besten Aktien für Ihr Depot

Artikelserie: Trading-Strategien – Nachhaltig erfolgreich traden

- Die besten Trading-Strategien

- Die Dividendenstrategie: Die besten Dividenden-Aktien

- Die Value-Strategie von Warren Buffett: Der nette Milliardär von nebenan

- Die Trendfolge-Strategie: Trading mit Systemen (1): Trendfolge-Indikatoren

- Die Bottom Fishing Strategie: Geduld wird belohnt

- Die Swing Trading-Strategie

- Gewinne mitnehmen – Die besten Strategien

- Gewinnoptimierungs-Strategie Pyramidisieren

- Die Momentum- oder auch Top/Flop-Strategie

Artikelserie: Die Technische Analyse – Lassen Sie Charts für sich arbeiten!

- Trends, Widerstände und Unterstützungen: Das Fundament jeder Analyse

- Trendwende- und Konsolidierungsformationen: Die wichtigsten Chartmuster in Trends

- Markttechnik: Mit diesen Indikatoren sind Sie komplett ausgerüstet

- Absicherung: Stoppkurse richtig setzen

- Candlestick-Charts: Was diese Charts alles können